公務員×iDeCoは最強の武器!NISAよりオススメする3つの理由

突然ですが、iDeCo(イデコ)の現時点での加入者数って、どのくらいいるかわかりますか?

正解は…331万人です。

これは、2024.4月末時点でのiDeCo公式サイトに掲載されていた情報です。「iDeCo(個人型確定拠出年金)の加入者数等について」

この数字をみてどう思うでしょうか?

うーん、多いのか少ないのかよくわかりませんね。

ただ、日本の20歳~64歳までの総人口は6,800万人程度であることを考えれば、約5%ぐらいの人しか利用していないことになります。

ちょっと少ないですね。

(総務省統計局:人口推計の結果の概要 2024年6月報より)

それでは、次にNISAの利用状況をチェックしてみます。

金融庁:口座の利用状況に関する調査結果の公表について、より2024年3月末時点でのNISA口座数は2,322万口座です。

これは、単純に比較してもiDeCoの約7倍になりますので、かなり一般的になってきていることがわかります。

NISAに比べて存在感の薄いiDeCoですが、個人的には公務員×iDeCo=最強であると断言できます。

何ならNISAよりオススメできます。(両方ともやるのが一番です♪)

今回は、知られざるiDeCoの隠れた実力とメリット・デメリット、NISAとの比較について徹底解説していきます。

2024年12月から改正される内容を踏まえて最新情報で考察しますので、興味がある方はぜひご覧ください。

- iDeCoのメリット・デメリット

- 公務員はNISAよりiDeCoの方がいい理由

- iDeCo vs NISA(比較してみた)

iDeCoのメリット・デメリット

iDeCoのザックリまとめ

まず、サラッとiDeCoについてまとめておきます。

iDeCoは、月々一定額を自分で選んだ金融商品に積み立て(購入)していき、60歳以降に一括or分割で金融商品を決済して受け取る年金型の商品ですが、積み立てするときの購入費用や受け取るときの運用益に対して減税できるところがポイントです。

- 積立金(掛金)は所得税・住民税の減額対象となる(所得控除)

- 運用にかかる利益は非課税(NISAと同じ)

- 積立金を受け取るときに税金がかかる(通常の所得より減税される)

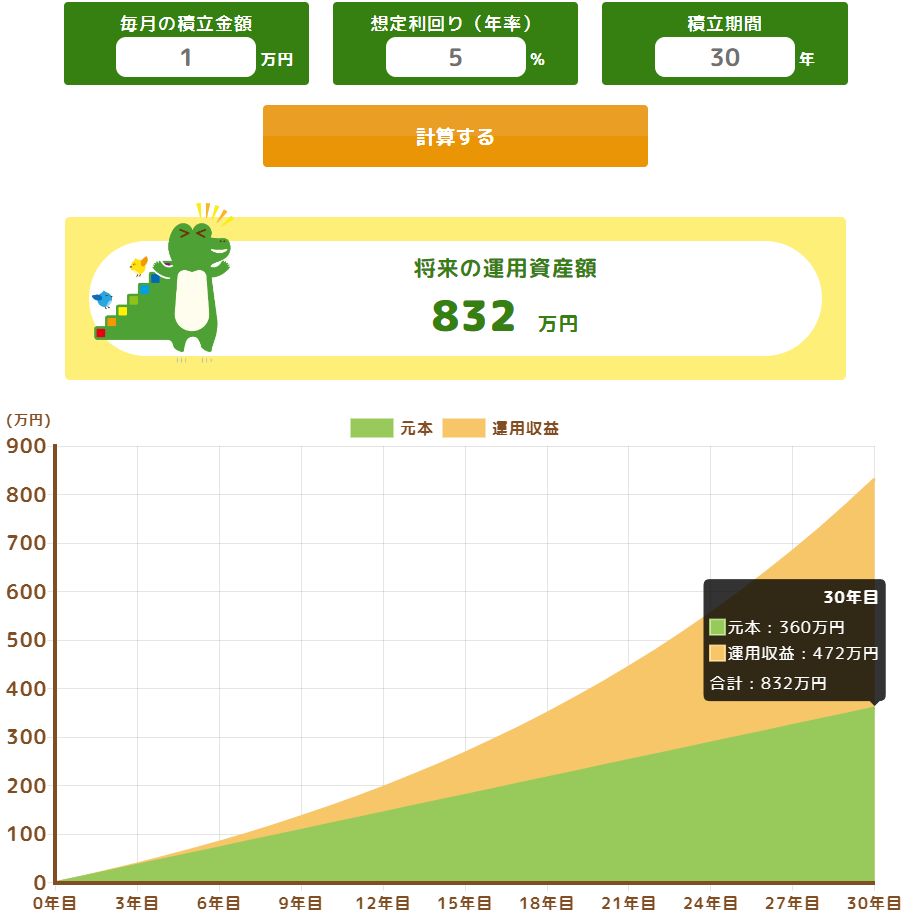

30歳のときに、月々1万円で株式投資に積み立てを開始。

60歳になったので、一括で受け取ることを選択すれば、約832万円(運用益472万円)になる。

このとき、月々1万円を積み立てているので、年間12万円の支出。

その12万円は、税金の所得控除対象となるので、年間の税金が2万~4万程度下がることになる。

また、一般的な金融商品は儲かった利益に対して税金がかかるが、iDeCoは非課税となる。(ココはNISAと同じ)

しかし、最終的に受け取るときは減税されるとはいえ、税金はかかる。

iDeCoのメリット

iDeCoのメリットとデメリットを確認してみましょう。

↓の記事では、他のサイトでは書いていないことも詳しくまとめていますので、よかったら見てみてください。

メリット1:毎年、税金の還付&減額を受けられる

iDeCoをやる一番のメリットは所得税・住民税の減税ができることです。

これはNISAにはない強みであり、かなり破壊力のある効果です。

実際の例をみて、どれぐらいスゴイのかを確認してみましょう。

30歳の年収500万円の人がiDeCoを始めたとします。

掛金は月々1万円。(年間12万円)

この人の税率が20%(所得税10%・住民税10%)とすると

1年間で節税できる額は、12万円×0.2=2.4万円です。

30年積み立てるとすると、2.4万円×30年=72万円の節税になります。

運用益が472万円であれば、節税効果と合わせると544万円オトクになります。

いかがでしょうか。

税金とか所得控除というワードが出てくると、それだけで拒否反応が出る人が多いと思います。

しかし、iDeCoは会社がやってくれる年末調整で申告すれば手続き完了となりますので、生命保険料の控除申告より簡単です。

しかも、NISAと違って、毎年所得税の還付や住民税の減額が受けられますので、年末のお小遣いが増えたり、月々の手取り額が増えることになりますので、普段の生活費の負担が軽くなるという点がいいですね。

また、不動産所得などがあり、所得が多くなったことで所得税率が高い人にとっては、さらに減税効果も高くなりますので、よりiDeCoをオススメできます。

メリット2:運用にかかる利益は非課税

2つめのメリットは、iDeCoで運用する金融資産にかかる利益は非課税、という点です。

これはNISAと同じなのでわかりやすいと思います。

例えば、通常の投資信託などで年間12万円掛けて1万円の利益が出た場合、税金が約20%かかるので2,000円税金として支払い、8,000円の所得となります。

ただし、iDeCoで運用した場合、2,000円の税金が免除されますので、1万円まるまる所得となります。

たったの2,000円と思われるかもしれませんが、これは長期投資で運用するときにめちゃめちゃ影響を受けることになりますので、運用益が非課税になる、ということはとても大きなメリットの一つです。

メリット3:個人年金より税金が安い

3つめのメリットは、同じ年金型の金融商品である個人年金よりもすべてにおいて上位互換であることです。

生命保険会社などが取り扱っている個人年金型保険が一般的ですが、正直いって個人年金型の保険に入りたいのであれば、ゼッタイにiDeCoの方がオススメです。

参考までに、iDeCoと個人年金のスペックを比較してみましょう。

| 比較ポイント | iDeCo | 個人年金 |

|---|---|---|

| 投資商品 | 自分で選ぶ(株式・債券・コモディティ・定期預金など) | 固定(パッケージ) |

| 運用益 | 投資商品によって利益は変わる(ロー/ハイリターン商品もある) | 大きな利益は見込めない |

| 節税(掛金) | 掛金の全額が所得控除 | 掛金の一部が所得控除(上限あり) |

| 節税(受取) | 一括:退職所得(退職所得控除が適用) 分割:雑所得(年金所得控除が適用) | 一括:一時所得(控除額:中) 分割:雑所得(掛金が必要経費) |

パッと比較しただけでも、iDeCoの方が有利なことがわかりますね。

ただ、これは仕方がないです。

国が「もう国民の老後は面倒見切れません。オトクな制度(iDeCo)作ったから各自で頑張ってね。」って言って作られているiDeCoです。

いち民間企業が作っている個人年金商品が、iDeCoに太刀打ちできるはずはありません。(しかも、企業側も利益をあげなければいけないので、手数料として上乗せしているわけですし…。)

ということで、個人年金を掛けている人は、赤字になってもいいのですぐに解約してiDeCoに乗り換えましょう。

ズルズルやってるだけ損失が膨らむと考えて、潔く損切りする方がいいです。

iDeCoのデメリット

デメリット1:60歳まで資金が拘束される

iDeCoのデメリットとしてよく言われるのが、60歳まで資金が拘束される、という点です。

ただ、これは「じぶん専用の年金」という性質上、しょうがないのかなぁと思います。

いつでも引き出せたら年金用という趣旨ではなくなってしまいますので。

iDeCoを運用する目的は、老後のお金にかかる不安を軽減することですので、ココは妥協するしかないかと思います。

デメリット2:受取時に税金がかかる

もう一つのデメリットとしては、受取時に税金がかかる点です。

これは、NISAであれば無期限に運用でき、かついつでも引き出す(止める)ことができますので、完全無税で運用できます。

しかし、iDeCoは60歳以降に積み立てた資産を受け取るときに税金がかかってしまうという点が最大のデメリットとなります。

欲を言えば、これも非課税にしてくれたら最強のサービスになるのですが…。

一括として受け取る場合は、退職所得に分類されますので退職所得控除が適用されます。

また、分割として受け取る場合は、雑所得に分類されますが、年金所得控除が適用されます。

どちらも優秀な控除ですが、会社からの退職金があったり、公的年金が多い人にとってはあまり減税されにくいため、結局受け取るときの税金が高い、ということになる場合があります。

今後の制度改正で、この受取時の利益も非課税に変更してほしいものですね。

ただ、この受取時の税金対策はやりようによっては非課税にすることも可能です。

税金(所得税・住民税)のしくみを理解すれば、対策はカンタンですよ。

公務員はNISAよりiDeCoの方がいい理由

iDeCoという商品はサラリーマンや個人事業主にもオススメできる商品ですが、特に公務員との相性がいいと思います。

その理由は次の3つです。

- 原則クビにならないので長く務める人が多い。

- 副業ができないので投資+節税で資産形成する必要がある。

- 給与が平均的なので誰でも節税効果が期待できる。

長く勤務する=長期投資できる

iDeCoは、自分専用の年金作成サービスです。

つまり、老後にお金の心配をしなくてもいいようにするために貯金しておくようなものです。

そのため、ある程度長期間コツコツとお金を貯めていく必要がありますね。

昔はそれが定期預金だったり、民間の個人年金がそれにあたります。

考え方はそれと同じなので、iDeCoも運用する期間が長ければ長いほど効果があります。

つまり、一度就職したら定年まで勤めあげる人が多い公務員とiDeCoの相性は良いと言えます。

また、運用期間が長ければ長いほど、リスクのある株式などに投資しても長期的には負けにくくなることもメリットの一つになります。

副業禁止でも資産形成ができる

公務員は未だに副業禁止です。

これは、今後社会の考え方が大きく変わらない限り、公務員の副業禁止は解除されることはないでしょう。

ということは、公務員は少ない給与で満足するか、ある程度のリスクをとって投資しないと、今以上にお金を増やすことはできません。

ただ、投資は簡単に資金が増えていくものではありませんし、逆に損失を出してしまうこともよくあります。

世の中にある金融商品の8割はボッタクリ商品と言われたりします。

それぐらい、投資の世界で「良い商品」に出会うことは難しいということですね。

そのため、初めて投資する人や、投資に対して恐怖心がある人は、なかなか一歩を踏み出すのが難しいかもしれません。

このような現状から、iDeCoが取り扱っている金融商品は国がOKを出した厳選された商品だけという決まりになっています。

そのため、iDeCoでは、手数料が割高すぎる商品やリスクが高すぎる商品などは排除されていますので、投資初心者でも安心して投資することができます。

NISAより取り扱っている商品数が少ない分、厳選された商品だけになっているところが良いかと思います。

誰でも節税できるので資金効率がいい

普段、給与から天引きされているサラリーマンや公務員は税金に関心がない人が多いです。

投資家や個人事業主などは、税金に対してかなり敏感であり、それなりの知識を身につけています。

お金を増やしたいのであれば税金対策は必須です。

ただ、そうは言っても税金はよくわからないし、あまり節税する方法がないんじゃないの?と思われるかもしれません。

また、安定的な給与がある公務員にとっては、税金から逃げることは不可能です。

であれば、納める税金を少しでも減らすことができれば、手取りが増えますね。

iDeCoは、リスクを抑えて投資できる一方、今納めている税金(所得税・住民税)を減らすことができるので、可処分所得(自分で使える手取り収入)を増やすには最適です。

特に、公務員は未だに年功序列で給与が増えていくので、ほぼ全員が同じような給与です。

ということは、iDeCoのような節税対策をすれば誰でも同じように節税できるということですね。

ちなみに、公務員の給与であれば、毎年行う年末調整でiDeCoの年間掛金の15%~33%(所得税5~23%+住民税10%)は減額してもらえます。(給与所得によって所得税率は変わります)

そのため、税金の減額分も再投資すれば、さらに資産増加のスピードを上げることができます。

例えば、月々10,000円をiDeCoに拠出するとすれば…

40年で元本(掛金)480万円に対して、資産は1,500万円ぐらいになります。

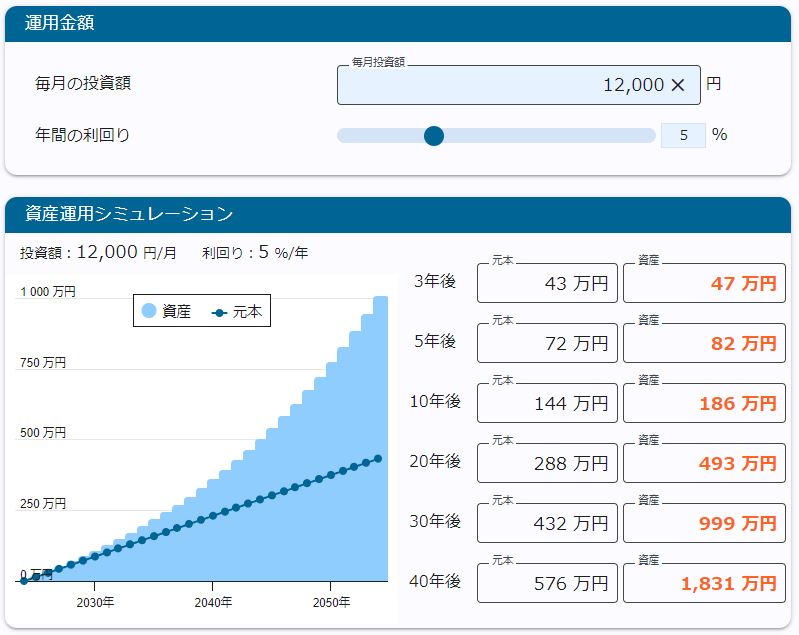

ただ、税率20%の人が税金の減額分も再投資したら…(掛金12,000円)

40年で元本(掛金)576万円に対して、資産が1,800万円ぐらいになります。

ということは、単純にNISAで月々1万円掛ける場合と比較して40年で300万円も資産が増えることになります。

ただし、iDeCoの方が手数料が高いですし、受取時に税金がかかるという点も考慮する必要yがあるので、一概には言えません。

逆に、収入(所得)が少ない人や非課税の人、他の節税対策が万全の人にとってはiDeCoのメリットを生かせないのでNISAの方がオススメです。

iDeCo vs NISA(比較してみた)

それでは、公務員の視点からiDeCoとNISAを比較してみましょう。

結論、両方のサービスを使うのが一番です。

が、運用資金が限られていると思いますので、最終的には自分がどういう目的で資産運用をするのか、という点で選ぶ必要があります。

| 比較項目 | iDeCo | NISA |

|---|---|---|

| 目的 | 老後の資産形成のため | 自由(教育資金、住宅購入、遠くない将来のため、など) |

| 対象となる商品 | 株式、債券、コモディティ、定期預金など最大35商品 | 株式、債券など約300商品 |

| 対象年齢 | 原則20~60歳(条件により65歳までOK) | 18歳以上 |

| 運用額 | ・下限額:月5,000円 ・上限額:月12,000円(2024.12月から24万円に上限up) | ・下限額:1回100~ ・上限額:1,800万円 |

| 引出可能期間 | 原則60歳以降 | いつでもOK |

| 手数料 | 加入時や運用時に少しかかる(NISAよりも手数料が高い) | 口座維持手数料は無料だが、買付時等で少額かかる |

| 節税 | ・掛金が全額所得控除 ・運用益が非課税 ・受取時に退職所得控除or公的年金等控除を受けられる | 運用益が非課税 |

| 相性がいい人 | 高所得者、安定した所得がある人、老後が心配な人 | 万人にオススメ |

上の表をまとめると…

iDeCoをする目的は老後資金を確保するためであり、節税対策をしたい人に向いていることになります。

逆に、それ以外の人…例えば、今は貯金がある程度貯まっている人や子育てや将来の夢にお金を貯めておきたいと思っている人などはNISAの方がいいかもしれません。

また、両方の目的を叶えたいと思っている人は、文字どおり両方するのが一番効果的です。

余裕資金が月に2万円ある人は、iDeCoとNISAに1万円ずつ使えばいいですし、どちらかを多めに割り当ててもいいと思います。

人によって、投資をする目的や投資できる額、お金に対する考え方は違いますが、一つ言えることは「iDeCoとNISAは増税前のプレゼント(飴と鞭でいうアメ)」です。

これをやらない、ということは、将来増税されて苦しくなったとしても自業自得です。

今日よりも豊かな人生を送るために、できることからコツコツ始めていきましょう。