- 公務員ができる副業は?

- 公務員がFXで稼いでも大丈夫?

- FXで稼ぐメリット・デメリットが知りたい

日々仕事を辞めようと画策しているサラリーマン。

FXや株式投資でコツコツ資産形成しています。

FXだけでも毎月5~10万円は手堅く稼いでいます。

結論:公務員×FXは最強コンビ!

公務員が本業以外でお金を稼ぐ方法は限られています。

なぜなら、公務員は次の法により副業が禁止されているからです。

しかし、副業に当たらない「資産運用」に該当するものであれば問題ありません。

そして、資産運用になるものとして株式投資やFX、仮想通貨(暗号資産)などがあります。

その中でも、FXは手法によって手堅く稼いだり、イッキにドカンと稼いだりすることができる自由度が高い稼ぎ方だからです。

それが、収入に安定感のある公務員との相性が良い点もポイントの一つですね。

- 早く仕事をリタイアしたい

- 本業の給料以外にも収入が欲しい

- 今の給料だけじゃ家族を養っていくのがキツイ

このような方は、FXを始めてみるのはいかがでしょうか?

しくみや手法を理解していけば、皆様の夢をかなえるためのツールになると思いますよ。

そもそもFXってなに?

FXとは…外国為替証拠金取引のこと

FXとは外国為替証拠金取引のことで、米ドルやユーロなどの外貨に投資する金融商品の一つです。

FXという呼び名は「Foreign eXchange」(外国為替)の略です。

外国為替取引とは…2つの通貨を交換する取引のこと

外国為替取引とは、2つの通貨を交換する取引のことです。

日本円からアメリカドルに交換することですね。

外国に旅行などに行くときには必要になりますので、海外旅行に行ったことがある方はピンとくると思います。

ここで、基本的なことですが重要なポイントがあります。

それは、通貨の価格は一定ではない、ということです。

例えば、2011年3月…東日本大震災があったときは1ドル76円でした。

そして、現在(2024年1月)は1ドル148円です。

通貨の価値は常に変動していて価格が上下しています。

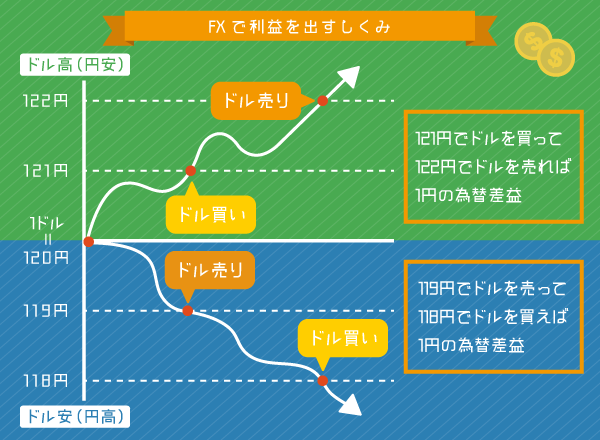

FXでは、通貨の価格は常に変動するところに注目して、価格の変動による差額分を狙って通貨を売買する方法です。

カンタンにいうと、商売の基本である「安い時に買って、高くなったら売る」というイメージですね。

証拠金取引とは…自分が持っている金額以上の取引をすること

証拠金取引とは、証拠金を担保にその何倍もの金額を運用する取引のことです。

FXでは、あらかじめ現金を口座に入金し、それを担保に最大25倍のレバレッジ(てこの原理)をかけた取引ができます。

この口座に入れる現金を「証拠金」といいます。

仮に10万円の資金を証拠金とした場合には、最大250万円分の投資が可能となります。

1ドル150円のレートの場合、通常は10万円分をすべてドルに換えると約666ドルになります。(10万円÷150円=666.66…)

しかし、レバレッジをかけることで、交換できるドルを増やすことができます。

例えば、レバレッジを3倍にして取引するとすれば、30万円分を持っていることになりますので、30万円÷150円=2,000ドルと交換することができます。

そして、1ドル151円になったときに売れば、レバレッジをかけていないときは667円の利益ですが、レバレッジ3倍のときは2,000円の利益となります。

これはレバレッジという強力な武器の特徴です。

ただし、損失が出てしまった場合は、レバレッジをかけている分損失のダメージが大きくなるので慎重に扱う必要があります。

(諸刃の刃というヤツです。)

まとめ…FXとは外国為替をレバレッジをかけて取引すること

結論として、FXとは証拠金(自分の資金)を元手に、外国為替をレバレッジをかけて取引する投資の一つです。

少ない証拠金を元手にその何倍もの資金が運用できるので、為替相場が思惑通りに動くとガンガン稼げますが、一方で思惑とは逆方向に相場が変動すると大ダメージを受けます。

ただし、レバレッジをどのくらいかけるかは自分でコントロールできますので、リスクを抑えて取引することもできます。

なぜ公務員にとってFXが最適解なの?

数ある金融商品(FX、株、仮想通貨、ゴールド、先物など)の中で、なぜ公務員にとってFXが最適解になるのでしょうか?

結論から言うと、以下の理由になります。

- 少ない資金からスタートできる。

- 口座開設の手続きが簡単で初心者でも始めやすい。

- 資産を大きく増やせる可能性がある。

- 仕事から帰ってきた後でも取引できる。

- 自分のリスク許容度に合わせて取引できる。

まず、株への投資はある程度の資金が必要であり、平日の日中しか開いていないためリアルタイムでのトレードはできません。

また、レバレッジもあまりかけることができないため、小資金で効率的に増やしていくにはかなりのトレードスキルが必要になります。

また、仮想通貨への投資は比較的新しい金融資産のため、口座開設やトレードが初心者には難しく、まだまだ敷居が高い印象があります。

さらに、利益が出たとしても税率が高く、確定申告が複雑です。

ということで、副業ができず、日々忙しい公務員の方でも効率的に稼ぐことができる金融資産がFXであると思います。

FXと他の金融商品(株・仮想通貨)との違い

FXと他の金融商品(株・仮想通貨)との違いを解説していきます。

FXの主な特徴は以下のとおり。

- レバレッジがMAX25倍までOK

- 金利差で利息がもらえる(スワップポイントあり)

- 自由に取引できる(取引時間が長い)

- 手数料(スプレッド)が安い

- 節税できる

1.レバレッジがMAX25倍までOK

FXの最大の特徴は、レバレッジが最大25倍までかけれる、という点です。

レバレッジをかけるということは、少ない元手で大きな資金を動かすことができるということです。

基本的に資産運用の世界では資金力がある人(金持ち)ほど有利なゲームです。

ですが、レバレッジというツールをうまく使いこなすことで、金持ちと凡人との資金力の差を少し縮めることができます。

取り扱いを間違えると思わぬ事故を引き起こしてしまう「レバレッジ」。

そのせいで手痛いケガを負った人が「FXはキケン!」という間違った情報を発信していることで怖いイメージがあるかもしれません。

しかし、レバレッジはハサミや包丁と同じです。

使い方を間違えればケガをしますが、うまく使えば便利な道具ですよね。

FX初心者でレバレッジをかけた取引に不安がある人や、リスクを抑えて取引したい人はレバレッジを掛けずに(レバレッジを1倍にして)取引すればローリスクです。

FXはレバレッジ取引が標準仕様という点がGood!

株取引でも信用取引といってレバレッジ3倍までの取引ができますが、別途手続きが必要だったり、レバレッジ手数料がかかったりすることで初心者には敷居が高いように感じます。

しかし、FXは手数料ナシでレバレッジを1倍~25倍までの間で自由に取引ができます。

| 商品名 | レバレッジの有無 | 倍率など |

|---|---|---|

| FX | 〇 | 1~25倍 ※手数料ナシ |

| 株 | 〇 | 1~3倍 ※手数料あり |

| 仮想通貨 | 〇 | 1~2倍 ※手数料あり |

2.金利差で利息がもらえる

FXのもう一つの特徴であるスワップポイント(スワップ金利ともいう)。

スワップポイントとは「金利差調整分」とも呼ばれ、2カ国間の金利差によって発生する利益のことです。

日本のような超低金利の国の通貨を売って、メキシコや南アフリカ、トルコなどの金利水準が高い国の通貨を買うと、スワップポイント(金利)が毎日得られることになります。

わかりやすくいうと、日本円を銀行に預けていたら毎日金利をもらえる、というイメージですね。

が、日本の銀行の金利とはケタ違いに大きな金利を受け取ることができます。それも毎日ですよ♪

例えば、メキシコペソを10万通貨分買います。

メキシコペソのスワップポイントは1万通貨で20円(1日あたり)とすると、10万通貨を持っているだけで毎日200円を受け取ることができます。

1カ月保有しているだけで6,000円、1年で72,000円になります。

いかがでしょうか。

通貨を保有しているだけで毎日チャリンチャリンとお金が増えていくのは単純に嬉しいですよ♪

興味がある人は少額からでも始めてみてはいかがでしょうか?

| 商品名 | インカムゲイン | 年利(一例) |

|---|---|---|

| FX | スワップポイント(原則、毎日発生) | -20~20% |

| 株 | 配当(半年・1年に1回) | 0~5% |

| 仮想通貨 | ステーキング(条件あり) | 3~15% |

※年利はレバレッジ1倍の場合での概算。FXはマイナススワップとなる商品がある。

3.自由に取引できる

FXは、月曜の朝から金曜の深夜(土曜の早朝)まで、平日であれば原則24時間取引ができるようになっています。

例えば、株取引の場合は日中にしか取引できません。

しかし、FXならば日中に時間が取れないサラリーマンでも夜帰宅してから取引ができます。

自分のライフスタイルに合わせて好きな時間に取引ができるというのは強いメリットの一つです。

| 商品名 | 取引時間 |

|---|---|

| FX | 平日(原則24時間)※祝日は取引OK |

| 株 | 平日(9:00~12:00、13:00~15:00) |

| 仮想通貨 | 年中無休(原則24時間365日OK) |

4.手数料(スプレッド)が安い

FXの手数料は主に2つあります。

- 売買にかかる手数料(スプレッド)

- 売買以外にかかる手数料(システム使用料など)

基本的にFXの手数料といえばスプレッドを指します。

逆に、売買以外にかかる手数料(口座開設、口座維持、入金・出金など)は原則0円のところがほとんどです。

システムトレードを行う場合、システム使用料がかかるところもありますが、それもスプレッドに組み込まれている場合が多いですね。

ということで、これ以降はスプレッドについて解説していきます。

最近はFX会社が多いことで競争激化となり、かなりスプレッドが安くなってきています。

FXと同じような商品である外貨預金と比べればその差は一目瞭然!

| 通貨 | FX | 外貨預金(A銀行) | 外貨預金(B銀行) |

|---|---|---|---|

| アメリカドル | 0.2銭 | 25銭 | 50銭 |

| ユーロ | 0.3銭 | 25銭 | 80銭 |

| オーストラリアドル | 0.5銭 | 45銭 | 1円 |

↑の表は売買に対するスプレッドをFXと外貨預金で比較したものです。

例えば、アメリカドルが1ドル100円のときに10万円分購入した(レバレッジ1倍で1,000通貨)とします。

・スプレッドが25銭かかるときは、0.25円×1,000通貨=250円かかります。

・スプレッドが0.2銭かかるときは、0.002円×1,000通貨=2円かかります。

これを100回取引すれば25,000円 vs 200円ですよ。

外貨預金の手数料がボッタクリすぎるのも笑えますが、FXの手数料の低さが際立ちますね。

また、FX会社のスプレッドを比較すると、大手の有名どころではスプレッドは横並びになっています。

しかし、最近「マネーパートナーズFX」が米ドル円のスプレッドを0円(条件あり)で提供を開始しており、FX業界のスプレッド競争もさらに激化していく可能性があります。

スプレッドは税金と同じで1銭(0.1円)でも安い方がいいに決まっていますので、参考にしてみてください。

| 会社名 | マネーパートナーズFX | セントラル短資FX | ヒロセ通商 | DMM FX | GMO外貨 | GMOクリック証券 |

|---|---|---|---|---|---|---|

| 取引単位 | 100通貨 | 1,000通貨 | 1,000通貨 | 10,000通貨 | 1,000通貨 | 1,000通貨 |

| 米ドル円 | 0.0銭 | 0.2銭 | 0.2銭 | 0.2銭 | 0.2銭 | 0.2銭 |

| ユーロ円 | 0.2銭 | 0.4銭 | 0.4銭 | 0.4銭 | 0.4銭 | 0.4銭 |

| ポンド円 | 0.4銭 | 0.6銭 | 0.9銭 | 0.9銭 | 0.9銭 | 0.9銭 |

ちなみに、他の金融商品と比較すると以下のとおりです。

| 商品名 | スプレッド | その他手数料 |

|---|---|---|

| FX | 0~0.4銭(米ドル円の場合) | 原則無料 |

| 株 | 0~500円(SBI、楽天はほぼ無料) | 米国株式、投資信託には手数料がある |

| 仮想通貨 | 2~5%(ビットコインの場合) | 入金・出金手数料、ガス代など |

5.節税できる

意外な特徴として、FXはうまく申告すれば株の譲渡・配当や銀行の利子より税金を低く抑えることができます。

株や利子などの利益にかかる税金は約20%です。

同じく、FXにかかる税金も約20%です。

ですが、FXでは必要経費を申告することが認められています。

つまり、FXにかかる経費(パソコン代、ネット代、電気代、FXの勉強にかかるツールや書籍代など)の分だけ税金が減額されるということです。

利益が出ていないうちはあまり関係ないかもしれませんが、他の金融商品よりも税金が安くできることはメリットの一つでしょう。

また、株取引の場合は大抵利益を確定した段階で税金が差し引かれることになりますが、FXでは利益から直接差し引かれることはありません。

つまり、利益を倍プッシュできる(証拠金にまわせる資金が増える)ので、より多くの利益を稼ぐことができるチャンスができるということです。

まぁ、税金が引かれていない分、大きく利益を出すことができれば、確定申告で多くの税金を支払う必要が出てきます。

| 商品名 | 税率 | 節税方法 |

|---|---|---|

| FX | 20.21% (分離課税:先物取引に係る雑所得等) | 〇(経費を申告可能) |

| 株 | 20.315%(NISA口座は非課税) | × |

| 仮想通貨 | 約15%~55% (総合課税:雑所得) | 〇(経費を申告可能) |

<参考資料>

国税庁サイト:No.1521 外国為替証拠金取引(FX)の課税関係

FXの落とし穴(デメリット)

逆に、FXをするときの注意点、デメリットを紹介します。

- 精神的にキツイ

- 強制的に決済される場合がある(ロスカット)

- スワップポイントを支払うこともある

- 税の申告が必要

では、それぞれを解説していきます。

1.精神的にキツイ

FXは自由度が高い金融商品です。

取引も一日中できますし、何の通貨で取引するのか、買うのか売るのか、どれだけのポジションをもってレバレッジはどれくらいかけるのか、いつまで保有して、いつ利益を確定するのかもすべて自分が決めることができます。

自由度が高い、ということはそれだけ自分で判断する機会が多い(精神的にキツイ・難しい)ということです。

そのため、寝る間を惜しんで取引に夢中になってしまい寝不足になってしまう人や、取引回数を重ねるうちにエスカレートしていきハイレバレッジな取引をしてしまう人、資金管理がうまくできずにいくつもポジションを保有して資金を溶かしてしまう人などがいることも事実です。

そうやって、あえなくFXの世界から退場していく人は数多くいます。

FXをする上で必要なことは、自分ルールを決めておくことです。

例えば、「取引時間は21時から1時間だけにする」とか「今の資金は〇円だから、ポジションは〇ロット・レバレッジは〇倍までにする」、「通貨ペアは〇だけを見る」などです。

自由が高くて選択肢が多い分、トレーダー一人ひとりの取引のやり方や考え方は違います。

自分なりに試行錯誤して、過度な負担にならない自分に合ったトレード方法を探してみることが大事です。

2.強制的に決済される場合がある(ロスカット)

ロスカットとは、未確定(決済前)の損失である含み損が一定の水準に達したときに、ポジションを自動的に強制決済されるしくみのことです。

【ロスカット発動条件】

FX口座の証拠金維持率が100%以下になったとき。

証拠金維持率(%) = 純資産 ÷ 必要証拠金 × 100%

自分で損失を確定することを「損切り」といいますが、ロスカットはFX会社の方で強制的に損切りさせるようなイメージです。

ロスカットは本来マイナス分がこれ以上増えないようにセーフティネットのために作られている制度ですが、ロスカットされるということは損失が確定してしまうということですのでかなり金銭的・精神的なダメージを受けます。

FXは標準装備でレバレッジをかけることができるしくみですので、ロスカットについても十分に理解しておく必要があります。(自分の持っているポジションがあといくらマイナスになったらロスカットされるのか?など)

ココを知らずにテキトーにやっているといつかロスカットさんに遭遇してしまいます💦

十分に注意するポイントです。

【ロスカットを回避する方法】

1.FX口座に追加資金を投入する(→ 証拠金維持率が増える)

2.ポジションの一部を決済する(→ 必要証拠金が減る)

※ロスカットにならないような運用方法は各FX会社でシミュレーションや試算をすることができますので活用しましょう。

3.スワップポイントを支払う場合がある

スワップポイントは2ヵ国間の金利差で発生するものと上述しました。

ということは、保有する通貨ペアによってはスワップポイントをもらうどころか支払う必要がある場合もあるということです。

例えば、日本円を売ってアメリカドルを買う場合はスワップポイントがもらえますが、逆に日本円を買ってアメリカドルを売る場合はスワップポイントを支払うことになります。

もらえるときは嬉しいのですが、少額でも毎日スワップポイントが削られていくとジワジワとダメージを受けますので注意が必要です。

4.税の申告が必要

↑のメリットでも少しふれましたが、FXで利益が出たときは税の申告が必要です。

所得が20万円を超えたら確定申告、それ以下なら住民税申告が必要です。

また、マイナス(赤字)になったときは申告の必要はありませんが、あえてマイナスになったことを申告しておくことで、翌年プラスになったときに申告していたマイナス分と相殺することができます。

つまり節税になるということです。

ちなみに、株式投資の場合は利益が発生したときに税金を差し引きするという設定にしておけば申告の必要はありません。(条件によっては申告する方がいいときもあります)

基本的には、金融商品の売買と税申告(税金)はセットなので、FXに限ったことではありません。

FXについての税金についてもっと詳しく知りたい方はこちらをご参考ください。

まとめ

公務員が副収入を得る方法としてFXが最強であることを解説してきました。

まとめると、以下のとおりです。

- 公務員は、基本的に副業できない。

- 会社員のように広告収入、物販、スキル販売、不動産収入などはNG×

- でも、FX、株、仮想通貨の取引はOK

- レバレッジが大きい

- スワップポイント(インカムゲイン)も狙える

- スプレッド(手数料)が安い

- 取引できる時間が長い

- 節税できる

- 自由度が高い分、精神的にキツイ

- ロスカット(強制決済)がある

- マイナススワップ(金利を支払う)通貨ペアがある

- 利益が出たら税金の申告が必要

<オススメのFX会社1選>

FXを始めるなら【セントラル短資FX】がオススメ!

新興国通貨のスワップポイントが業界トップクラスであり、スプレッドも格安!

特に、メキシコペソ円でのスワップポイントを狙っている方にオススメ♪

(私もこちらで毎日お世話になっております☺)