個人住民税の「知りたい」ことをまとめたQ&A集です。

個人の方はもちろん、役所の方や税理士・会計士などのプロの方も使っていただけるように根拠法令もつけておきましたのでご参考ください。

<注意点>

どこの自治体(市区町村)も地方税法を基に課税しているはずなので、基本的には下記の回答で問題ありません。

しかし、税法に明確に記載されていない(記載していても曖昧な)事務手続きなどは自治体によって運用が異なる場合があります。

※各自治体の判断で、っていうことがあるので地方税はややこしくなっています。

<あわせて読んでみて>

・<給与天引編>ナルホドわかった♪ 住民税Q&A (給与からの特別徴収)

住民税の基本(納税する自治体)

引っ越しした時の住民税はどこに納める?(住民税の基準日)

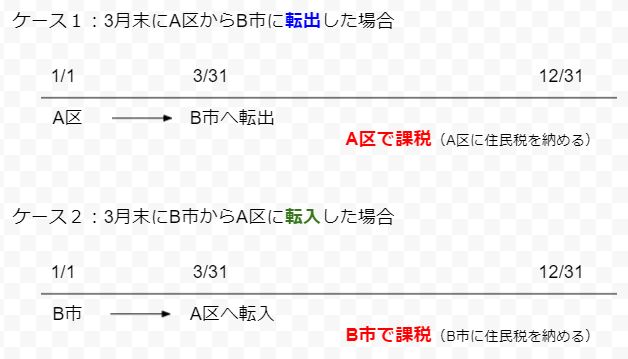

住民税は、毎年1月1日現在の居住地の市区町村で課税されます。

例えば、令和3年1月1日現在はA区に住んでいて、3月末日にB市へ引っ越し(転出)したとき、令和3年度の住民税はA区に納めることになります。

また、逆に3月末日にB市からA区に引っ越し(転入)した場合、令和3年度の住民税はB市に納めることになります。

よって、基準となる日は1月1日にどこに住んでいたか、ということで1年分の住民税をどこに納めるのかが決まります。

そのため、年の途中で転出しても、残っている住民税は転出前の市区町村に納めなければいけません。

<根拠法令>

地方税法 第39条(個人の道府県民税の賦課期日)・第318条(個人の市町村民税の賦課期日)

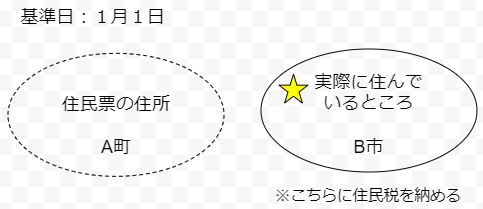

住民票の住所と住んでいるところが違うときは?(納税地)

住民票の手続きをしないまま単身赴任している人などは、住民票の住所と実際に住んでいるところ(居住地)が違うことがあります。

例えば、A町に住民票があるが実際はB市に住んでいる、というパターンを考えてみましょう。

住民税は、実際に住んでいる市区町村の行政サービスを受けるために納付している、という考え方ですので、住民票がなくても実際に住んでいる地域で課税する場合が多いです。

よって、この場合はB市で課税される(B市に住民税を納める)ことになります。

※課税の優先度は「住民票の住所」よりも「居住地」の方が高いことが多い。(1.居住地 > 2.住民票の住所)

<根拠法令>

地方税法 第24条(道府県民税の納税義務者等)・第294条(市町村民税の納税義務者等)

<豆知識>

住民登録していないところで課税することを住民登録外課税(住登外課税)といいます。

住民税の基本(課税・非課税)

死亡したら住民税はどうなるの?無料?

住民税は、前年中の所得を対象として、1月1日現在の居住者に課税されます。

(例1)令和2年10月に死亡した場合

R3.1.1現在は居なかったことになりますので、R3年度の住民税はかかりません。

(例2)令和3年2月に死亡した場合

R3.1.1現在は存命だったため、R3年度の住民税はかかります。

(例3)令和3年1月1日に死亡した場合

1月1日で亡くなった場合は、R3年度の住民税はかかりません。(1月2日以降はかかります。)

よって、1月1日以前に亡くなったかどうかで翌年度の住民税がかかるかどうかが決まります。

【死亡者の住民税の納付】

死亡者の住民税は当人が納めることはできませんので、相続人(配偶者・子・親・兄弟など)が納めることになります。

(基本的に、納税義務者が死亡された場合は相続人にその納税義務を承継して納める必要があります。)

ただし、死亡者に借金があったり、相続する資産がない場合などは「相続放棄」することで、税金も納税を放棄することができます。

<根拠法令>

地方税法 第39条(個人の道府県民税の賦課期日)・第318条(個人の市町村民税の賦課期日)

地方税法 第9条(相続による納税義務の承継)

外国に行ったら住民税はどうなるの?

住民税を納める必要がある人は、1月1日現在に日本国内のいずれかの地域に居住している人です。

そのため、1月1日現在で海外にいる人は住民税がかからないことになります♪

というと、その制度を悪用してくる輩がいますので、誰でも思いつくような節税対策は既に使えません。

(例:12月に海外に旅行に行って、2月ごろに帰国したような場合は非課税にならない!)

よって、単身赴任や海外留学などで出国して、1月1日をまたいで1年以上海外で居住する場合は日本国内に住所がないものとみなされて課税されません。

<注意点…こんなときはダメ!>

・1月1日現在で国外に居住していたとしても、国外に居た期間が1年未満の場合は日本に在住していた(単なる旅行)とみなして出国前の市区町村で課税されます。

・ワーキングホリデーで海外へ出国した場合は観光扱いになりますので、1年以上であっても課税されます。

・国外転出の手続きをしないままであれば、日本に居るものと判断されて課税されます。

<根拠法令>

所得税法 第2条1項3号(定義)

“居住者:国内に住所を有し、又は現在まで引き続いて一年以上居所を有する個人をいう。”

アルバイト・パート収入はいくらまでなら非課税なの?

子どもがアルバイトしているんですが、月々の給料がいくらだったら非課税ですか?

住民税非課税世帯を維持したいのですが、どれぐらい稼いだらいいですか?

年金をもらっているのですが、非課税になる範囲でのパート収入はどこまでOKですか?

「非課税」の範囲でアルバイト・パートをしたいと考えている方は多いかと思います。

所得税はとってもカンタンなのですが、住民税の非課税はフクザツです > <

細かいことを抜きにして、ザックリいうと「合計所得が38万円以下の人は住民税非課税」となります。

なので、合計所得が38万円以下という条件で給与収入を求めていくと…

年収93万円(月収77,500円×12ヵ月)を超えると住民税が課税となります。

もちろん、これは1ヵ所からの給与(アルバイト・パート収入)のみで計算していますので、それ以外の所得があれば課税されちゃいますのでご注意を。

(例)他のところからのアルバイト収入、年金所得、ちょこっとした雑所得など。

一応、↑の3つの質問に対する回答をしておきます。

| 対象 | 住民税非課税の範囲 |

|---|---|

| 子ども(20歳未満) | 未成年の方は合計所得135万円まで非課税。 (給与収入だと約200万円…ただし所得税はかかる) |

| 主婦(20歳以上) | 一般の方は合計所得38万~45万円まで非課税。 (給与収入だと約93万円~100万円…ただし居住地による) |

| 年金受給者 | 一般と同じ合計所得38万~45万円まで非課税。 年金と給与のそれぞれの所得を合計した額なので注意! (年金所得=1年間の年金収入-110万円…ただし65歳以上のとき) |

上記で解説したように、住民税の非課税ってのはフクザツです。

また、扶養している人数によっても非課税かどうかが変わってきます。

面倒な計算式は覚えなくてOKですので、扶養してる人がいる場合は↓をご利用ください。

(非課税範囲となる合計所得を自動計算できます。)

もっと詳しく知りたい方はコチラ

★最重要★住民税非課税基準まとめ(2021年税制改正対応)

私の住所はどこ?(レアケース)

職業訓練所(会社の研修所)で訓練(研修)を受けている人の住所ってどこ?

基本的には、訓練所に行く前の居住地になります。

しかし、1年以上訓練所で生活しているときは訓練所の寄宿舎が住所となります。

※会社の研修所で研修を受けている場合も↑と同じ考え方です。

<根拠法令>

昭43.3.26 自治振41号 ※各都道府県総務部長あて 振興課長通知

刑務所に入所している人の住所はどこ?

・単身者:刑務所の住所

・家族もち:家族の居住地(刑務所に入所する前まで家族と一緒に住んでいたとき)

<根拠法令>

昭46.3.31 自治振 128号 「住民基本台帳法の質疑応答について」

※各都道府県総務部長あて 振興課長通知

病院・療養所などに入院・入所している人の住所はどこ?

基本的には、家族の居住地になります。

ただし、医師の診断により1年以上の長期、かつ、継続的な入院治療を要すると認められる場合は病院や療養所が住所になります。

<根拠法令>

昭46.3.31 自治振 128号 「住民基本台帳法の質疑応答について」

※各都道府県総務部長あて 振興課長通知

福祉施設・養護施設などに入所している人の住所はどこ?

基本的には、家族の居住地になります。

ただし、1年以上居住することが予想される人の住所は施設の所在地になります。

※施設とは、児童福祉施設、老人福祉施設、知的障害者援護施設、身体障害者更生養護施設、婦人保護施設など

<根拠法令>

昭46.3.31 自治振 128号 「住民基本台帳法の質疑応答について」

※各都道府県総務部長あて 振興課長通知

会社員が家族と離れて単身赴任しているときの住所はどこ?

基本的には、単身赴任している居住地が住所になります。

しかし、休みのたびに離れた家族の元に帰っているようは人は家族の居住地が住所になります。

<根拠法令>

昭46.3.31 自治振 128号 「住民基本台帳法の質疑応答について」

※各都道府県総務部長あて 振興課長通知

“勤務する事務所又は事業所との関係上家族と離れて居住している者の住所は、本人の日常生活関係、家族との連絡状況等の実情を調査確認して認定するものであるが、確定困難な者で、毎週土曜日、日曜日のごとく勤務日以外には家族のもとにおいて生活をともにする者については、家族の居住地にあるものとする。”

学生が寮や下宿に住んでいるときの住所はどこ?

基本的には、寮・下宿の所在地が住所になります。

例外的に、定期的に家に帰らなければならない特別な事情がある場合は家族の住所になります。

<根拠法令>

昭46.3.31 自治振 128号 「住民基本台帳法の質疑応答について」

※各都道府県総務部長あて 振興課長通知

“勉学のため寮、下宿等に居住する者の住所は、その寮下宿等が家族の居住地に近接する地にあり、休暇以外にもしばしば帰宅する必要がある等特段の事情のある場合を除き、居住する寮 下宿等の所在地にある。“

船員で1年の大半を船で生活している人の住所はどこ?

・船を降りているときは家族のもとに帰っている場合:家族の住所

・船を降りても家族以外の居住地で単身生活している場合:単身生活している居住地

・船を降りることがほとんどなく船で生活している場合:一番止まっている期間が長い港の住所

<根拠法令>

昭46.3.31 自治振 128号 「住民基本台帳法の質疑応答について」

※各都道府県総務部長あて 振興課長通知

“【問】

船員の住所については、 航海と航海の中間期間、休暇等に際して家族と生活をともにする関係を失わず、かつ、家族の居住地以外に居を構えてそこを生活の本拠としているような状況がない限りその者の住所は、家族の居住地にあり、船内に居住することを常として港から港へ転々としている者の住所はないと認定してよいか。

【回答】

前段 お見込みのとおり。

後段 航海を終われば通常帰航する関係にある主たる船舶定けい港にある。”

【参考文献】

e-GOV法令検索(地方税法 / 地方税法 施行令 / 地方税法 施行規則)

<合わせて読んでみて>