FXで儲かった方、おめでとうございます。

逆に、マイナスでフィニッシュの方、ご愁傷様でした。

1年分の利益(損失)が確定したら、最後のイベント…確定申告です。

確定申告と聞くだけで耳を塞いで逃げちゃう人がいますが、それ…もったいないですよ。

損しないためにも正しい知識を身につけておきましょう。

- FXでちょっとは稼げたけど、確定申告って必要?

- FXでトータル赤字なら確定申告しなくてもいいの?

- FXの確定申告、ちょっとでもトクするやり方が知りたい!

日々仕事を辞めようと画策しているサラリーマン。

FXや株式投資でコツコツ資産形成しています。

節税マニアで税金を下げることが得意中の得意!

結論:FXの確定申告は「経費」と「マイナス申告」

FXで儲かったときは確定申告をして、設けた分の税金を納めなければいけません。

株で儲かった場合は税金を差し引いた残りが支払われるため、原則として確定申告する必要はありません。(例外あり)

ただ、FXでは現状そのような制度はありませんので、個人事業主(フリーランスの方など)と同じように確定申告+納税という手続きが必要になります。

ここからが重要なポイントですが、FXで儲けた利益に対する税金は申告の仕方によって合法的に節税することができます。

結論として、FXは収入に対する必要経費を申告できるのです。

また、年間のトータル成績がマイナスになった人も確定申告をしておく方がオトクになります。

これを聞いて「何ソレ?」と思われた方、大丈夫です。

税金や確定申告についてなるべくわかりやすく解説していますので、続きを読んでいただければと思います。

今回は、FXの税金を少しでも安くするとっておきの方法を大公開しちゃいます。

あまり知られていない有料級の情報ですので、解説している人や実践している人は少ないと思います。

お金持ちは節税の勉強は欠かしません。

あなたの資産を守り、増やしていくために、本記事がお役に立てれば幸いです。

そもそも確定申告って?

1/1~12/31までの所得・控除・所得税を計算して、税務署に申告・納税すること。

いきなり専門用語がいっぱいで画面を閉じたくなると思います。

が、もう少しお付き合いください💦

ザックリ言うと、FXの収入や経費を1年分集計して、確定申告するサイト(国税庁のサイト)に入力していくだけです。

もし利益が出て納税(所得税を納める)ときは、クレジットカードで支払うことも可能です。

ということで、そんなに難しく考える必要はありません。

万一、間違えて申告してしまって税務署から指摘があったとしても、そのときに修正して申告し直せばいいだけです。(別に逮捕されるほどのことではありません。)

それより、申告しないまま放っておく方がよっぽどヤバイですよ。

確定申告について詳しく知りたい方は、国税庁サイト(No.2020 確定申告)か↓の記事をご覧ください。

FXは必要経費を申告できる

所得税を計算する方法は、次のとおりです。

{所得(収入-必要経費)-所得控除}×税率-税額控除=所得税

パッと見、ややこしそうですが、そんなに難しいものではありません。

FXを例に、サラッと用語解説すると…

- 収入:FXで稼いだ利益(売買差益とスワップポイント)※損切りした分は収入から差し引く

- 必要経費:FXの利益を得るためにかかった費用 ※具体例は↓

- 所得:収入-必要経費

所得控除、税率、税額控除については今回の記事の趣旨と離れていきますので割愛します。

興味がある方は↓をご覧ください。

所得とは、収入-経費となりますから、収入があっても経費が増えれば所得が下がるので税金も安くなります。

しかし、収入の内容によって、必要経費が認められるものとダメなものがあります。

| 所得区分 | 所得計算 | 調節できる必要経費 |

|---|---|---|

| 利子 | 所得=収入 | × |

| 配当 | 所得=収入 | △ |

| 不動産 | 所得=収入-必要経費 | 〇 |

| 事業 | 所得=収入-必要経費 | 〇 |

| 給与 | 所得=収入-給与所得控除-特定支出控除 | △ |

| 退職 | 所得=(収入ー退職所得控除)×1/2 | × |

| 山林 | 所得=収入ー必要経費-特別控除 | 〇 |

| 譲渡 | 所得=収入-必要経費 ※特例多い | △ |

| 一時 | 所得=(収入-必要経費-特別控除)×1/2 | △ |

| 雑 | 所得=収入ー必要経費 | 〇 |

FXは上記の10の所得区分では「雑」※に分類されますので、必要経費を自分で申告することができます。

※正しくは「先物取引に係る雑所得等」というカテゴリに分類されて、他の所得(給与とか年金など)とは別に税計算されます。

わからなかったら、とりあえず読み飛ばしておいてOKです。

<国税庁サイト>No.1522 先物取引に係る雑所得等の課税の特例

ということは、うまく必要経費を申告することができれば(必要経費が何に当てはまるのかを知っていれば)合法的に支払う税金を下げることができますよね。

ちなみに、株のトレードによる収入や配当は、原則として必要経費を申告することはできません。

つまり、FXより節税余地が少ないということです。

FXは赤字(マイナス)になっても申告できる

FXは、思わぬロスカットを食らってしまい、残念ながら1年間のトータル成績がマイナスになってしまうこともあります。

かくいう私も、トルコリラ円で300万円ほどのロスカットを受けたことがあります😢

あのときは、完全に脳細胞が死滅して思考停止になっていました…。

しかし、そんなときの税制上の救済措置があります。

残念ながら年間で赤字になってしまった場合、そのマイナス分を翌年に繰越できます。

わかりやすく言うと、「去年FXで大損しちゃいました。なので、今年儲かったらその分税金下げてねー。」

って税務署に伝えておくのです。

で、実際に儲かったら、儲かった分の所得から去年のマイナス分を差し引いて申告できます。

これを「損失の繰越控除」といいます。

ということで、FXは儲かったときだけじゃなくて、損したときも確定申告をちゃんとしておきましょう。

次回稼いだときのために…。

<国税庁サイト>No.1523 先物取引の差金等決済に係る損失の繰越控除

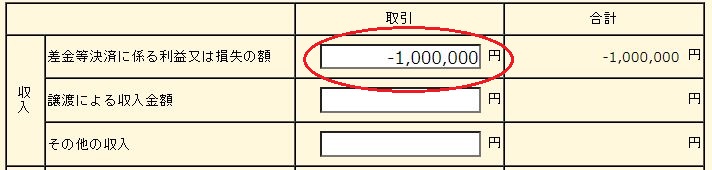

収入がマイナスになったときの確定申告書の入力方法

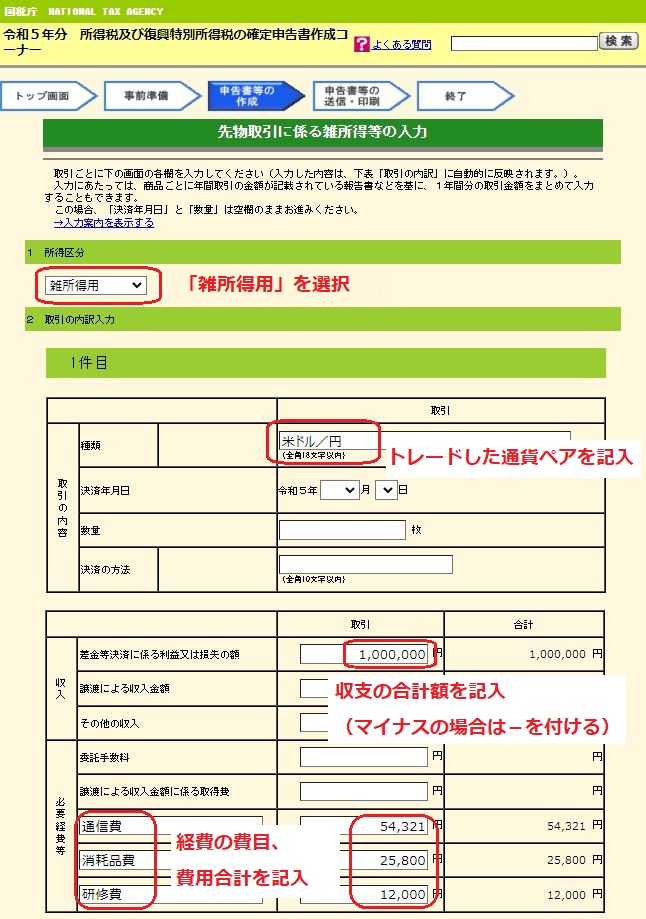

↓の画像は、実際の確定申告書作成コーナーで入力するときの画面です。

ここの「収入」欄に1年分の合計損失額を入力するだけでOKです。

例として、儲かった額が70万円、損失が170万円あった場合、合計収入はマイナス100万円となります。

そのような場合は、収入欄に直接-1,000,000と入力します。

FXの必要経費はどんなものがあるの?

まず、FXに関わらず、必要経費の基本的な考え方をおさらいします。

必要経費として計上できるのは、その収入を得るために直接関係する費用です。

なので、FXの必要経費というのは、ほぼ固定化されています。

誰がFXをやっていても収入を得る方法は大体決まっているからです。

では、具体的に何が必要経費になるのかを解説していきます。

(仲のいい税務署の職員さんや複数の国税庁に確認しておりますので信頼性の高い情報です。)

【FXの経費となるもの一覧】

- 通信費(電話・ネット代)

- パソコン関係(PC本体、周辺機器、スマホ)

- セミナー関係費(参加費、交通費、宿泊費、交際費)

- 教材費(書籍、資料、ソフトウェア)

- 家賃・光熱費

- 消耗品

- その他(手数料、借金の利息など)

通信費(インターネット利用料・スマホ通信費など)

FXにかかっている経費、と聞いてまず思い浮かべるのは通信費ではないでしょうか?

FXをするためには100%全員がパソコンやスマホなどを使ってネット上で取引しています。

そのため、パソコンを使っている人はインターネットを使うためのプロバイダなどの費用がかかているし、スマホで取引している人はスマホのデータ通信費を支払っています。

ということは、これらの費用はFXをする以上、必ず必要となる経費となります。

ただ、家のネットやスマホをFXだけに使っている人はいないと思います。

FXの必要経費として申告するには、FXにかかった費用分しか経費として認められない、という点がポイントです。

そのため、費用の全額を経費にすることは難しいです。

なので、考え方としては、「FX:それ以外の使用」の比率を自分で割り出して、FXの割合分だけ経費にすることになります。

(例)月々5,000円のネット代がかかっていて、ネットの7割をFXに使っているということであれば、5,000円×0.7=3,500円が経費となります。

ただし、スマホを2台持っていて1台はFX専用に使用している、ということであればFX専用のスマホ代は100%OKとなります。

<通信費の例>

- インターネット利用料

- 携帯電話・スマホのデータ通信料金

- 電話代

- 郵送料金

備品購入費(PC・スマホ本体、周辺機器など)

FXでは必須アイテムの一つ、パソコン、スマホ、タブレットなどの通信機器の購入費用。

もちろん、これらは経費になります。

FXでの商売道具ですから当然ですね。

また、パソコンやスマホ以外に、複数画面で使用するためのモニター、セミナーなどで使うためのヘッドフォンやカメラ、マウスやキーボードなどもOKです。

ただ、[通信費]で説明したとおり、FX以外でも使っている場合は使用割合を計算します。

また、パソコンは高額になりがちですが、20万円以上のものを購入したときはその年だけの経費にするのではなく、複数年で経費を使うことになります。(減価償却といいます。)

とはいえ、FXで使うPCに20万円以上のものを購入することはあまりないと思いますので、読み飛ばしてもOKです。

気になる方は<国税庁サイト>No.2100 減価償却のあらましをご覧ください。

※厳密には10万円~20万円の場合も2年分ぐらいで経費を分けることになりますが、少額なのでそこまでツッコミが入ることはありません。

<備品購入費 or 消耗品費>

- パソコン、スマホ、ケータイ、タブレットなどの機器購入費

- 周辺機器(モニター、ヘッドフォン、webカメラ、スピーカーなど)の購入費

セミナー関係費(講演会参加費、有料会員費用など)

有料セミナーや勉強会などに参加したときの参加費は経費になります。

また、リアル会場へ行くときは、そこまでの交通費や宿泊費、セミナーや勉強会の懇親会費(飲み代など)も経費となります。

逆に、通常の飲み会や食事会はプライベートとの境界線が難しいので認められない場合が多いです。

ただし、FXに関する情報共有のための食事会(飲み会)はOKなので、税務署に聞かれたときのために参加メンバーや食事会の趣旨などを領収書などにメモっておけばOKです。

次に出てくる[教材費]にまとめてもらっても大丈夫です。(費目に明確な線引きはありませんので…)

<セミナー関係費 or 交際費>

- 有料セミナー、勉強会、講演会などの参加費

- サロンやメンバーシップなどの会員費

- 講演会参加にかかる交通費、宿泊費

- 懇親会費、カフェ代など

教材費(書籍、情報商材、ソフトなど)

FXの学習をするときの書籍代、システムトレード用のソフトウェア・アプリなどの代金などは経費となります。

また、日々の経済ニュースや情報商材などの費用もOKです。

これは、FX専用で使っている費用となりますので、100%経費となります。

[セミナー費]と一部被るところがありますが、どちらかにまとめてもOKです。

<教材費>

- 書籍(FX関連の本)

- 情報商材費

- FX専用ソフトウェア(アプリ)にかかる費用

家賃・光熱費

FXトレーダーの多くは、自宅の一室を使ってFXをしていると思います。

収入を得るために自宅の家賃や電気代を使っているので、経費と認められる場合がありますが、税務署の見解によっては家賃はダメと言われることもあります。

よって、経費を取るとしても、全体の1割程度にしておく方が無難です。

(家賃が月7万円ならば7,000円ぐらい計上しておく。)

また、持ち家の場合は家賃の代わりに固定資産税の一部を経費にすることができます。

ただし、FX専業トレーダーであれば経費として認めてもらえると思います。

その他(消耗品、手数料など)

あまり使わないかもしれませんが、FXでペンやノート、プリンターやインクなどを使う場合は経費となります。

[教材費]に含めてもいいかと思います。

また、FX会社に支払う取引手数料や振込手数料なども経費の対象となります。

(海外FXを使う場合は手数料がかかる場合があります。)

FXの経費は領収書が必要?

必要経費の申告には、基本的には領収書が必要です。

しかし、申告するときに一つ一つの領収書を提出するわけではないので、データ形式で領収書を保管している場合は、とりあえずデータのまま保管しておいても問題ありません。

もちろん、紙でもっているものはそのまま残しておきます。

また、データでも紙でもないもの…例えば交通費とかを現金で支払ったときなどは「〇年〇月〇日、◆◆セミナーで□□駅~■■駅までのJR代 3,000円」などとノートなどにメモしておきましょう。

あと、クレジットカードやQRコード決済などで払ったときは、記録が残っているうちにデータを保管しておくかプリントアウトしておくといいと思います。

先ほども言ったとおり、申告するときに領収書を提出することはありませんが、費目ごとに集計しておく必要はありますので、時間があるときに少しずつまとめておくことをオススメします。

また、税務署調査が入ったときのために紙やデータは5年間保管しておきましょう。

(常識的な範囲で申告していれば調査に入られることは通常ありません。)

FXの必要経費の記入方法

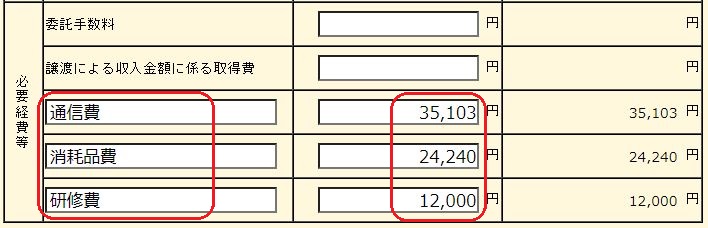

↑の表は、確定申告書作成コーナーで「先物取引に係る雑所得等の入力画面」(FXの所得を入力する欄)になります。

ご覧のとおり、必要経費等の画面は「委託手数料」「譲渡による収入金額に係る取得費」は固定されていますが、あとの欄は空白です。

これは、自分で好きな費目を追加して申告できるという意味です。

※ちなみに、FXで取得費を申告することはありません。

絶対に使う項目として、「通信費」と「備品購入費」は入れておきましょう。

備品購入費の名称を「消耗品費」変更しても構いません。

あとは人によりますが、定期的にセミナー代がかかっている場合は「セミナー費」にしてもいいですし、教材をよく使う人は「教材費」にしてもいいと思います。

要は、自分にとってその費目がFXの経費のメインを占めているものを代表して書けばいいのです。

(計算例)FXの税金を計算してみよう

FXの利益に対する税金っていくらかかるのかを知りたくないですか?

必要経費について何となくわかったと思いますので、必要経費を申告するときとしないときで納める税金がいくら変わるのかをザックリ計算してみましょう。

(例)給与収入:500万円、社会保険料:70万円、源泉徴収あり、他の控除ナシの人で、1年間のFX収入合計が100万円あった場合

要するに、会社の年末調整を済ませているサラリーマンがFXで100万円儲かった場合を想定しています。(給与や控除はすべて申告済)

必要経費を申告しなかった場合

必要経費が0円として税金の計算をします。

FXの所得=収入100万円-必要経費0円=100万円

よって、FXにかかる税金は…

所得税=100万円×15.21%=152,100円

住民税=100万円×5%=50,000円

納める税金=所得税+住民税=202,100円、となります。

必要経費を申告する場合

FXの必要経費として、次のような支出がありました。

| 費目 | 経費合計額 | 内訳 |

|---|---|---|

| 通信費 | 49,200円 | ネット代:24,000円(月々5,000円×12カ月×FX比率40%) スマホ代:25,200円(月々7,000円×12カ月×FX比率30%) |

| 備品購入費 (消耗品費) | 37,000円 | スマホ本体購入:21,000円(一括購入70,000円、FX比率30%) モニター購入:16,000円(費用40,000円、FX比率40%) |

| セミナー代 | 29,000円 | FXサロン有料会員費:24,000円(月額2,000円×12カ月) 情報商材:5,000円 |

↑の必要経費115,200円があったものとして税金の計算をします。

FXの所得=収入100万円-必要経費115,200円=884,800円

よって、FXにかかる税金は…

所得税=884,800円×15.21%=134,500円

住民税=884,800円×5%=44,200円

納める税金=所得税+住民税=178,700円、となります。

経費を申告しなかったときと比べて23,400円の節税になりました♪

本来支出している費用を正しく申告するだけで2万円以上の節約になりますので、あなたもマネしてみてくださいね。

FXの経費まとめ

- FXの収入を得るために必要な費用は経費になる。

- 経費になる代表例は、通信費・消耗品費、セミナー代など。

- FX専用で使っていない場合は、使用率などから自分で使用割合分だけ経費にする。

- 領収書やメモを残しておき、万一税務署調査が来たときに説明できるようにしておく。

FXの確定申告書作成コーナーの入力例

↓の画面は「国税庁 確定申告書等作成コーナー」の「先物取引に係る雑所得等の入力」画面です。

名前がわかりにくいですが、FXの所得(収入+必要経費)はココの画面に入力していきます。

私もはじめて申告したときはどこにどうやって入力したらいいかわかりませんでした。

「→入力案内を表示する」というリンクがあるのですが、そこを見てもサッパリわからず…。

ということで、私が記入するときに躓いたところを含めてザックリ解説します。

まず、「所得区分」欄は「雑所得用」のままでOKです。

次に、取引の種類についてですが、FXの申告では通貨ペアごとに申告することになります。

なので、複数の通貨ペアで収入がある場合は、通貨ペアごとの収入を入力することになります。

が、同じFXというカテゴリの場合はまとめてしまっても大丈夫です。

例えば、米ドル/円、ユーロ/ドル、メキシコペソ/円の3つを取引していた場合、「取引」欄には「一番収入の多い通貨ペア(米ドル/円)、他」などと記入しておけばOKです。

次の「収入」欄ですが、これは1年分の収入を合計した額を記入します。

収入の合計がマイナスになったときは「-●●●」とマイナス表記で記入します。

<参考>FXは赤字(マイナス)になっても申告できる

最後の「必要経費」欄は、↑で説明したとおりです。

<参考>FXの必要経費の記入方法

まとめ:FXの確定申告はプラスでもマイナスでも申告した方がトク♪

すべての記事に目を通していただいた方、お疲れさまでした。

本記事の結論としては「FXで取引した人は収支がプラスでもマイナスでも申告しておく方がトク」です。

よくある質問として「所得20万円以下なら確定申告しなくていいんでしょ。」とありますが、確かに所得税の確定申告はしなくてかまいません。

しかし、住民税申告にはそのような条件はありませんので、住民税申告は必要になります。(住民税5%分は納税する必要があります。)

そのため、いずれにしても、必要経費の計算を知っておく方がオトクです。

いっぱい稼いで、正しく節税して、納めるべき税金はガマンして納めましょう。

最近は確定申告するのがカンタンになってきています。

最初はわからない用語が多くてイヤになるかもしれませんが、慣れればホントにカンタンに申告できます。

そのため、FXの確定申告であれば自分でしていただくことを強くオススメします。

しかし、もっとカンタンに済ませたい、覚える気にならない、という人は確定申告に特化したソフトを使用するのも一つの手かと思います。

家計簿アプリで有名なマネーフォワードさんの確定申告ソフトが好評のようですので、確定申告がメンドーな方は検討してみてはいかがでしょうか?