知らないと損!買ってはいけない高配当株4つのポイント

株式投資をしている方は高配当銘柄に魅力を感じている方が多いのではないでしょうか?

配当の魅力は何といっても「不労所得」ということ。

ただ株を持っているだけでお金がもらえる!

それも、貯金の利息なんかとは比べ物にならない額が。

高配当とは、通常の配当よりももらえる額が大きいものをいいます。

一般的には投資額の(配当利回りが)3%以上の配当がもらえる銘柄が高配当銘柄といわれています。

魅力的な高配当銘柄ですが、「あ、ココは配当利回りが6%もあるよ♪」と利回りの高さだけで買ってしまうと、結果的にアナタの資金がゴリゴリ削られてしまうこともあります。

今回は、高配当だけど買う前にチェックしておきたいポイント5選を紹介します。

- 高配当な株式への投資をしようかなぁと考えている

- すでに高配当銘柄を保有している

今から紹介するポイントにあてはまる銘柄は、今後株価が下がってしまったり、配当が減ったりなくなったりする可能性がありますので銘柄選びの参考にしていただければと思います。

1.配当性向が高すぎる!

そもそも配当性向ってなに?

配当性向(はいとうせいこう)とは、利益に対する配当の割合のことです。

配当性向(%)=1株あたりの配当金÷1株あたりの利益×100

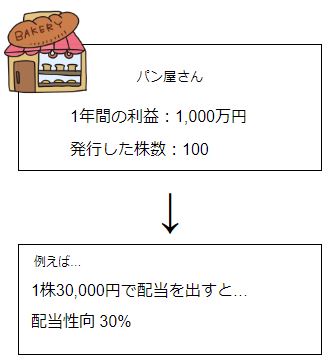

例えば、一年間で1,000万円の利益を出したパン屋さんがありました。

その店の株は全部で100株を発行しています。

今年は大きく利益を出せたので、出資してくれた株主さんへ3万円の配当をだすことにしました。

この場合の1株あたりの利益と配当を計算してみます。

1株あたりの利益=利益÷発行株数=1,000万円÷100=10万円

1株あたりの配当=3万円

よって、配当性向は…3万円÷10万円×100=30%となります。

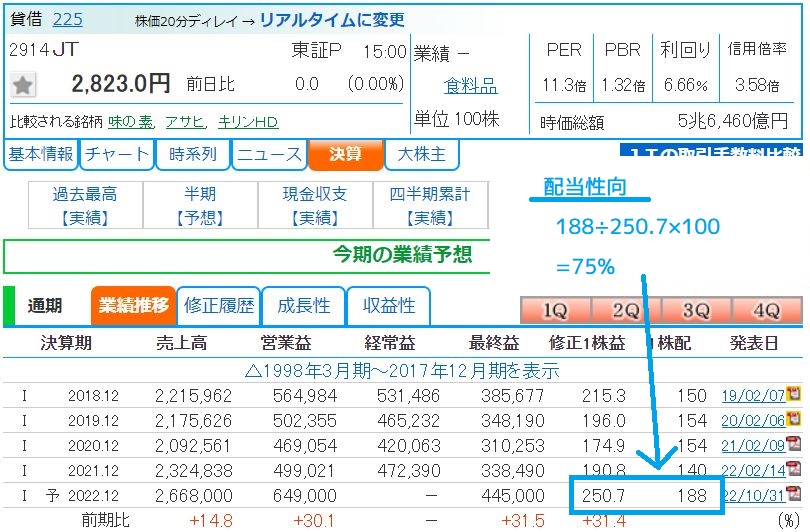

自分で銘柄チェックしているときに配当性向を調べたいときですが、株探とバフェットコードでの見方を説明します。

株探で配当性向を調べるときは、「1株配」÷「修正1株益」×100をすればOKです。

バフェット・コードは配当性向を計算してくれていますのでそのまま使えます。

ちなみに、1株あたりの利益は「EPS」と表現されていたりもします。

なぜ配当性向が高いとダメなのか?

配当性向は利益に対する配当の割合ということです。

ということは、配当性向が高いということは儲かったお金を株主に還元しまくっていることになります。

- 今年は1億円の売上があった。

- 経費や税金で9,000万円かかったから利益は1,000万円だ。

- じゃあ、残った1,000万円はぜんぶ株主に還元しよう。

っていうことをしていると、会社には余裕資金がないことになります。

もちろん還元を受ける株主は嬉しいと思いますが、経営者側の視点に立ってみると、全く余っている資金がないのはキビシイですよね。

新しい事業や設備投資をすることはできないし、景気が悪くなって売上や利益が減ってしまうと前回と同じ額での配当を出すことができなくなってしまいます。

つまり、配当性向が高すぎる会社は、会社が成長する可能性が低い=株価が上がる可能性が低いことになります。

また、毎年同じ額の配当がもらえるかどうかも怪しくなってきます。

健全な配当性向は業種にもよりますが、だいたい20~60%ぐらいだと思います。

逆に、ヤバイのは配当性向が80%以上あるとき。会社として無理やり配当を絞り出している感がありますし、そのような経営は長続きしないので、投資するのを見送る方がよいでしょう。

中長期的に安定した高配当をもらえることを目的としているのであれば、配当性向が高すぎる会社には注意が必要です。

2.配当額が安定していない

一時的な好景気でウハウハに儲かっている会社は株主還元として高配当になっていることが多いです。

この好景気がずっと続けばいいですが、今後もこの会社がそのような高成長・高利益を得られる状況なのかを見極める必要があります。

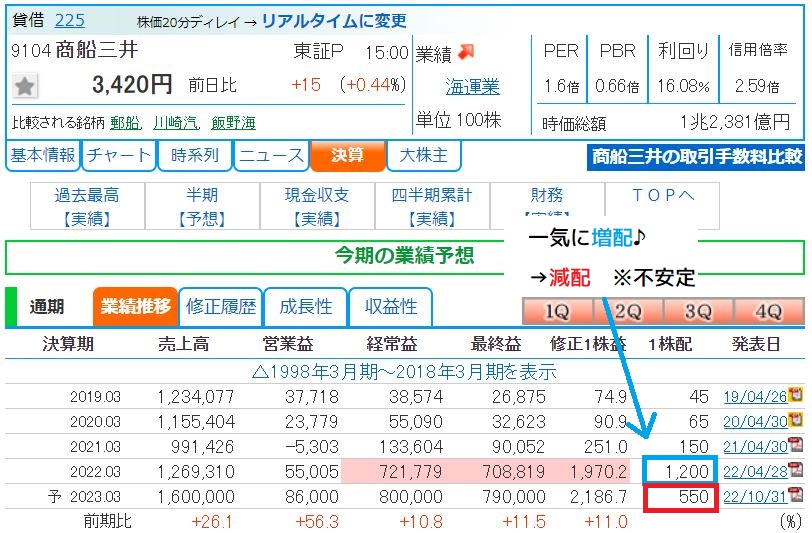

最近の例でいうと海運業があります。

↑の例では、2021年では1株150円だったのが、翌年は1,200円まで爆増しました。

これは利益が過去最高値を叩き出したことでの記念配当のかもしれません。

そして、その翌年である2023年は1株550円の予想となっています。

利益は昨年を上回る水準予想なのに…です。

ということは、これは一時的に儲かっていることであって、今後はここまで利益を出すことは難しいかもしれない、と会社は考えているのかもしれません。

だから、利益は昨年と同じ水準なのに配当を半分以下にしているのかもしれません。

(他にも考えられる要素はいっぱいありますが…)

結局のところ、安定した配当を受け取りたいという人にとっては、配当の額がコロコロ変わることは避けたいのではないでしょうか。

一気にたくさんもらえるかもしれませんが、ゼロかもしれません。

ちなみに、配当の金額は1株あたりの利益(EPS)によって決める会社が多いです。

大抵の会社は配当性向を30~40%程度にしています。

ということは、安定的に利益を出せている会社、少しずつでも利益を伸ばせている会社であれば、安定的な配当がもらえたり、増配される可能性も高くなるということです。

3.衰退産業セクター銘柄

衰退産業とは、マーケット自体に伸びしろがない縮小業界を意味します。

衰退産業の例でいうと、タバコ、酒、紙などがあります。

タバコでいうと、主要国の喫煙人口が減ってきていますし、自分の周りを見渡してみてもタバコを吸っている人が10年前と比べて明らかに減っていることがわかると思います。

同じく、お酒に関しても若い人の酒離れが進んでいます。

ただし、海外への輸出は増えているので、海外を主軸に販売していけば活路はあるのかもしれません。

また、紙に関しては、DXの推進のためペーパレスの動きが加速しています。

そのため、新聞や雑誌、書籍などの紙がデータに置き換わっていることから、今後の紙産業は苦境に立たされることになるのは想像に難くありません。

このように、世間のトレンドに逆行している銘柄は衰退産業になるといえます。

今のトレンドは…SDGs、DX、GXなどがあります。

逆に、このようなトレンドに逆らっている産業は、今の商売で稼ぐことができなくなり社会から消えていくことになりかねません。

| SDGs | エス・ディー・ジーズ …持続可能な開発目標のこと。 |

| DX | デジタルトランスフォーメーション …デジタル技術を利用することで生活やビジネスを変革・成長させること。 |

| GX | グリーントランスフォーメーション …太陽光発電や風力発電などの再生可能なクリーンエネルギーに変えていくことで変革・成長させること。 |

昔はあった仕事が今は無くなっているものを想像するとわかりやすいかもしれません。

例えば、速記者、タイピスト、集金人などの職業は現在ありません。

昔はパソコンやスマホ、インターネットがなかったので必要とされる職業の一つでしたが、今はそれを専門にする人なっていませんね。

それと同じようにイメージすればなんとなくわかってくるのではないでしょうか?

今私が思いついたことを挙げていくと…

・世界的にキャッシュレスが加速していく

→レジ打ちの人は要らなくなる。けど、キャッシュレス対応レジスターの需要は増える。

・車の自動運転が標準化される

→運転手は要らない。けど、自動運転をメンテする人の需要は増える。

・新聞やテレビの購読料や視聴率が下がっている

→この業界の今後の成長は見込みにくい。じゃあ、見なくなった人はどこに行ったかといえば…。

こんな感じで自分なりの仮説を基に、今後はこの業界が伸びるんじゃないの?と思ったところに投資していくといいのではないかと思います。

4.売上高が毎年減っている

毎年売上高が減っている(減収している)ときは高配当銘柄としての投資はゼッタイにやめましょう。

去年より収入が減った…それが何年も続いている、ということはその会社はいつか潰れてしまうかもしれません。

少なくとも、多くの投資家は本業がうまくいっていない会社に投資したいとは思わないでしょう。

となると、必然的に株価は下がってしまいます。

また、配当を出す余裕もなくなってきますので、減配や無配になってしまう可能性も高いです。

個人的には、売上高が毎年減っている会社は投資先として論外です。

日本株銘柄だけでも4,000以上ありますから、その銘柄にこだわらずに他を探しましょう。

まとめ

今回は、買ってはいけない高配当株に共通する4つをご紹介しました。

- 配当性向が高すぎる

- 配当金額が安定していない(減配している)

- 衰退産業セクター銘柄

- 売上高が毎年減っている

↑の4つを意識して銘柄選びをしてもらえると、地雷株(損する銘柄)を持ってしまう確率を下げることができますので、参考にしていただければと思います。

ザックリまとめると、売上・利益が不安定で今後の成長の可能性が低そうな銘柄はダメってことです。

最後に、オススメの高配当銘柄の一つをご紹介いたします。