障がいのある人は税金面において様々な特例を受けることができます。

また、「障害者控除」というものがありますが、どういう条件だと障害者控除が適用されるのか、そもそも障害者ってどういう人を指すのか、などについて解説します。

そもそも税制でいう「障害者」って?

障害者の定義は、受ける制度やサービスによって変わります。

例えば、障害年金をもらえる対象者と障害者控除の対象者は条件が違います。

ここでは、税制上の障害者の定義を解説します。

障害者とは、次に掲げるような心身に障害のある方です。

1. 精神上の障害により事理を弁識する能力を欠く常況にある方(特別障害者となります。)

国税庁HP「障害者と税」より引用

2. 精神保健指定医などにより知的障害者と判定された方(重度の知的障害者と判定された方は特別障害者となります。)

3. 精神障害者保健福祉手帳の交付を受けている方(障害等級が1級と記載されている方は特別障害者となります。)

4. 身体障害者手帳に身体上の障害がある者として記載されている方(障害の程度が1級又は2級と記載されている方は特別障害者となります。)

5. 戦傷病者手帳の交付を受けている方(障害の程度が恩給法に定める特別項症から第3項症までの方は特別障害者となります。)

6. 原子爆弾被爆者で厚生労働大臣の認定を受けている方(特別障害者となります。)

7. いつも就床していて、複雑な介護を受けなければならない方(特別障害者となります。)

8. 精神又は身体に障害のある65歳以上の方で、その障害の程度が1、2、4に掲げる方に準ずるものとして市町村長、特別区の区長や福祉事務所長の認定を受けている方(特別障害者となります。)

↑をカンタンにまとめるとこうなります。

| No. | 条件 | 障害区分 |

|---|---|---|

| 1 | 精神障害により意思疎通がが困難な常況 (証明する書類が何かは不明) | 特別障害者 |

| 2 | 療育手帳がある | 重度(A):特別障害者 その他(B):障害者 |

| 3 | 精神障害者保健福祉手帳がある | 1級:特別障害者 その他:障害者 |

| 4 | 身体障害者手帳がある | 1,2級:特別障害者 3~6級:障害者 |

| 5 | 戦傷病者手帳がある | 特別項症~第3項症:特別障害者 それ以外:障害者 |

| 6 | 原子爆弾被爆者に対する認定書がある | 特別障害者 |

| 7 | いつも就床していて、複雑な介護を受けている (証明する書類が何かは不明) | 特別障害者 |

| 8 | 65歳以上で市区町村長や福祉事務所長 から1,2,4に該当するという認定書がある | 特別障害者・障害者 (認定の内容による) |

<補足> (個人的見解)

No.1の精神上の障害により…という点について、障害者控除を申告するのに何の書類が必要なのか?というところについては公式ページに回答がありません。

No.3に精神障害者保健福祉手帳を持っている人は…と記載があるのに、なぜNo.1が残されているのかが謎ですが、まぁ手帳がなくても個別に相談・申請があれば対応できる、ということなのかもしれません。

あと、No.7も上記と同じですが、公には記載がないですが、No.8の65歳以上で…という条件に該当しない人へのセーフティネット的にあるのかもしれません。

いずれにしても、障害者手帳を申請していなくても、障害者手帳を発行してもらえるような状態であれば適用できますよ、ということでしょう。

障害者本人が受けられる特例

所得税・住民税の障害者控除

障害者控除として所得税27万円、住民税26万円が所得控除(所得金額から差し引き)されます。

また、特別障害者に該当する場合は、所得税40万円、住民税30万円となります。

ただし、控除を受けるには毎年確定申告、または住民税申告が必要です。

一度申告したから来年以降は自動的に控除してくれるだろう、というものではありませんのでご注意を。

| 障害区分 | 所得税控除額 | 住民税控除額 |

|---|---|---|

| 障害者 | 27万円 | 26万円 |

| 特別障害者 | 40万円 | 30万円 |

住民税の非課税限度額の拡大

上記のとおり、住民税でも障害者控除が適用されて所得控除されますが、それ以上に大きな特例として、住民税非課税限度額が拡大されます。

通常、住民税が非課税になる場合は合計所得控除が38万~48万です。

これは、課税されている地域によって違いますし、扶養されている人がいれば限度額が増えていきます。

しかし、障害者控除が適用されている人は、合計所得135万円までは住民税が非課税となります。

住民税が課税か非課税で、住民サービスの負担に大きく影響されますので、これは押さえておきたいポイントです。

※住民税非課税については「★最重要★住民税非課税基準まとめ(2021年税制改正対応)」を見てみてください。

相続税の障害者控除

相続人が障害者であるときは、85歳に達するまでの年数1年につき10万円(特別障害者のときは20万円)が障害者控除として、相続税額から差し引かれます。(「財産を相続したとき」参照)

心身障害者扶養共済制度に基づく給付金の非課税

地方公共団体が条例によって実施する心身障害者扶養共済制度に基づいて支給される給付金(脱退一時金を除きます。)については、所得税はかかりません。

この給付金を受ける権利を相続や贈与によって取得したときも、相続税や贈与税はかかりません。

特定障害者に対する贈与税の非課税

特定障害者※の生活費などに充てるために、特定障害者を受益者とする財産の信託があったときは、その信託受益権の価額のうち、特別障害者は6,000万円まで、特別障害者以外の特定障害者の方については3,000万円まで贈与税がかかりません。

この非課税の適用を受けるためには、財産を信託する際に「障害者非課税信託申告書」を、信託会社を通じて所轄税務署長に提出しなければなりません。

贈与税は影響が大きいので、対象となる人は忘れずに使いたい制度ですね。

※特定障害者とは「特別障害者」と「障害者のうち精神に障害がある方」をいいます。

少額貯蓄の利子等の非課税

身体障害者手帳等の交付を受けている方、遺族基礎年金・寡婦年金などを受けている方(妻)及び児童扶養手当を受けている方(児童の母)が受け取る一定の預貯金等の利子等については、一定の手続を要件に非課税の適用を受けることができます。

現在、利子がほぼ0円なので、その非課税のために手続きするのは面倒な気がします。

しかも非課税限度額が350万円と少ないので、利用価値は低い制度です。

障害者を扶養している人が受けられる特例

障害者である親族を扶養している方は、所得税・住民税の障害者控除を受けられます。

障害者控除

同一生計配偶者、または扶養親族が障害者のときは、障害者控除として1人当たり所得税27万円、住民税26万円が所得控除(所得金額から差し引き)されます。

ちなみに、扶養控除の適用がない16歳未満の扶養親族でも適用されます。

特別障害者を扶養しているとき

同一生計配偶者、または扶養親族が特別障害者のときは、障害者控除が1人当たり所得税40万円、住民税30万円が所得控除(所得金額から差し引き)されます。

また、同一生計配偶者、または扶養親族が特別障害者で、自分・その配偶者・自分と生計を一にする親族のいずれかとの同居しているときは、障害者控除が1人当たり所得税75万円、住民税53万円が所得控除されます。

注意点

同居しているときの加算

特別障害者を扶養+同居は1人につき75万円(住民税53万円)の控除額です。

あくまで、同居している場合は障害者控除に35万円加算される、という意味ですので、40万円+75万円=115万円の控除があるわけではありません。

同居の条件

同居加算の条件は、「自分」、「同一生計配偶者」、「自分と生計を一にする親族」と同居していること、です。

例えば、自分は単身赴任してて、配偶者と障害者である扶養者が同居しているとき、自分が配偶者+障害者を扶養していれば同居の条件を満たしていることになります。

自分と直接同居していなくても同居として申告できる場合があることは覚えておきましょう。

控除を受けるには毎年申告が必要

控除を受けるには毎年確定申告、または住民税申告が必要です。

一度申告したから来年以降は自動的に控除してくれるだろう、というものではありませんのでご注意を。

扶養者の控除額まとめ

| 区分 | 所得税控除額 | 住民税控除額 |

|---|---|---|

| 障害者 | 27万円 | 26万円 |

| 特別障害者 | 40万円 | 30万円 |

| 同居特別障害者 | 75万円 | 53万円 |

特例を受けるには申告が必要

よくある失敗例、注意点としては「自己申告制」ということです。

つまり、自分から「自分(家族)は障害者なので減税してください。」ということを何らかのカタチで申告・申請しなければならないのです。

例えば、障害者控除を受けるときの手続き方法を解説します。

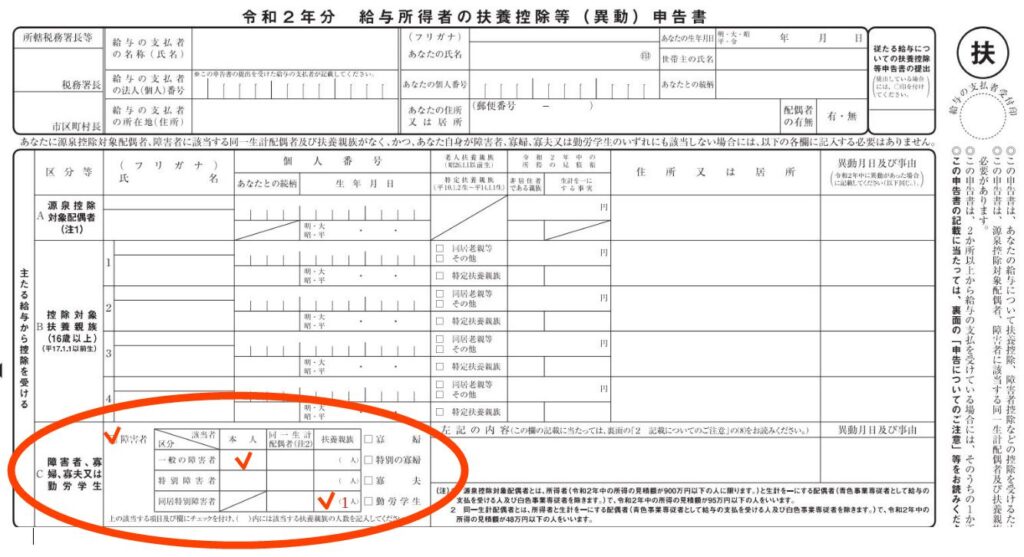

会社員の場合

年末調整のときに、「給与所得者の扶養控除等申告書」の障害者の欄に記入して会社に提出すればOK。

上記の例では、「自分が障害者」で「扶養している人が特別障害者」のときの記入方法です。

勤務先での年末調整のときにこの書類を出しておけば、所得税+住民税の手続きが完了です。

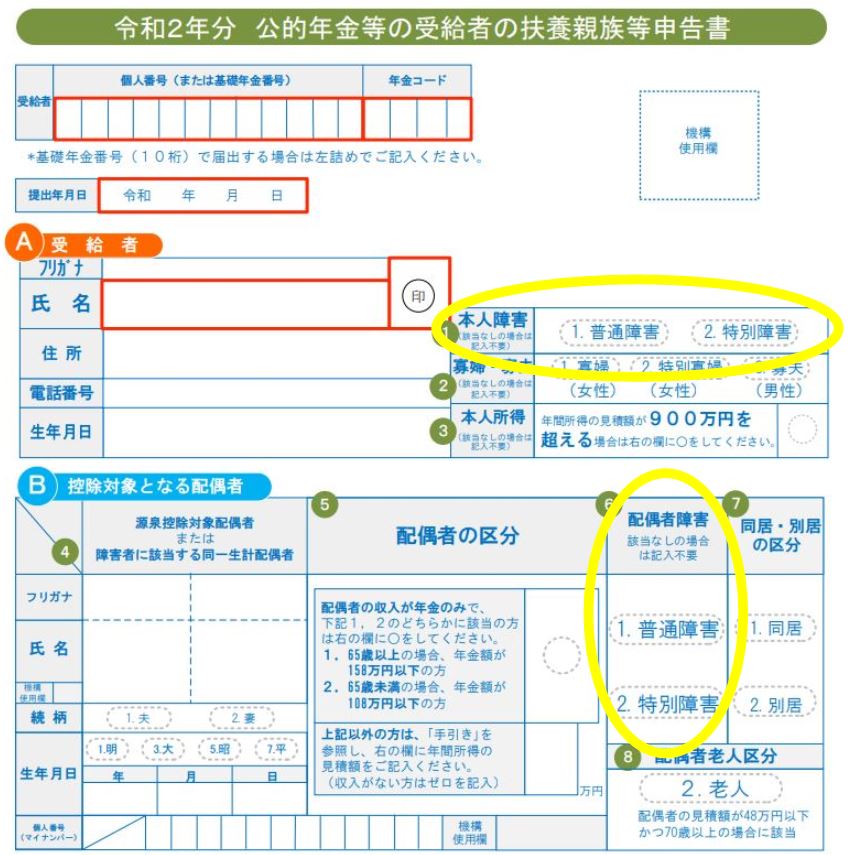

年金受給者の場合

年金機構から送られてくる「公的年金等の受給者の扶養親族等申告書」に障害者に該当する人を記入して返送すればOK。

自分が障害者の場合は、A 受給者の「本人障害」欄に普通障害か特別障害のどちらかに〇を付けます。

配偶者が障害者の場合は、B 控除対象となる配偶者 の「配偶者障害」欄の普通障害か特別障害のどちらかに〇を付けます。

扶養している人が障害者の場合は、C 扶養親族 の「障害」欄の普通障害か特別障害のどちらかに〇をつけます。

特別障害の場合は同居か別居かで控除額が変わってきますので、忘れずに「同居 or 別居」のどちらかに〇をつけておきましょう。

確定申告をする場合(フリーランスなど)

会社で年末調整するのを忘れたり、年金もらってる人で手続きするのを忘れたり、フリーランスなどの人は、確定申告することで障害者控除の申告ができます。

確定申告書 第1表(1枚目)の「障害者控除」欄に所得税の控除額を記入します。

障害者27万円、特別障害者40万円、同居特別障害者75万円で、複数いる場合は合計額を記入します。

(確定申告書作成コーナーで作成すると自動的に控除額を計算してくれます。)

次に、第2表(2枚目)に誰がどのような障害者控除に該当するのかを記入します。

申告者本人が障害者の場合は、「本人に関する事項」欄の障害者か特別障害者のいずれかに〇をつけます。

配偶者か扶養親族が障害者の場合は、「配偶者や親族に関する事項」欄に、氏名・マイナンバー・続柄・生年月日・障害区分などに記入します。

まとめ

| 障害者とは | ・障害者手帳(身体・療育・精神)を持っている人 ・寝たきり、重度の認知症の人 ・その他 |

|---|---|

| 障害者本人の特例 | ・各種税金の減税(所得税、住民税、相続税) ・合計所得135万円以下ならば住民税非課税 ・その他非課税制度がある(給付金、贈与税、利子税) |

| 障害者を扶養 している人の特例 | ・所得税、住民税の減税 (特別障害者と同居している場合はさらに減税) |