無添加で安心な食品会社、個人的に推したい石井食品[2894]

皆さん、健康ですか?

いくらお金があっても、健康でなくちゃそのお金を使って人生を楽しむことはできません。

今回は、そんな重要な健康を身体の内側から支えてくれる企業…石井食品を投資家目線で分析・紹介します。

※投資は自己責任でお願いします。

証券コード:2894

銘柄名:石井食品株式会社

1.企業概要・強み・リスク要因

企業概要・事業内容

石井食品は主に、無添加・高品質なハンバーグ・ミートボールなどの食肉加工品を柱として、惣菜、正月料理、おせち、非常食、アレルギー配慮食、常温保存型商品などを事業領域としています。

近年は、ECチャネル強化、常温商品の拡充、基幹システム刷新などを通じて収益基盤の強化を図る方向性を打ち出しています。

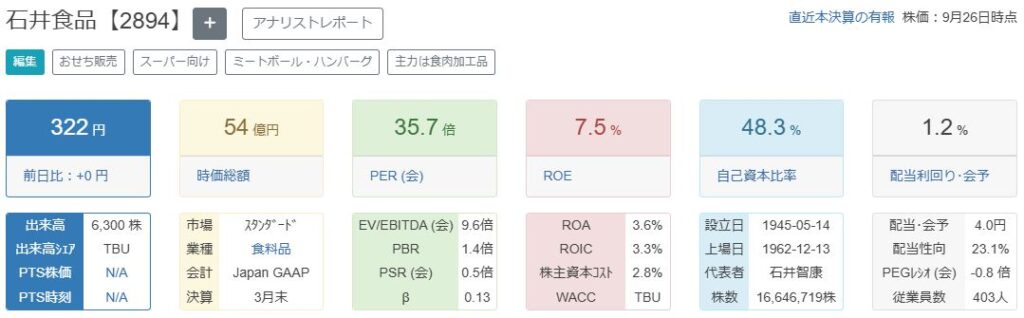

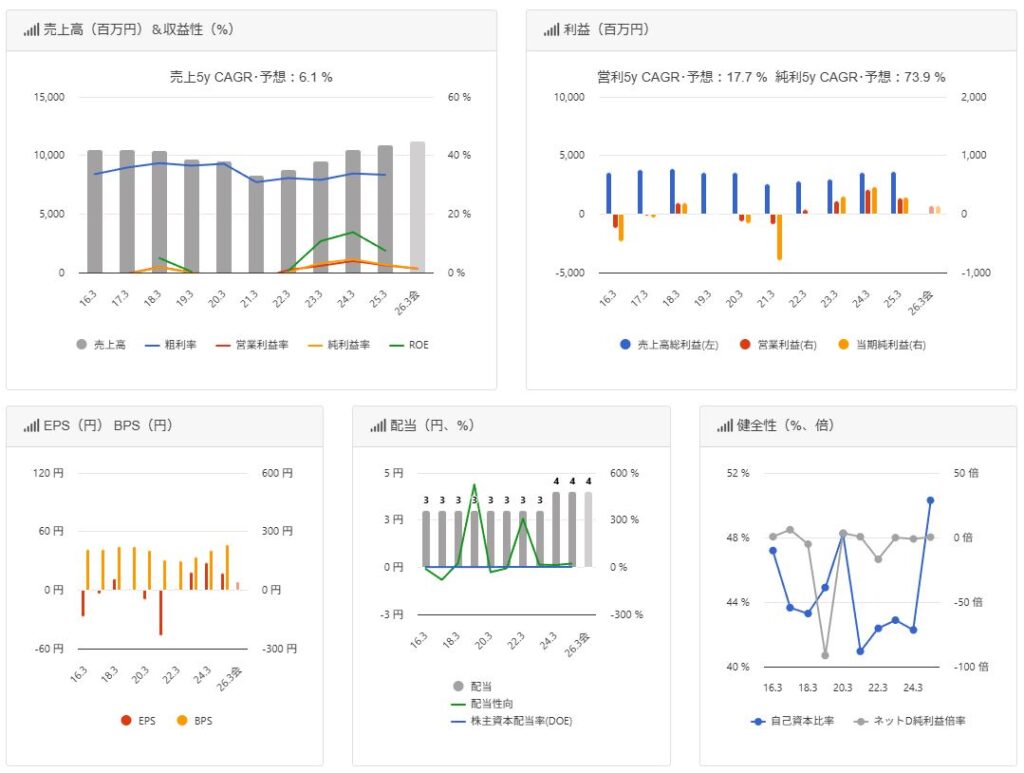

財務・バリュエーション指標

以下、主な財務・バリュエーション指標を整理します。

PER・PBRともに割安感はなく、売上・利益が急上昇しているわけでもないため、短期的に株価が上昇する可能性は高くないと思います。

ただ、株価は300円程度のため買いやすく、時価総額も低いので、好材料が出れば株価上昇も期待できます。

| 指標 | 数値・状況 | 説明・補足 |

|---|---|---|

| 株価水準 | 約 300円 前後 | 小型株・流動性低め |

| 時価総額 | 約 50~60 億円規模 | 小型食品株としては典型的 |

| PER | 約 35 倍前後 | 利益が減少基調にある中でやや高めと見える |

| PBR | 約 1.3〜1.4 倍前後 | 純資産に対して株価が少し上乗せされている状態 |

| 自己資本比率 | 約 46–50%前後 | 財務構造は比較的健全と言える水準 |

| 有利子負債 | 約 1,972 百万円と報じられている | 過度な負債依存は見られず、財務リスクは中程度 |

| 利益推移 | 2025年3月期:売上高 10,869 百万円(増収)だが、 営業利益 267 百万円(△35%)、当期純利益 287 百万円(△38.9%) | コスト上昇圧や投資負荷が業績を圧迫 |

| キャッシュフロー・投資 | 継続的な設備・システム投資を実施中。営業CFの減少傾向あり。 | 成長投資フェーズだが、その回収には時間を要する可能性あり |

強み・競争優位性

石井食品の強みは、なんといっても「国産素材を使った無添加で安心な食品づくり」です。

私がこの銘柄に興味をもったキッカケも、この企業理念に共感したからです。

今後、ますます食への安心・安全についてより多くの人が関心を持つようになると思います。

やっぱり健康が一番ですからね。

そのとき、無添加で安心な加工食品の技術がある石井食品がますます注目されていくのかなぁと思います。

- ブランド・信頼性・無添加/安全志向

無添加調理、アレルギー対応、国産素材使用といった差別化要素を持つとの評価もあります。 - ECチャネル拡大

オンライン直販(EC)経由の売上が、過去数年で成長しており、会社も注力。 - 技術・設備刷新への投資

基幹システム刷新や生産性向上を狙った設備投資を進めている。 - 株主優待制度

1,000株以上保有者には自社製品またはオンラインストアクーポン(5,000円相当)等を提供。

リスク要因・課題

会社の中期経営計画に「営業利益率5%達成を目指す」と明記されているとおり、現状の利益率は2~3%とあまりよくありません。

食品業界では、他の業種に比べて利益率が抑えめになっているのですが、全体的に低いからOKってわけじゃありません。

様々な物価高に合わせて適正価格に合わせていく必要があるとともに、高くても売れる商品を作っていく、高くても買ってくれるブランド力を作っていく必要があります。

…文章で書くほどカンタンじゃないですが。

- 利益率の低さ・コスト圧

原材料価格高騰、エネルギーコスト、物流コスト上昇が営業を圧迫中。 - 少子高齢化傾向・市場縮小リスク

お弁当・惣菜需要の停滞可能性、人口構造変化による消費基盤の縮小が懸念されるという指摘。 - 競争激化

加工食品、惣菜分野は競争が激しく、差別化・コスト制御力が問われる。 - 収益の波動性

価格転嫁が進まない局面や販促競争激化時には利益が揺れやすい構造。 - 資本回収の時間軸

現在の投資が収益化するまでに時間を要する可能性。

2.テクニカル/需給・市場環境チェック

長期チャート(2002年~2025年)

↓のチャートは、石井食品の23年間の株価の値動きを表したものです。

2006年1月に最高値である400円超をつけた後に株価は急落し、その後は180円~240円の狭い範囲内でずっとウロウロしていました。

数年に1回、株価が急騰していますが、その後の株価上昇にはほとんどつながっていませんでした。

しかし、2023年8月の急騰時は、その後の上昇につながり、一時370円ぐらいまで上昇し、直近の最高値をつけました。

中期チャート(2020年~2025年)

次は、過去5年間の株価推移の様子です。

先述したとおり、2023年8月の急騰から少し価格を戻したところです。

300円ぐらいまで価格を戻しましたが、それ以下まで下がずに踏みとどまっています。

移動平均線も上向き(上昇トレンド)となっており、再度上昇の兆しを見せている、というところです。

350円あたりに壁があるように感じます。

このラインを明確に抜けることができれば、さらに株価上昇が期待できます。

- 現在、株価は 300 円台前半あたりを推移。

350円あたりに一つの壁があるため、そこを明確に超えられるかが直近の課題。 - 取引量は小型株ゆえ流動性が低く、「薄商い」のリスクあり。

急激な需給変化や材料出現時の変動幅が大きくなりやすい。 - テクニカル指標や移動平均線との乖離を捉えた逆張り/順張り戦略は機動的に検討可能。

3.短期見通し(1年以内)

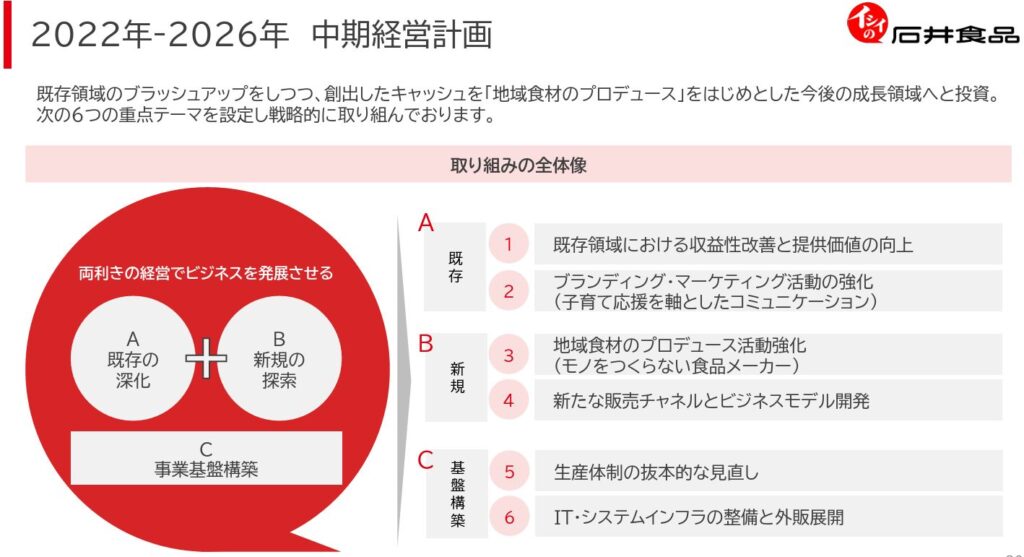

会社の中期経営計画(~2026)

石井食品の2026年までの中期経営計画は以下のとおりです。

6つのテーマを掲げており、これがすべてうまくいったとすれば、売上・利益の改善が図られるため必然的に株価上昇も期待できるでしょう。

ただ、そう簡単にいかないのも事実。

また、個人的にもこの計画どおりいったとしても、株価の急上昇…例えば株価が2倍、3倍になるということはあまり期待できないかなぁと思います。

もっと売り上げが爆増するようなニュースに期待したいところですね。

シナリオ別の予想

次のとおり、3つのシナリオを検討してみました。

| シナリオ | 前提条件 | 株価見通し |

|---|---|---|

| 楽観シナリオ | ・コスト抑制、価格転嫁が順調 ・EC成長が加速 ・新商品のヒットが出る ・M&A | 約20〜50% 上昇余地 (350円~450円) |

| ベースライン | ・収益は横ばい〜微増 ・投資負荷が続く | ±0〜20% 上昇 |

| 悲観シナリオ | ・原材料高騰継続 ・販路縮小 ・競争激化 | 下落リスクあり |

短期評価・判断

短期(1年以内)では、株価上昇は可能性としては中立〜やや弱気でしょう。

主な要因としては、現在すでに利益減速トレンドにあり、コスト上昇の圧力が強いため、投資家は慎重スタンスになりやすいからです。

ただし、以下の条件が満たされれば短期上昇のキッカケになる可能性もあります。

- コスト圧力の一服(穀物価格、エネルギー、物流コスト等の低下)

- 新商品や既存商品のヒット、話題性(特に健康志向、アレルギー対応商品など)

- 業績改善サプライズ(予想を上回る利益改善)

- 市場センチメント改善、食品セクターへの追い風(インフレ鎮静、消費戻りなど)

結論として、1年以内ならば「やや慎重ながらも上昇余地あり」です。

過大な上昇は難しいと思いますが、堅調な業績改善やポジティブニュースがあれば30~40%程度の上昇も可能と考えます。

4.中長期見通し(10年以内)

長期成長シナリオ

10年というスパンで見ると、以下の要因がカギになります。

ポジティブ要因

- ブランド強化と「安心・安全」訴求

- 無添加・アレルギー対応・国産素材などのブランド価値をさらに強化できれば、消費者の支持を得やすい。

- チャネル多様化(特に EC/DX)

- 既存の卸売中心モデルだけでなく、EC直販を伸ばすことでマージンを改善できれば、収益性の向上余地あり。

- 商品イノベーション

- 常温食品、プラントベース食品、非常食、健康志向食品、地域連携型商品などでヒット創出ができれば伸長余地。

- 実際、石井食品はプラントベース焼菓子企業との資本業務提携など新規分野にも進出を始めているようです。

- コスト構造・生産性強化

- 設備・システム投資を通じて効率化を推し進め、固定費低下や変動費改善を図ることができれば、利益率の底上げに資する。

- ESG・地域共創モデル

- 地域農家との協業、サステナビリティ、環境配慮型経営などを強めることで、社会評価を得、それがブランド力にも繋がる可能性。

想定逆風・リスク

- 国内消費停滞・人口減少

- 食品セクターの競争激化、価格競争

- 原材料価格・燃料コストの不確実性

- 投資過多や不採算部門の足かせ化

- 為替変動リスク(輸入原料コストへの影響など)

長期予想レンジ(10年時点)

仮に上述のポジティブ条件が揃うと仮定すると、現在の300円前後を基点に、10年後には3~5倍に相当する株価水準も理論上は可能と楽観的仮定できます。

ただし、これはかなり強めのシナリオです。

保守的に見れば、2倍〜3倍程度の上昇(=年率7~11%程度の成長率)が現実的な目標レンジと想定できます。

総じて、10年スパンでは「上昇期待あり」と見るのが妥当と判断します。

5.注意点

- ポジション設計

流動性が低いため、大口ポジションをとる際は、買い・売りの分散実行が望ましい。

段階的に仕込むのがリスク管理上有効。 - トリガー監視

原材料価格動向、決算サプライズ、EC売上伸長、商品発表などを注視。

これらが触媒となって株価変動を誘発する可能性が高い。 - ストップロス設定

下振れリスクを抑えるため、想定価格帯を割れたら撤退できる水準をあらかじめ設定しておくべき。 - 中期的なキャッシュフロー懸念

設備/IT投資が利益を圧迫しうるため、投資回収スケジュールとキャッシュフロー動向を継続モニタリング。 - 分散投資視点

このような小型・成長期待銘柄は、ポートフォリオ全体の一部で保有し、他の安定銘柄とのバランスを取るべき。

6.まとめ

- 短期(1年以内):上昇余地はあるが、楽観は禁物。30~40 % 上昇も条件次第で可能性あり。ただしコスト圧力や利益改善の不透明性がブレーキ要因になる可能性が高い。

- 中長期(10年以内):十分な成長ポテンシャルあり。ブランド強化、EC拡大、商品革新、コスト改善がうまく行けば、株価数倍の上昇シナリオも現実味を帯びる。

したがって、私はこの銘柄を「中リスク/中〜高リターン型の成長株」と位置づけ、中長期保有を志向しつつ、短期の動きもしっかり監視する戦略が妥当と考えます。

7.参考文献

◆石井食品株式会社(IRのページ)

https://www.ishiifood.co.jp/ir/

2025年3月期(84期)通期決算説明会(動画)

2025年3月期(84期)通期決算説明会資料

2025年3月期 有価証券報告書

2026年3月期 第1四半期決算説明資料

2026年3月期 第1四半期決算短信〔日本基準〕(連結)

◆バフェット・コード(2894 石井食品のページ)

https://www.buffett-code.com/company/2894/

◆株探(2894 石井食品のページ)

https://kabutan.jp/stock/?code=2894

◆TradingView(無料で使える高機能チャート分析ツール)

https://jp.tradingview.com/?aff_id=127967