【実績あり】母・祖母にも教えたくなる♪寡婦控除で30万円以上の還付金も

皆様、寡婦控除(かふこうじょ)をご存じでしょうか?

「寡婦控除」とは、税金が減額されるしくみの一つで、対象になる人だと5年分で30万円以上税金や保険料が減額・還付されるという、ものすごい破壊力をもった所得控除の一つなのです。

これだけ聞いただけで

「えっ、30万円!?」

「何か申請するの?」

「私、対象になってるの?」

と気になってきたと思います。

先に結論からお伝えします。

今回、私の言いたいことはこれだけです。

- 結婚→離婚して、家族を養ってる人

- 結婚→死別してる人

今後の申告:勤務先/年金機構に書類を出せばOK!

今までの申告:確定申告/住民税申告すれば税金が還付される♪

それでは、寡婦控除についてわかりやすく丁寧に解説していきます。

最後までお付き合いくださいませ。

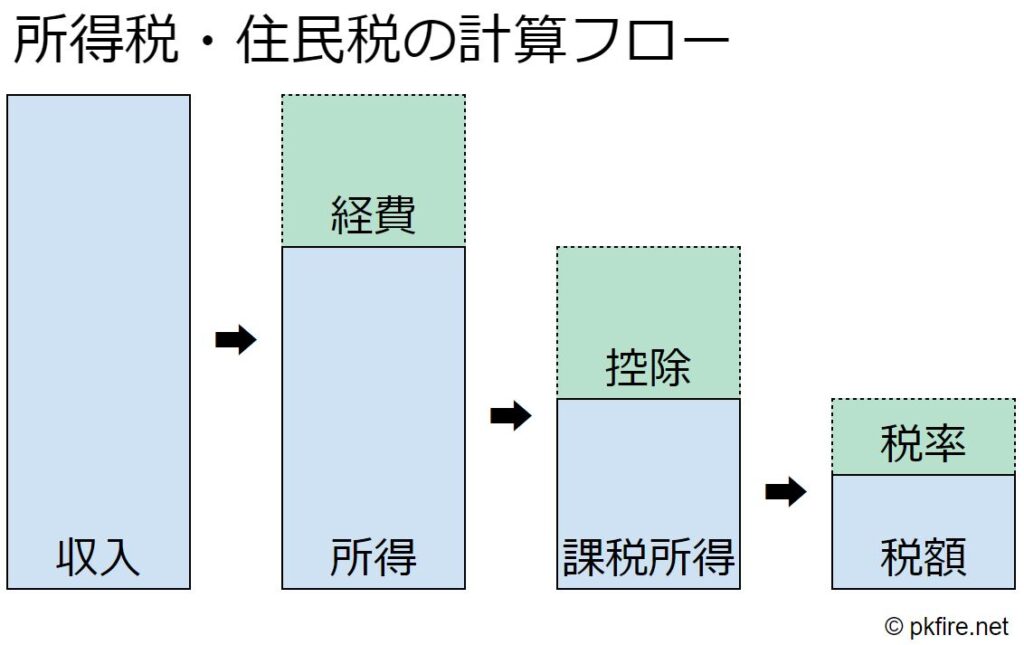

控除=税金を減額するもの

控除の説明をする前に、サラッと税金(所得税・住民税)の計算方法をおさらいしておきましょう。(知ってる人は「寡婦控除って?」まで読み飛ばしてください。)

税金は↓の式で計算します。

税金=(収入-経費-控除)×税率

※正確には税額を計算した後に「税額控除」を引くことになりますが、今回はわかりやすさ重視で省略しています。

年金をもらってる人で置き換えていうと…

- 収入=1年間の年金の総額(天引きされる前の額)

- 経費=年金所得控除(年金収入・年齢などによって自動計算される)

となります。

控除とは…

例えば、障がい者やひとり親であったり、子どもを養育したりしている人は、それ以外の人より経済的な余裕がないことが多いです。

税の制度は、人それぞれの事情を考慮してあげようよ、っていう趣旨で控除が作られています。

なので、控除の部分は人によって額が違うところになります。

今から解説する「寡婦控除」は経費ではなく控除にあたるものですね。

ちなみに、適用される控除は税制(所得税法・地方税法)で決まっています。

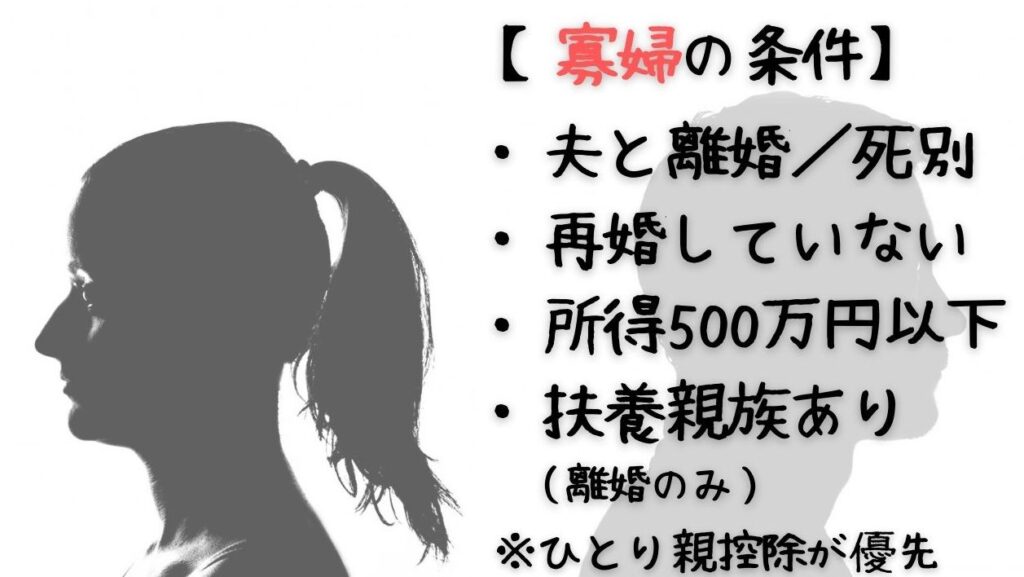

寡婦控除って?(適用条件)

寡婦控除が適用される条件は、税制でいう「寡婦」に該当するかどうかです。

では、寡婦とはどういう人をいうのかというと↓のすべてに該当する人になります。

ちなみに、ひとり親に該当する人はひとり親控除が優先されます。

条件1. ひとり親に該当しない

ひとり親とは、母親・父親だけで子どもを養育している人をいいます。

税制上の「ひとり親」に該当するには↓のすべての条件を満たす人です。

- 12月31日時点で事実上婚姻関係と同様の事情にあると認められる人がいない

- 合計所得金額が500万円以下

- 生計を一にする子※がいる

※ここでいう「子」とは、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人のこと。

寡婦の条件と比較すると共通点が多いように見えますが、細かい点に違いがあります。

わかりやすいように、寡婦とひとり親の違いを↓にまとめてみました。

| 寡婦 | ひとり親 |

|---|---|

| 女性のみ | 男性・女性どちらもOK |

| 戸籍上、婚姻の記録があり、単身状態 | 未婚でもOK(婚姻の記録は不要) |

| 扶養親族がいる(死別は扶養がいなくてもOK) | 子を養育している |

大きく違う点は、寡婦は一度(戸籍上)婚姻した後に単身になったときですが、ひとり親は未婚でもOKという点です。

条件2. 12月31日時点で夫と離婚/死別した後に再婚していない

どの時点で寡婦の条件を満たしているのかを決めておく必要があります。

その基準となる日は「12月31日」です。

また、ここでいう「夫」とは、民法上の婚姻関係にある人のことを指し、内縁関係(事実婚)の場合はダメです。

要するに、一度戸籍上の夫婦になっていて、その後離婚/死別していることが条件となります。

ここでいう「夫」とは、民法上の婚姻関係にある人のことを指し、内縁関係(事実婚)の場合は寡婦控除を利用することができません。

あと、「再婚していない」というのは、戸籍上再婚していないのはもちろん、住民票に「夫(未届)」などのように事実婚の表記があるときも「再婚している」とみなされますので注意が必要です。

・戸籍上の夫婦となった後、離婚/死別した。

・その後、再婚/事実婚していない。

・状況を確認する基準日は12月31日。

条件3. 合計所得金額が500万円以下

合計所得というのは、給与や年金、不動産などにかかる所得をすべて合わせた金額のことです。ちなみに、収入ではなくて所得です。

合計所得金額が500万円を超えてしまうと、他の条件を満たしていても寡婦とならないので注意が必要です。

よくある例として、例年所得が少ないので寡婦控除が適用できていたのに、突発的に土地を売ることになったり株式のトレードで儲かったりして確定申告したときなどで控除が受けられないことがあります。

条件4. 扶養親族がいる(離婚のみ)

死別されている人は扶養親族の有無は条件にありません。

しかし、離婚している人は扶養親族がいることが条件の1つになります。

税制でいう「扶養親族」とは↓のすべてに該当する人のことです。

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族)

- 納税者と生計を一にしている

- 合計所得金額が48万円以下

- 事業専従者ではない

適用されるとどうなるの?

寡婦に該当する人は、寡婦控除を申告することで所得税・住民税の税金を減額してもらえます。

寡婦控除の控除額は↓のとおり。

| 税種別 | 寡婦控除額 |

|---|---|

| 所得税 | 27万円 |

| 住民税 | 26万円 |

控除額だけみてもピンと来ないかもしれませんね。

参考までに具体例を挙げると↓のとおりです。

・年収500万円の会社員 … 約50,000円の減額

・年金収入200万円の年金受給者 … 約30,000円の減額

所得税の方が住民税より1万円控除額が多いですが、重要なのはそこではありません。

住民税には「非課税要件」があって、寡婦に該当する人は住民税が非課税になる可能性が高くなるところがポイントです。

住民税が非課税になることはメリットいっぱい❣なのでぜひチェックしておきましょう。

サクッとまとめておくと、住民税の非課税要件は↓のとおり。

1.生活保護(生活扶助)を受けている人

2.障害者、未成年者、ひとり親、寡婦で、前年の合計所得金額が135万円以下の人

申告のしかたはどうやるの?

よーし、寡婦の条件には当てはまってるよー。

じゃあ、放っておいても適用してくれるんだよね?

って思ってる皆様、甘いです。

寡婦控除を適用してもらうには、自分で「寡婦に該当しているから適用してね。」と申告する必要があります。

税金を減額してほしいときは、自分からアクションを起こさないと誰も何もしてくれません。

「寡婦に該当するかどうかは役所は知ってるんだから適用してくれたらいいのに…。」

って思われるかもしれませんが、今の制度では「申告書を提出すること」が適用条件になっていますので大人しく申告しましょう。

といっても何も難しいことはありません。

申告の方法は4つあります。

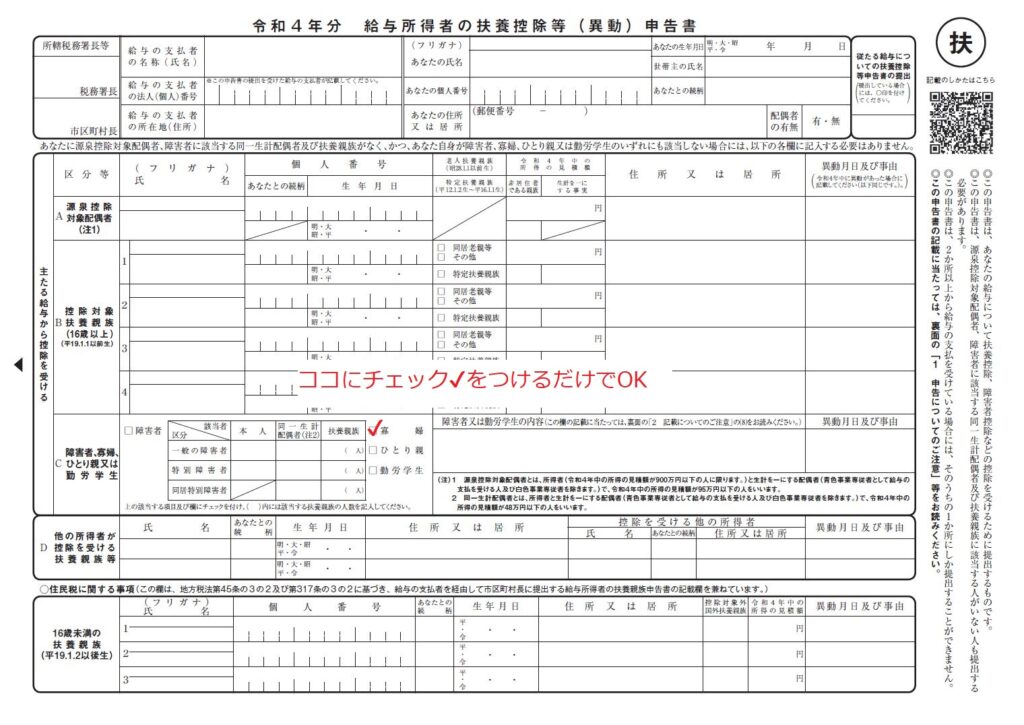

申告方法1:年末調整(会社員のみ)

勤務先の年末調整が可能な人は、会社から手渡された「扶養控除等申告書」の「寡婦」欄にチェック✔をつけるだけでOKです。

会社員の人はこれが一番カンタンな申告ですね。

ただ、これは今(今後)の税金を減額してもらうことしかできません。

「去年、寡婦控除の申告するのを忘れてた‼」って人はこの方法を使うことはできません。

そういう人は「申告方法3,4」をご覧ください。

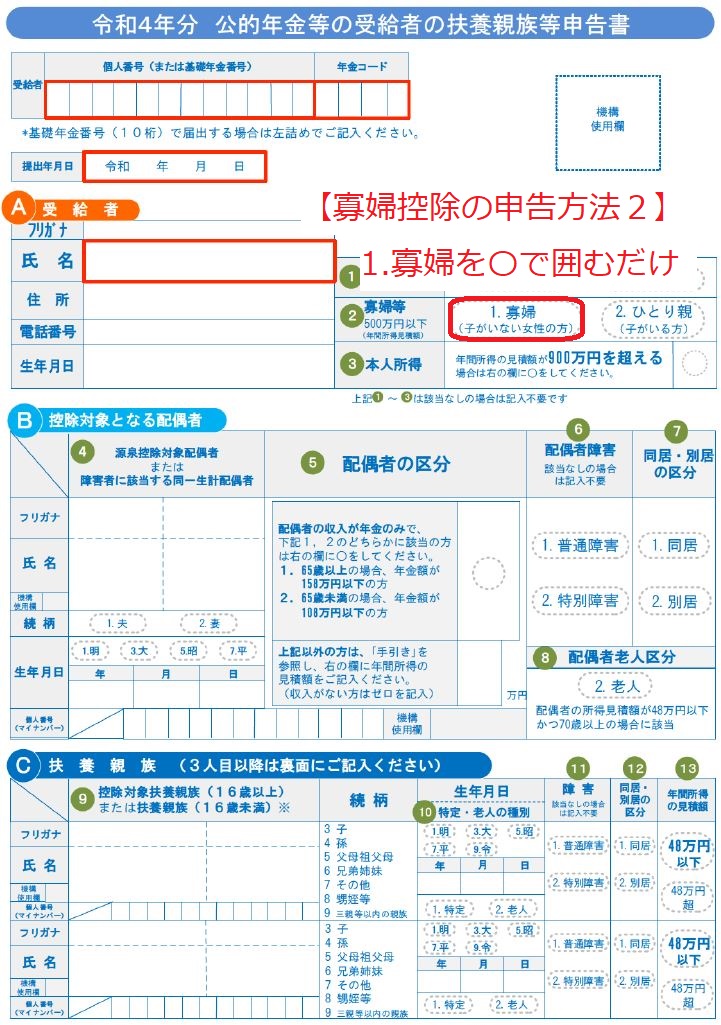

申告方法2:年金機構へ申告(年金受給者のみ)

公的年金をもらってる人は、日本年金機構から毎年「公的年金等の受給者の扶養親族等申告書」というものが送られてくると思います。

その申告書の右上あたりに「2.寡婦等」という欄がありますので、「1.寡婦」を〇で囲むだけでOKです。

勤務先での年末調整がない人や、そもそも会社員ではない人で、年金機構から申告書が届いている人はこの方法で申告するのがカンタンです。

ただし、年金をもらっている人全員に届いているわけではなく、所得税がかかる予定の人に送られています。

よって、コレが届かない人で寡婦控除を申告したいときや、過去の申告をやり直したい人は申告方法3,4をご覧ください。

Q. 扶養親族等申告書は、どのような人に送られているのですか?

A. 所得税の源泉徴収の対象となる年金の受給者へお送りしています。

老齢または退職を支給事由とする年金を受けている方のうち、受け取っている年金額が65歳未満で108万円以上、65歳以上で158万円以上※ある方に送付しております。

※退職共済年金の受給者であって、老齢基礎年金が支給されている方の場合は、退職共済年金の年金額が80万円以上

日本年金機構「年金Q&A (扶養親族等申告書の提出)」より

申告方法3:確定申告

勤務先での年末調整ができない人、年金の申告書が届かない人、過去にさかのぼって申告したい人は確定申告する(税務署に確定申告書を提出する)方法があります。

確定申告、と聞くだけで拒否反応する人がいますが、ゼンゼンたいしたことではありません。

ただ、確定申告は申告する方法(e-Taxするのか書面で提出するのか)の2通りあり、さらにe-Taxの場合はスマホ・ICカードリーダ・IDパスワードの3方式があるため、すべて説明していると長くなりすぎるので、今回は書面提出での方法をサクッと紹介します。

- 国税庁サイト「確定申告書等作成コーナー」へ移動します。

- 「印刷して提出」を選択します。

- 所得控除の入力画面で「寡婦・ひとり親控除」の「入力する」をクリックします。

- 当てはまるものを選んでいき「次へ進む」をクリックします。

選択した内容によって、ひとり親控除に該当するなら「ひとり親控除」が適用されたり、逆に寡婦に該当しない場合は「該当しません。」と表示されます。

手書きで申告書を作っている人は、申告間違いを防ぐためにもパソコンやスマホで確定申告をした方がいいですよ。(税理士でも未だに手書きしている人がいるのでビックリ❕)

確定申告しないでいい人は申告方法4をどうぞ。

申告方法4:住民税申告

- 勤務先で年末調整がない

- 年金機構から申告書が届かない

- 過去分にさかのぼって申告したい

- ただ、確定申告はしなくていい(住民税だけ適用してほしい)

↑に当てはまった人は住民税申告すればOKです。

ただ、住民税の申告は市区町村によって受付方法や申告書の内容が違っています。

しかし、基本的には「寡婦控除を記入した住民税申告書を役所に提出」すればOKです。

念のため、全国共通である総務省様式(市町村民税・道府県民税申告書.pdf)のリンクを貼っておきます。

<Point>

・確定申告した人は合わせて住民税申告もしたことになりますので省略OKです。

・確定申告/住民税申告のしかたがよくわからない人は↓が参考になるかもしれません。

まとめ

寡婦控除についてサクッとまとめます。

| 寡婦控除ってなに? | 所得税・住民税を減額してくれる制度の一つ |

| 寡婦になる条件は? | 次の全部に該当する人。 ・ひとり親に該当しない ・12月31日時点で夫と離婚/死別した後に再婚していない ・合計所得が500万円以下 ・扶養親族がいる(離婚した人のみ) |

| 適用するメリットは? | ・所得控除が受けられる(所得税:27万円/住民税:26万円) ・住民税が非課税になる(合計所得135万円以下の人) |

| 適用を受ける方法は? | ・勤務先の年末調整で申告 ・年金機構へ申告 ・確定申告 ・住民税申告 |

私も寡婦控除という制度があることを知ったのは最近でした。

私の両親は離婚していますので、母親に寡婦控除が適用できることを知ったため、5年間遡って確定申告しました。

結果的に総額58万円ほど税金の減額(所得税28万円、住民税30万円)をうけることができました♪(寡婦+扶養控除の申告)

嬉しかった半面、残念だったのは私が大学生のときに両親が離婚していたため、その当時に私が税に詳しかったらもっと税金を減額できたなぁと思ってしまいます。

※無知は損です😢早く知ったアナタはそれだけで私よりトクしてますよ🎶