ジュニアNISAとは

ジュニアNISA(ニーサ)とは、未成年の子どものための「少額投資非課税制度」です。

カンタンにいうと、子どものための学費や生活費などの資産形成のための制度で、利益や配当金などの税金を0円(非課税)にしますよ、というものです。(本来は20%課税されます)

基本的には、名前のとおり「NISAの子どもバージョン」という位置づけで、年間80万円×5年間は投資に対しての利益や配当金などを非課税で運用できる、というシステムです。

未成年の子ども本人が投資するのではなく、親や祖父母などが代わりに資産運用することを前提に作られた制度です。

同じようなサービスに学資保険がありますが、それよりもずっと利率がよく、税制的にも優遇されているものになりますので、学資保険を掛けている人や考えている人はジュニアNISAに代えることをオススメします。

| 対象者 | 日本に住んでいて口座開設する年の1月1日現在で0~19歳の個人 (成年年齢の引き下げに伴い、2023.1.1以降は0~17歳になります) |

|---|---|

| 非課税対象 | 株式・投資信託への投資から得られる配当金・分配金や売却益 |

| 投資方法 | スポット購入・積立買付 |

| 金融機関変更 | 難あり(既に開設したジュニアNISA口座の廃止手続きが必要) |

| 非課税投資枠 | 新規投資額で毎年80万円が上限(翌年繰越不可) |

| 非課税投資総額 | 最大400万円(80万円×5年間) |

| 非課税期間 | 最長5年間 ※ |

| 投資可能期間 | 2016年~2023年 ※ |

| 運用管理者 | 口座開設者本人(未成年者)の2親等以内の親族(両親・祖父母等) |

| 払出し | 18歳(3/31時点で18歳である年の前年12/31)までは払出し制限あり |

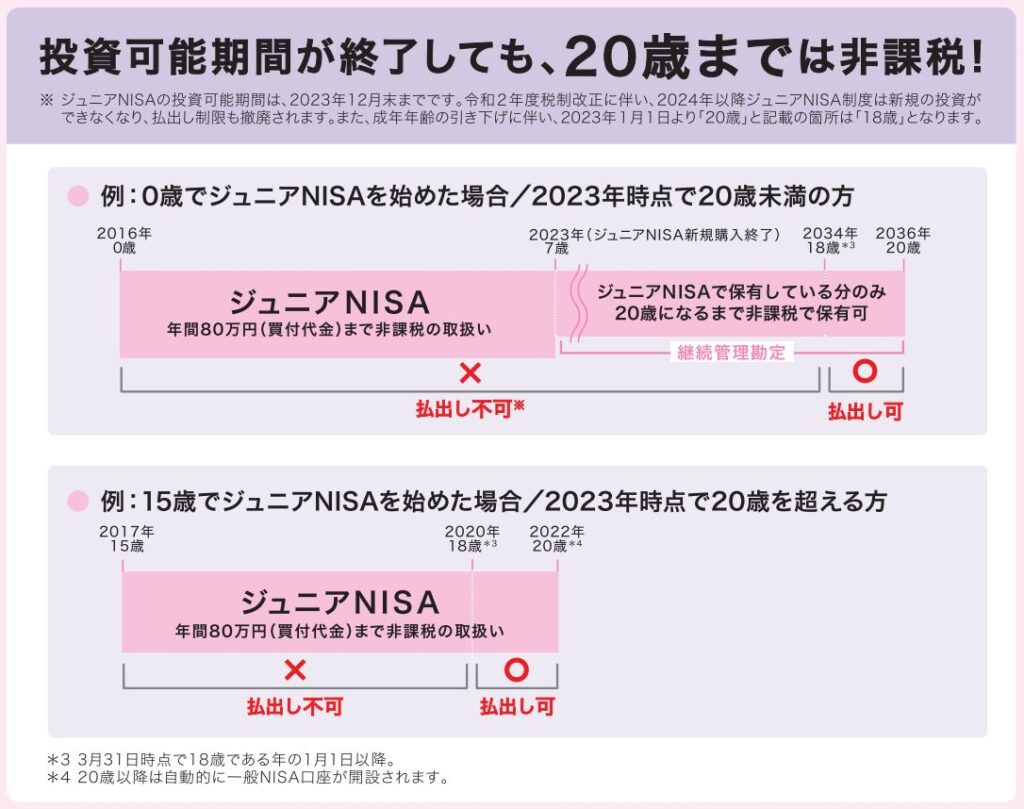

※ 投資可能期間は2023年で終了しますが、終了時点で20歳になっていない方については、2024年以降の各年において非課税期間(5年間)の終了した金融商品を継続管理勘定に移管(ロールオーバー)することができます。

継続管理勘定では20歳になるまで(1月1日時点で20歳である年の前年12月31日まで)、金融商品を非課税で保有し続けることができます。

なお、ロールオーバー可能な金額に上限はなく、時価が80万円を超過している場合も、そのすべてを継続管理勘定に移すことができます。

※ジュニアNISAについてもっと知りたい方は金融庁「ジュニアNISA Q&A」をご覧ください。

なぜ今ジュニアNISA?

ジュニアNISAは2020年税制改正で制度廃止が決定しています。

「廃止になったのなら、今更ジュニアNISAしたって意味ないじゃん。」

ってツッコミが入るかもしれません。

しかし、制度廃止によってジュニアNISA最大のデメリットであった「18歳まで引き出し不可」の制限が解除される(引き出しOK)となりました。

これでジュニアNISAを始めるための壁はなくなったといえます。

(引き出し制限があったため魅力がなかったという意見が多数ありました。)

ただし、ジュニアNISAを利用できるのは2023年末までの期間限定となっています。

ジュニアNISAの運用例としては、2021年~2023年の3年間は非課税枠を使って資産運用して、その後は自由に引き出し可能となりますので、ほぼ通常のNISAと同じ感覚で利用できるわけです。

せっかくの減税制度、使えるものは使っておきましょう。

ジュニアNISAのメリット

1.子どもの学費を効率よく貯める

ジュニアNISAの王道としての使い方です。

子どもの大学や専門学校、留学などの将来かかる学費に備えて資産を育てていくために活用できます。

もちろん、預貯金や学資保険を利用している人もいるかと思いますが、それよりも高リターンが期待できます。

なぜかというと、預貯金や学資保険では利率(利益)が低いし、その利益に対しても税金がかかってきます。

その点、ジュニアNISAは利益は非課税ですし、利益は年3~5%は十分狙えます。

リスクが気になる方はリスク分散の一つの方法として、つみたてNISAのような感覚で手数料の安い投資信託にすればよいかと思います。

2.NISA(つみたてNISA)してる人のサブ口座として

自分口座でNISAやつみたてNISAを実践している人で、さらに投資に興味をもったアナタ…じゃあ次はジュニアNISAでしょう♪

つみたてNISAで満額使ってる人は月々33,000円ほど出費があるかと思います。(iDeCoもやっている人はそれ以上)

そこからさらにジュニアNISAもやる、となると金銭的にキビシイ方もいるかと思います。

が、それでもまだ余裕資金がある人(まだ使う予定のない預貯金がある人など)は3年間ジュニアNISAを使っておくのもいいかなと思います。

ちなみに、私は「つみたてNISA」「iDeCo」「ジュニアNISA」全部使ってます♪

ジュニアNISAは個別株のトレード用にすると使い勝手がいいですよ。

3.子どもの金融教育に

学校で教えてくれない大事な金融教育を家庭で教えてあげられるチャンスです。

子ども名義の口座なので、子ども自身も「自分のものだ♪」という意識が出やすく、お金に対する知識や理解が深まるかもしれません。

お金に対する知識は知っていてソンすることはありません。

むしろ誰も教えてくれないので知らないことでソンすることばかりです。

お子様の将来を願うなら、受験勉強よりも金融教育の方が重要だと思いますよ。

ジュニアNISAのデメリット

1.2023年まで or 子どもが18歳になるまでは引き出しができない

制度廃止によって引き出し制限が緩和されたとはいえ、少なくとも2023年までは投資した資金を引き出せない、という点は気になるところです。

イザというときに資金が使えないのはイヤだと思う方はジュニアNISAを利用しない方がよいでしょう。

逆に、当分使わなくていい余裕資金がある人は、それを寝かしておくのはもったいないです。

2.元本割れのリスクがある

当然ですが、預貯金と違って投資することになりますので、元本割れのリスクがあります。

「元本割れ」という言葉だけでサッと逃げていく人がいますが、そういう人に無理にオススメはしません。

しかし、適正なリスクをとるからこそ適正なリターンがあります。

また、元本割れがないとされる預貯金でもインフレのリスクは常にあります。(円の価値が下がっていくことで結果的に元本割れしてる)

投資をしない人は、インフレというリスクを背負って預貯金しているのです。

3.損益通算・損失の繰越控除はできない

これはジュニアNISAに限ったことではありません。(NISAやつみたてNISAでも同じです)

取引で10万円の損失が出たからといって、通常口座で儲かった利益と相殺(損益通算)することはできません。

また、今年10万円の損失が出たからといって、来年にそのマイナスを繰り越すこともできません。

NISA口座と通常口座を使い分けている人は注意が必要です。

(NISA口座だけで運用している人は関係ありません。)

NISA比較

| 項目 | ジュニアNISA | 一般NISA | つみたてNISA |

|---|---|---|---|

| 利用できる人 | 0~19歳 | 20才以上 | 20才以上 |

| 利用限度額(非課税枠) | 年間80万円 | 年間120万円 | 年間40万円 |

| 対象商品 | 上場株式、株式投資信託など | 〃 | 〃 |

| 投資可能期間 | 2023.12月末まで | 2028.12月末まで | 2037年まで |

| 非課税期間 | 最大5年間 | 最大5年間 | 最大20年間 |

| 運用管理 | 親権者の代理運用 | 本人 | 本人 |

| 払い出し制限 | 18歳 or 2023年12月末まで | なし | なし |

ジュニアNISAはこんな人にオススメ!

1.iDeCo、つみたてNISAを運用中で、まだ余裕資金がある人

基本的な資産形成はiDeCo+つみたてNISAで十分だと思います。

また、これらを上限額いっぱいで行っている人は月々5~6万円(夫婦ですれば10~12万円)捻出していることになりますので、それ以上の支出となるとキビシイかもしれません。

しかし、それ以上に余裕資金があってさらに運用したいと思っている人にとってはオススメです。

2.小さいお子様がいて、いま余裕資金がある人

現在まだ子どもが小さくて、親からの贈与や相続などでまとまった余裕資金がある人、こんな使い方はいかがでしょうか?

・ジュニアNISAで買付可能な時期(2023年末)までにS&P500などの手堅い米国ETF株を購入します。

・2024年以降は新規買付は不可能となりますが、お子様が20歳になるまでは購入した株は非課税で運用可能です。

・20歳になるまで「定期預金」みたいなカタチで放置します。

・未来の値上がりに期待♪

3.NISAの上限を使い切っている人

自分のNISA口座を持っているけど上限いっぱいまで使い切ったよ、という人にはジュニアNISAをサブ口座として使うのもアリです。

頻繁に売買を繰り返すとカンタンに上限に来てしまいます。

せっかくなので、ジュニアNISAの非課税枠80万円もオトクに使っちゃいましょう。

まとめ

・ジュニアNISAは税制改正で払い出し制限が緩和された(解約してもさかのぼって課税されなくなった)ことで使いやすくなった。

・NISAやつみたてNISAと同じような感覚でジュニアNISAも使うことができる。

・ジュニアNISAの買付可能時期は2023年12月までだが、2024年以降も非課税で運用できる。

・余裕資金がある人は特にオススメ♪