支払う税金がタダになる…そんな方法があるわけないだろう。

そう思われた方がほとんどでしょう。

しかし、税金をタダにする方法は様々な方法があって、ほとんどの人が税金を減らしたり、タダにすることができるのです。

ただ、今回は年金受給者の皆様が、年金にかかっている所得税と住民税を減らす(最終的に0円にする)方法をお伝えしようと思います。

合法的なのにごく一部の人しか実践していない有料級の情報になりますので、税の制度が変更されないうちに早めに実践されることをオススメします。

と、方法を詳しく説明する前に、サクッと方法をまとめておきます。

- 自分の趣味でちょっとしたおこづかいを稼ぐ

- それにかかる経費(レシート)をとっておく

- 申告する

やることはこれだけです

「え、これでなんで税金が下がるの?」

「なんか…面倒そうだなぁ。」

「自分には難しそう。」

皆様、いろいろと脳裏に思い浮かべていると思います。

しかし、ご安心ください。

やってみると結構カンタンですし、誰でもできます。

自営業やフリーランスのようにバリバリお金を稼ぐ必要もありませんし、申告というイメージほどややこしくもありません。

それでは、年金にかかってる税金を下げる方法について解説していきます。

1.そもそも年金にかかる税金って?

年金には税金がかかる

意外と知らない人が多いのですが、実は年金には税金がかかっちゃいます。

ある程度の年金をもらっている人は、そこから所得税と住民税が引かれていると思います。

(これ以降は所得税・住民税のことを税金といいます。)

ただ、1年間の年金収入が158万円以下の人は税金はかかりません。(一部、住民税のみかかる地域があります。)

この差し引きされている税金、何とか減らしたいと思いますよね。

実は…できるんです。

年金にかかる税金も、会社員の年末調整と同じように、自分に扶養している人がいたらその分減額されますし、生命保険料や社会保険料を支払っていても減額してもらえます。

ただ、それは扶養している人がいない人には使えませんし、生命保険に入っていなければ減額してもらえません。

そのため、今回は誰でも減額できる方法をお伝えしようと思います。

年金は雑所得

ここからはちょっとムズカシイので、最悪さら~っと読み飛ばしてもらってもOKです。

税金と一言でいっても収入の特性によって10種類に分けられます。

で、年金は「雑所得」というカテゴリに分類されます。

ただ、雑所得の中でも更に3つに分けられていて…

① 公的年金

② 業務(副収入)

③ その他

となっています。

ちなみに、年金の税金を計算する方法は…

年金の税金=(1年分の年金収入-110万円-48万円)×税率

そのため、年金収入が158万円以下になると税金が0円になるのです。

※住民税は一部地域で48万円→38万円(41.5万円)のときがあります。

(補足)

年金収入は税金や保険料などが引かれる前の総額であること、110万円が引かれるのは65才以上の人であることが条件です。

また、業務収入やその他収入といわれる収入も同じ「雑所得」として分類されています。

雑所得になる一例としては、軽い副業、原稿料、講演料、仮想通貨の利益、個人年金の利益、太陽光発電(小規模)の収入などがあります。

ちなみに、年金以外の収入にかかる税金の計算方法は…

年金以外の収入にかかる税金=(1年分の収入-「収入に対する経費」-48万円)×税率

ただし、注意点として、48万円を引くことができるのは1回だけです。

つまり、年金+副収入があるときは、①年金-110万円と②それ以外の収入-経費の2つを足した後に48万円を引くことになります。

「年金+副収入」の税金={(年金収入-110万円)+(副収入ー経費)-48万円}×税率

ゴチャゴチャと解説しましたが、ポイントをまとめます。

- 雑所得というカテゴリに年金収入がある

- 同じカテゴリに副業・副収入もあてはまる

- 年金と副業の収入は合わせて計算される

雑所得はプラスマイナス相殺できる

年金と副業の収入が同じ雑所得に分類されるということを解説してきました。

「それが何の役に立つの?」

と思われたかもしれませんね。

ただ、ここからが本題です。

副業の収入はプラスだけとは限りません。

例えば、本の要約ブログで収入を得ている人は、記事を書くために本を購入する必要があります。

ただ、残念ながら今の時点ではあまり収益を得られていません。

1年間のブログ収入が3万円あったけど、本の購入費が10万円かかっていた場合、マイナス7万円の損失となります。

ここまで読んでいただけた方はピンと来たかもしれませんね。

そうです。

そのマイナス7万円分を年金収入から差し引くことができるのです。

例えば年金収入が200万円ある人が、↑のような状態のとき…

「年金+ブログ収入」の税金

={(200-110万円)+(3万円-10万円)-48万円}×税率

=35万円×税率

このように、同じカテゴリ(収入の区分)同士のときは収入(プラス)と損失(マイナス)を相殺できるのです。

この制度をうまく使えば、年金にかかる税金を下げることが可能になります。

2.年金にかかる税金を下げる手順

それでは、実際に年金にかかる税金を下げる手順について解説していきます。

<流れ>

①自分の趣味でちょっとしたおこづかいを稼ぐ

②それにかかる経費(レシート)をとっておく

③申告する。

それぞれ、サクサクと解説します。

①自分の趣味でちょっとしたおこづかいを稼ぐ

まずは年金以外の副収入が入ってくるようにしなければいけません。

といっても難しく考える必要はありません。

ちょっとした収入でいいのです。

↓に雑所得にあてはまるちょっとした副収入の一例を列挙しておきます。

ご自分に合った(できそうな)ものをチョイスして実践してみてください。

- ブログ・アフィリエイト収入

- ユーチューブなどの広告・投げ銭収入

- ハンドメイド作品販売

- 家庭菜園で採れた野菜などの販売

- せどり・物販 ※生活用品の不用品販売は対象外

- ココナラ、ランサーズなどでの報酬(動画編集、イラスト・写真加工、音楽など)

- 自宅にある太陽光発電の売電収入

- 仮想通貨の利益

- 海外FXの利益

- その他

<補足>

副業としている収入でも本業並みに稼いでいる場合は、雑ではなく事業として申告できます。むしろその方がメリットが多いですし、年金の収入と相殺することもできますので問題ありません。

また、仮想通貨や海外FXは含み損が出ている場合は損切りすることで雑所得をマイナスにすることは容易です。(マイナスになるのはイヤですが…)

そのため、年金収入が多い人で副業するのに抵抗がある人は、このような投資・投機を始めてみるのもアリかもしれません。…うまくやれば年金以上に稼ぐこともできますし♪

逆に、雑所得にならないものもありますので、間違いやすい一例としてご紹介します。

・生活用品の不用品販売

・家賃、駐車場の賃料

・株、債券などの利益

・国内FXの利益 ※別の雑所得になる

・土地、建物の利益

・金、金貨の利益

・ギャンブル(競馬、競輪、競艇など)の利益

↑のような利益は別の所得カテゴリになるので、仮にそれらでマイナスになったとしても年金のプラス所得からは相殺できません。

つまり、年金の税金は減らせません。

②それにかかる経費(レシート)をとっておく

副収入を稼ぐことができたら、次はレシート集めです。

ココが一番重要なポイントですが、収入にかかる経費を証明するものがなければ減税されません。

当然、収入だけを申告してしまうと年金にかかる税金にプラスして税金を納めなくてはいけなくなります。

「確かに収入はあったけど、それ以上に経費がかかっちゃった…なので税金を下げてね。」

っていう申告をして税金を下げてもらうことになります。

そのため、かかった経費を証明できないとどうしようもありません。

証明するものとしては、レシートや領収書、クレジットカードやpay払いなどの明細書などです。

あと、経費が少額であれば、領収書がなくても支出した記録(いつ、何を、いくら、どこで、何のために消費したか)をメモ帳に書き留めておけばOKです。

とりあえず、使えそうなレシート類は全部残しておくことをオススメします。

使えるかどうかは、申告するときに考えればいいのですから。

③申告する

最後は、収入と経費を集計して申告します。

申告する方法は大きく2つあります。

- 確定申告

- 住民税申告

確定申告

確定申告ということばは聞いたことがあるかと思います。

昨年中(1~12月)の所得税を自分で計算して、納めたり返してもらったりすることです。

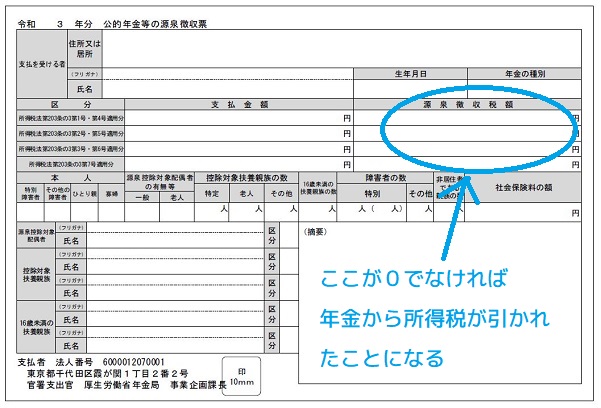

年金から所得税が引かれているかどうかを確認するには、毎年1月~2月に自宅に届く年金の源泉徴収票をみて「源泉徴収税額」の欄が0円かどうかをチェックします。

0円ではないときは、年金から所得税が引かれていることになりますので、確定申告すれば所得税が返ってくる場合がありますので、迷わず確定申告しましょう。

ただ、申告の内容によっては追徴(追加で支払う)必要があるかもしれませんが…。

確定申告のしかたは国税庁が作った動画が参考になりますのでご確認ください。

逆に、所得税が引かれていない(0円だったとき)は、確定申告しても所得税が返ってくることがないので、次に解説する住民税申告をすることになります。

住民税申告

皆様、自分が住んでいる市区町村に住民税を納めていると思います。

所得が低い方は住民税がかからない人もいますが、ある程度の所得がある人は住民税がかかる仕組みになっています。

大抵の場合、給与がある人は給与から、年金がある人は年金から住民税が差し引きされますので、あまり意識して納税している感覚はないかもしれません。

ただ、住民税がかかっている人は住民税申告をすることで、納める税金が下がることがありますので申告した方がよいです。

また、住民税の所得をベースにして他の住民サービスが決まることが多々あります。

(例:国民健康保険料、介護保険料、医療費の支払限度額、介護サービスのランク、保育料、各種給付金の対象有無など)

そのため、「自分は住民税もかかってないから申告しなくてもいーや。」と決めつける前に申告した方がトクかどうかをチェックしておく必要があります。

逆に住民税申告をしなくていい人は↓のとおり。

・収入0円

・非課税となる収入のみ(障害年金、遺族年金、株式の売買で申告不要を選択したものなど)

・収入から経費を引いた額が0円(給与55万円以下、年金110万円以下など)

住民税申告の方法はお住いの市区町村によって違いますので、各自治体のホームページをご確認ください。

<裏技>

確定申告すれば住民税申告もしたことになります。

(確定申告したデータが市区町村に届くしくみになっている)

そのため、住民税申告の方法がわからない人は確定申告しちゃいましょう。

(所得税の納付も還付もない確定申告書を提出しても問題ありません。)

3.まとめ

最後に、年金の税金をタダにする最強の方法についてまとめます。

| 税金のしくみを知る | ・年金と副業は雑所得 ・年金のプラス収入と副業のマイナス収入は相殺OK ・副業は経費を証明できればマイナス収入にできる |

| 年金にかかる税金を下げる | 1. 副業で稼ぐ(少額でもOK) 2. 副業にかかるレシート(経費がわかるもの)を残す 3. 集計して申告する |

いかがでしたでしょうか?

税金の話は少し難しいと感じる方が多いと思います。

しかし、少しでも自分の人生を豊かに暮らしたいと思っている方や、出費を減らしたいと思っている方は実践してみることをオススメします。

お金持ちはムダ使いを一番嫌います。

お金持ちがやっていること、それをマネすることが自分もお金持ちになれる方法だと思います。