そもそも損益通算って…

皆様、損益通算(そんえきつうさん)っていうことばを聞いたことがありますか?

おそらく普通の生活をしている分には耳に入ることはないと思います。

各種所得金額の計算上生じた損失のうち一定のものについて、一定の順序にしたがって、総所得・退職所得・山林所得等を計算するときに他の各種所得から控除すること。

(所法69、地法32②・313②)

ザックリいうと、マイナスの所得をプラスの所得と相殺するしくみのことです。

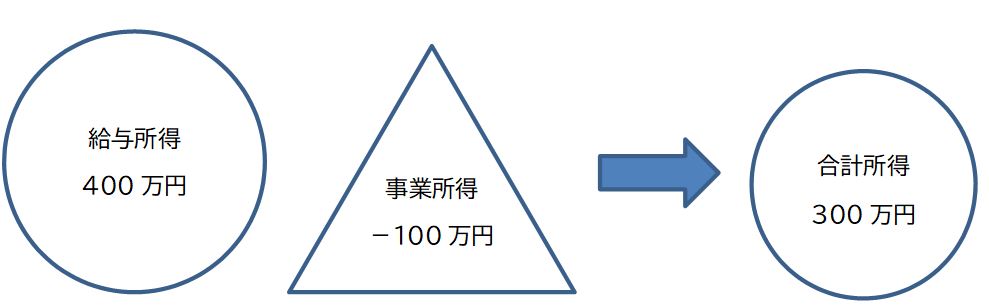

(例)サラリーマンで給与所得が400万円あり、ついでに副業で事業所得もあります。

ところが、経費の方が多くかかってしまい、副業は-100万円となりました。

この場合、この人の合計所得は400万円ー100万円=300万円となります。

このようなプラスの所得とマイナスの所得を相殺することを損益通算といいます。

→ メリット:支払う税金が少なくなる 😄

損益通算の対象となる所得

じゃあ、損してたら何でも損益通算(節税)できるのか?

といえば、残念ながらそう簡単に節税させてくれないような制度になっています。

損益通算できる損失は↓の4つの所得です。

(不動産、事業、譲渡、山林)

| 他の所得と損益通算できる損失 | 損益通算できない損失 |

|---|---|

| ・不動産所得 ・事業所得 ・譲渡所得 ・山林所得 | ・配当所得 ・給与所得 ・一時所得 ・雑所得 ・利子所得(損失は発生しない) ・退職所得(損失は発生しない) |

先ほどの例でいうと、サラリーマンの人が副業で事業所得としてマイナス100万円あるときは、給与所得との損益通算が可能でした。

しかし、税務署に「それは事業所得とはいえないなぁ、雑所得だね。」と言われてしまえば、給与所得との損益通算はできなくなってしまいます。

つまり、給与所得は減ることがない…結果的に節税不可となります。

ただ、雑所得になったとしても、年金をもらっている人が同じことをすれば節税の道はあります。

というのも、年金所得=雑所得であり、副業=雑所得とすれば、年金所得から副業の赤字分を差し引くことによって年金所得が下がることになります。

つまり、節税できた♪ってことになります。

年金は雑所得になるっていうこと、副業は事業or雑所得になるっていうこと、雑所得どうしならば相殺OKっていうことは覚えておくといいことがありますよー。

損益通算する順序

損益通算するのには順番があります。

サラリーマンの方であれば、ココはスルーでもいいぐらいです。

そこまで使用頻度が高くないかと思いますので…。

ただ、ガッツリ不動産や事業をしている人は申告ミスにつながることがありますので、特に譲渡所得・一時所得を申告するときなどは注意しましょう。

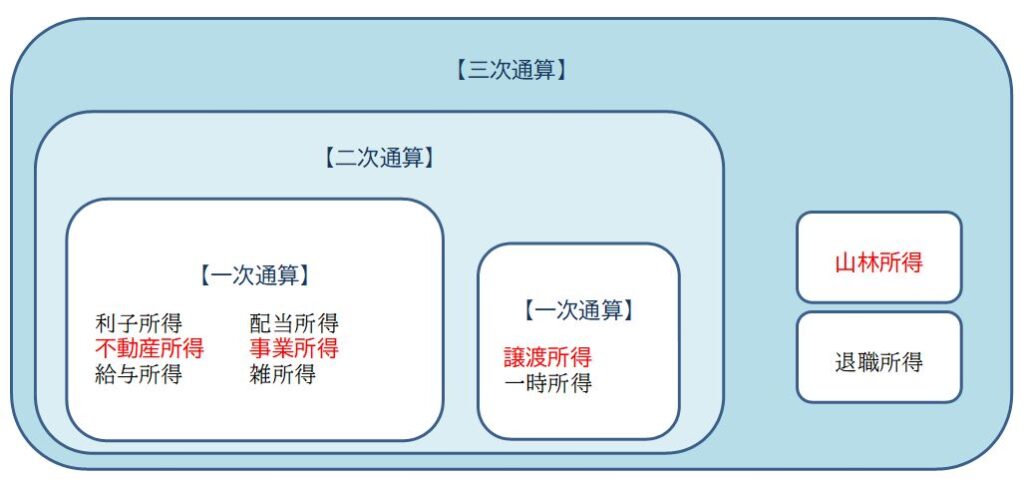

【一次通算】

経常的に発生する所得(給与所得や事業所得など)と、臨時的な所得(譲渡所得と一時所得)で別々に損益通算する。

A:利子+配当+不動産+事業+給与+雑 ※配当・給与・雑はマイナスの場合は0とする

B:譲渡+一時 ※一時はマイナスの場合は0とする

【二次通算】

一時通算で損失(マイナス)があればそれぞれを損益通算する。

(経常所得+臨時所得)

【三次通算】

二次通算で損失がある、または山林所得に損失があればココで損益通算する。

(二次通算の所得)+山林所得+退職所得