【節税Lv中級】譲渡したときの損益通算の特例

記事内に商品プロモーションを含む場合があります

今回は総合課税に分類される譲渡所得が複数あったときの損益通算の手順について解説していきます。

通常「総合課税になる譲渡所得」自体がレアケースとなります。

なので、これを読んで参考になる人は少ないかもしれません…。

まぁ節税が好きな人のための予備知識と思ってもらえたらいいかなぁと。

うまく活用できる人の参考になれば幸いです。

Contents

譲渡所得の損益通算

譲渡所得が複数あってプラスとマイナスのものがあるときは、他の所得との損益通算をする前に、譲渡所得どうしで内部通算をします。

ただ、損益通算する順番が決まっているのでパターンごとに解説していきます。

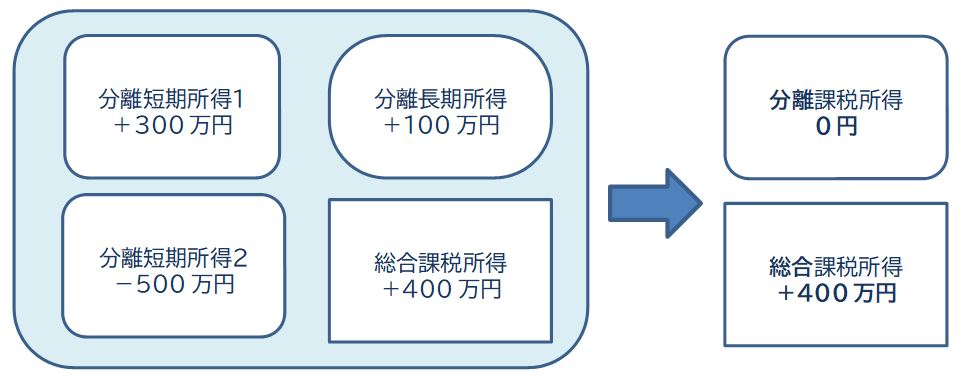

パターン① 分離短期譲渡所得がマイナスの場合

(例)分離短期譲渡所得1が300万円、分離短期譲渡所得2が-500万円、分離長期譲渡所得が100万円、総合課税所得が400万円あるとき

| 1 | まず、同じカテゴリの所得から相殺するので、 分離短期譲渡所得=(+300万円)+(-500万円)=-200万円となる。 |

| 2 | 次に、1と分離長期譲渡所得を相殺するので、 (-200万円)+分離長期所得(+100万円)=-100万円となる。 ← 分離短期譲渡所得 |

| 3 | 2で-100万円となっているため、総合課税所得の400万円から引きたいところだが、「分離短期譲渡所得で控除しきれない損失は生じなかったものとみなす」というきまりがあるので、この段階で分離譲渡所得=0円となる。 総合課税所得は400万円のまま。 |

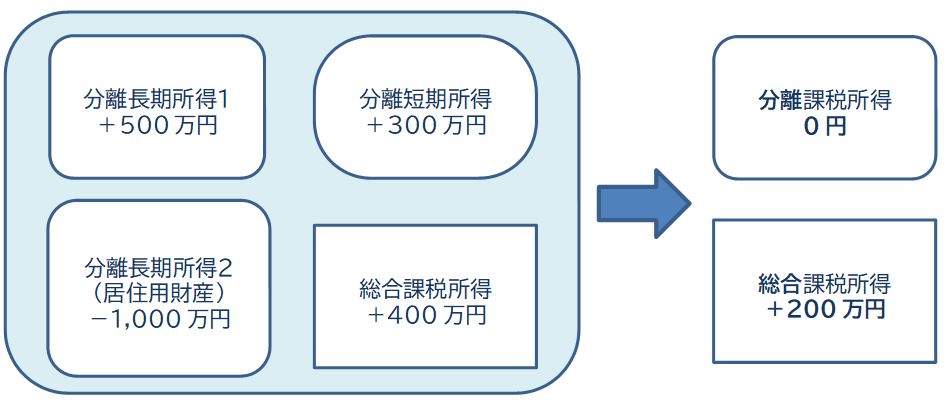

パターン② 分離長期譲渡所得がマイナスの場合(マイホーム譲渡損失あり)

(例)分離長期譲渡所得1が500万円、分離長期譲渡所得2(マイホームの譲渡損)が-1,000万円、分離短期譲渡所得が300万円、総合課税所得が400万円あるとき

| 1 | まず、同じカテゴリの所得から相殺するので 分離長期譲渡所得=(+500万円)+(-1,000万円)=-500万円となる。 |

| 2 | 次に、1と分離短期譲渡所得を相殺するので (-500万円)+分離短期所得(+300万円)=-200万円となる。← 分離長期譲渡所得(居住用財産) |

| 3 | 2の-200万円について、通常はパターン①と同様、分離長期譲渡所得のマイナスを総合課税所得と損益通算することはできない。 が、例外的に居住用財産のマイナス分は総合課税所得と損益通算OKとなっている。 よって、(-200万円)+総合課税所得(+400万円)=200万円となる。← 総合課税所得 |

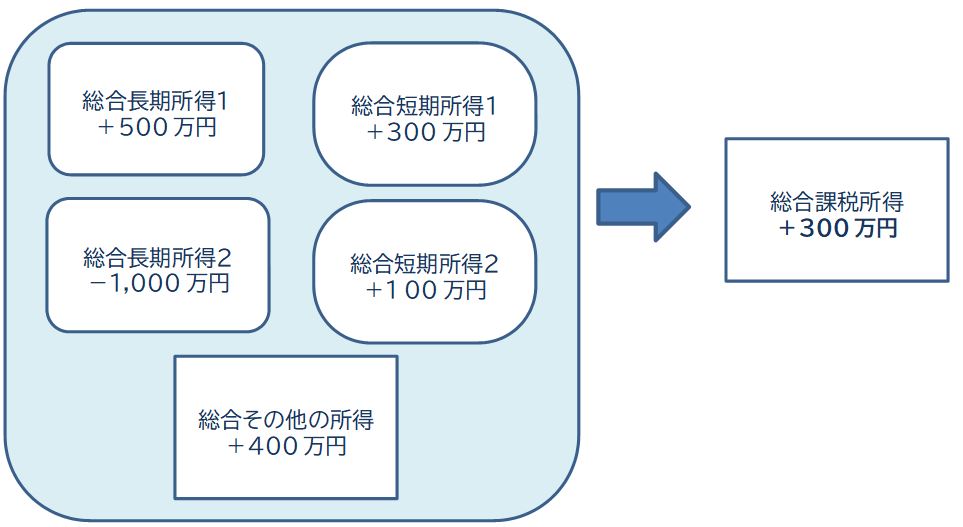

パターン③ 総合の譲渡所得の取り扱い

(例)総合長期譲渡所得1が500万円、総合長期譲渡所得2が-1,000万円、総合短期譲渡所得1が300万円、総合短期譲渡所得2が100万円、総合の譲渡所得以外の所得が400万円あるとき

| 1 | まず、同じカテゴリの所得から相殺するので 総合長期譲渡所得=(500万円)+(-1,000万円)=-500万円 総合短期譲渡所得=(300万円)+(100万円)=400万円 |

| 2 | 次に、総合の分離と長期の譲渡所得を相殺するので (-500万円)+(400万円)=-100万円となる。 |

| 3 | 2の-100万円は総合分の譲渡所得になるので、他の所得と損益通算OK。 よって、(-100万円)+総合その他所得(400万円)=300万円となる。← 総合課税所得 |

譲渡所得の損益通算まとめ

| 損失の種類 | 損益通算(相殺)する方法 |

|---|---|

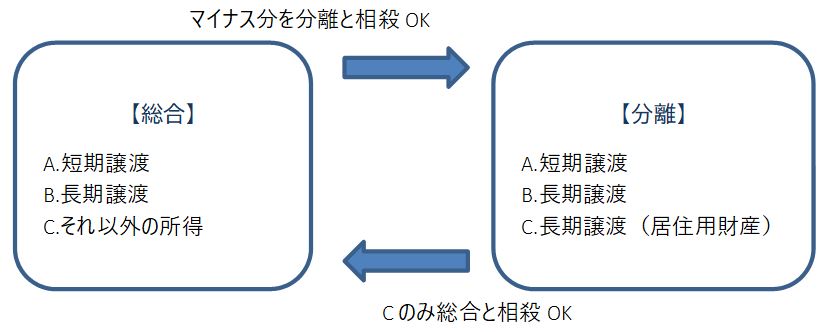

| 分離短期 | 同じ分離短期のプラスと相殺 →分離長期のプラスと相殺 →余ったマイナスは0となる。 |

| 分離長期 | 同じ分離長期のプラスと相殺 →分離短期のプラスと相殺 →余ったマイナスは0となる。 ↑居住用財産のマイナス分は残る |

| 居住用財産 | 総合短期譲渡のプラスと相殺 →総合長期のプラスと相殺 →余ったマイナスは他の所得と損益通算 |

| 総合短期 | 総合長期(特別控除前)のプラスと相殺 →余ったマイナスは他の所得と損益通算 |

| 総合長期 | 総合短期(特別控除前)のプラスと相殺 →余ったマイナスは他の所得と損益通算 |

・分離課税となる譲渡所得は、他の所得と損益通算NG(居住用財産は例外)

・総合課税となる譲渡所得は、他の所得と損益通算OK

<合わせて読んでみて>