テンバガー(10倍株)候補みつけちゃった♪ ≪4441 トビラシステムズ≫

4441 トビラシステムズは買い?

結論、トビラシステムズの総合評価は★★★★(4.3点)です。 ※5点満点

業務内容・売上高などの様々な数値、株価チャートなどを総合的に分析した結果、買ってもいい銘柄候補となりました。

また、テンバガー(10倍株)の条件にも当てはまっていますので、宝くじ感覚で軽く投資しておくのもアリかもしれません。

- 時価総額200億年未満

- 過去3年連続増収(年平均10%以上増収)

- 過去3年連続営業増益(経常増益)

- ROE10%以上

- 上場5年未満

- オーナー企業

それでは、評価の根拠を解説していきます。

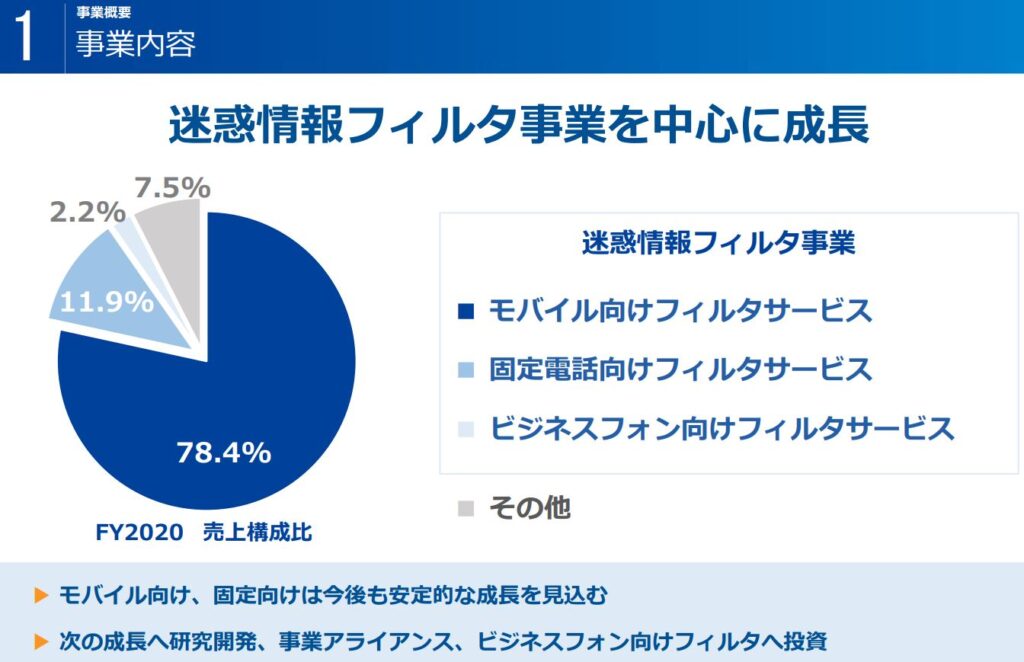

事業内容(フィルタリングサービス)

事業内容を一言でいうと、スマホや固定電話向けの迷惑情報フィルタリングサービスです。

以下、公式サイト「2021年10月期第3四半期決算説明資料」を参考に深堀していきます。

↑にあるように、事業内容は「電話のフィルタリングサービスのみ」というシンプルなものです。

売上の構成比としては、8割弱がモバイル向けとなっています。

一人1台以上モバイル機器を持っているご時世ですので、フィルタリングサービスの内容によっては今後も新規顧客の獲得ができそうですね。

フィルタリングサービスの内容をパッと表現しています。

「迷惑電話、迷惑SMS、詐欺電話などをブロック」とありますので、このような電話やSMSが来て困っている人や、一人暮らししている大学生・年取った両親などへサービスを利用するというのはアリかなぁと思います。

ただ、私個人としては今のところ本サービスの必要性を感じていません。

私のような人にもターゲットになるようなサービスが増えてくれると利用者増になっていいなぁと思うのですが。

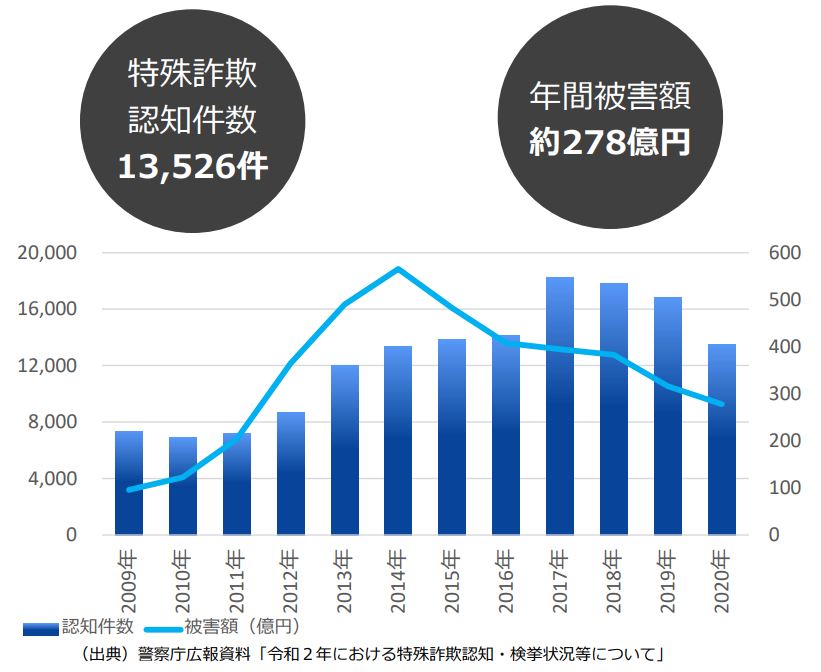

↑のグラフは詐欺件数・被害額を表したものです。

件数は2014年、被害額は2017年をピークに減少傾向にあります。

これはとてもいいことで、警察の皆様をはじめ、いろいろな方が詐欺撲滅のために頑張ってくれているからだと思います。

ただ、投資家目線でいうと「詐欺件数が減っている。→フィルタリングサービスの需要が減る?」と考えられるため、このグラフだけを見てしまうと単純に会社の成長性を心配してしまう、なんてことになります。

事業の成長性

今後の株価に直結する「成長性」についてみていきます。

会社の調査によると、モバイル向け・固定電話向けの両方でまだまだ顧客開拓の余地が十分にあるので売上高成長は問題なしとのこと。

また、テレワークの追い風でビジネスフォン向けのサービスも拡大できると予測。

あと、M&Aで戦力強化してフィルタリング分野の基盤をより強固にしていくようです。

1.顧客開拓・成長余地

次の3つのデータから、モバイル・固定電話・ビジネスフォンの3つのサービスはまだまだ成長の余地があるとされています。

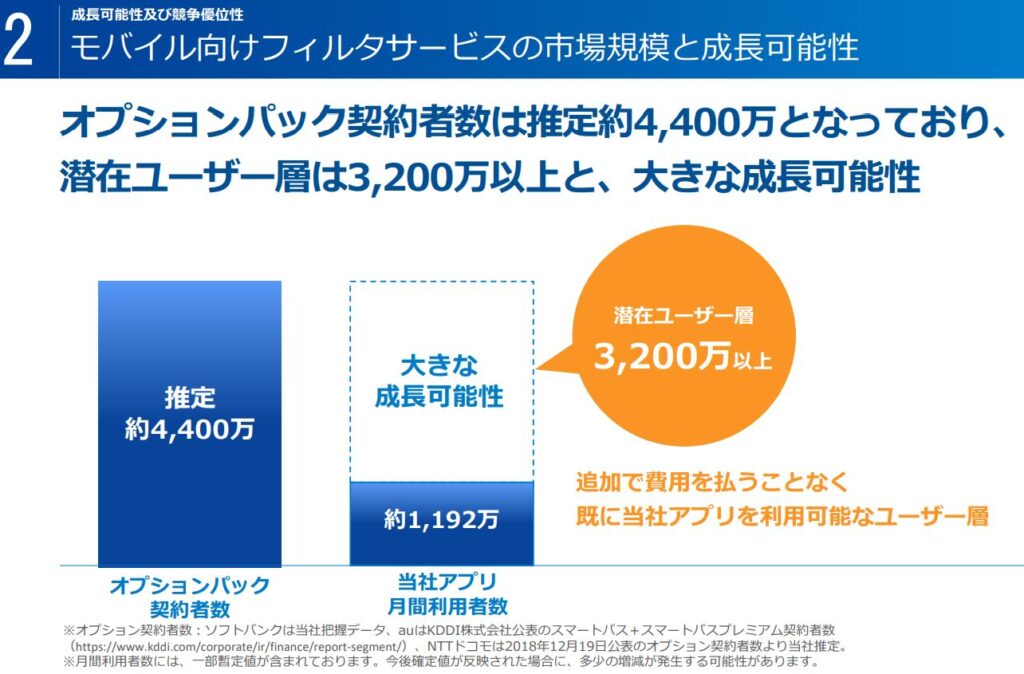

(1) モバイル向けの成長性

各大手キャリア(docomo, au, softbank)にはオプションサービスがあり、月額500円程度支払うと、様々なサービスを無料で使うことができます。

それに着目して、そのオプションを契約している人に認知・使用してもらえれば認知度・ニーズが増えると考えているようです。

確かに、有料だとダウンロードしてもらいにくいですが無料であれば戦略的には可能かと思います。

現在、推定4,400万人のユーザがいるなかで、トビラシステムズのアプリを使っている人は1,200万人(1/3弱)です。

「アクティブユーザ数=売上」が連動する場合が多いため、この利用者を増やすことで売上upにつなげたいと考えているようです。

現在のメイン収入となっていますので、ココはキッチリ押さえておきたいところです。

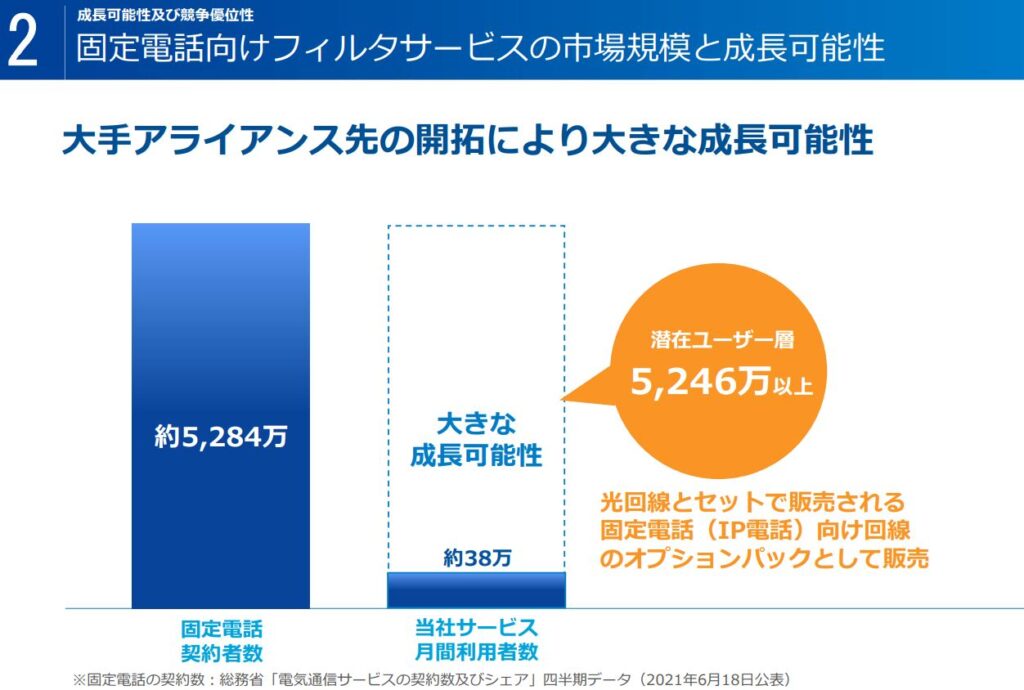

(2) 固定電話向け

固定電話向けサービスは、確かに既存契約数が多い中、フィルタリングサービスの利用者は少ないように感じます。

ただ、これはオプション(有料)となるため、利用者の増加はなかなか期待しにくいところがあるかと思います。

しかし、法人や自治体などは未だに電話対応に多くの労力を割いているところがありますので、そういったコスパ改善がされていけば、顧客の拡大が期待できそうです。

また、個人でもセキュリティ意識が強まってきていますので一定の需要はあると思いますし、そこを開拓していければ成長の余地は十分ありそうです。

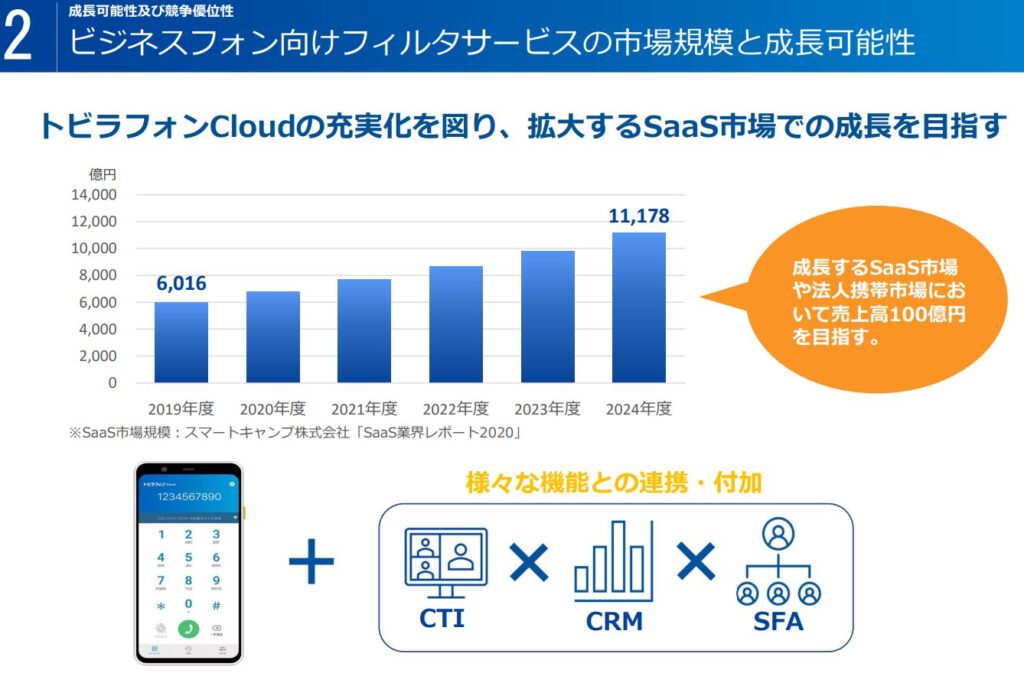

(3) ビジネスフォン向け

トブラフォンCloudとは、専用アプリをインストールするだけで、自分のスマホがビジネス用電話に早変わりできるというサービスです。

ネット環境で通話ができるのは当然、ビジネス用の機能(内線・保留・転送など)が使えます。

1台ずつ固定電話を引くよりずっとコスパが良く、フリーランスの起業や新規事業の開設、社用携帯の見直しなどのシーンでの活躍が期待できます。

リモートワークの流れが来ていることから、うまく広報・営業できれば開拓の余地はあるのかなぁと思います。

2.競争優位性

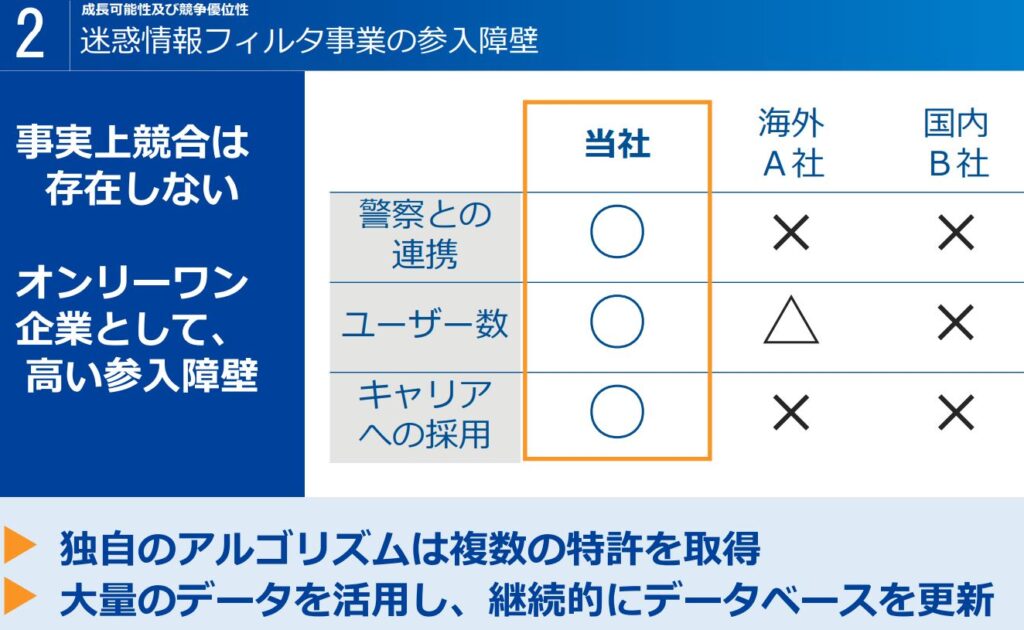

「事実上競合は存在しない」というワードが出るとワクワクしますね♪

競争優位性・参入障壁について、会社の「2021年10月期第2四半期 決算説明」では↓のとおりでした。

1.警察との連携

…警察と連携しているのはトビラシステムズのみ。他社にはマネできない精度の高い情報を入手できる。

2.ユーザ数が多い

…1,200万人以上のユーザを抱えており、後発で同じユーザ数を獲得するのはムズカシイ。

ユーザ数が多いためデータ精度が高まるため、先行有利となっている。

3.通信事業者への採用

…大手通信キャリアに採用されているため、ユーザ数の拡大に繋がり、参入障壁が強固になっている。

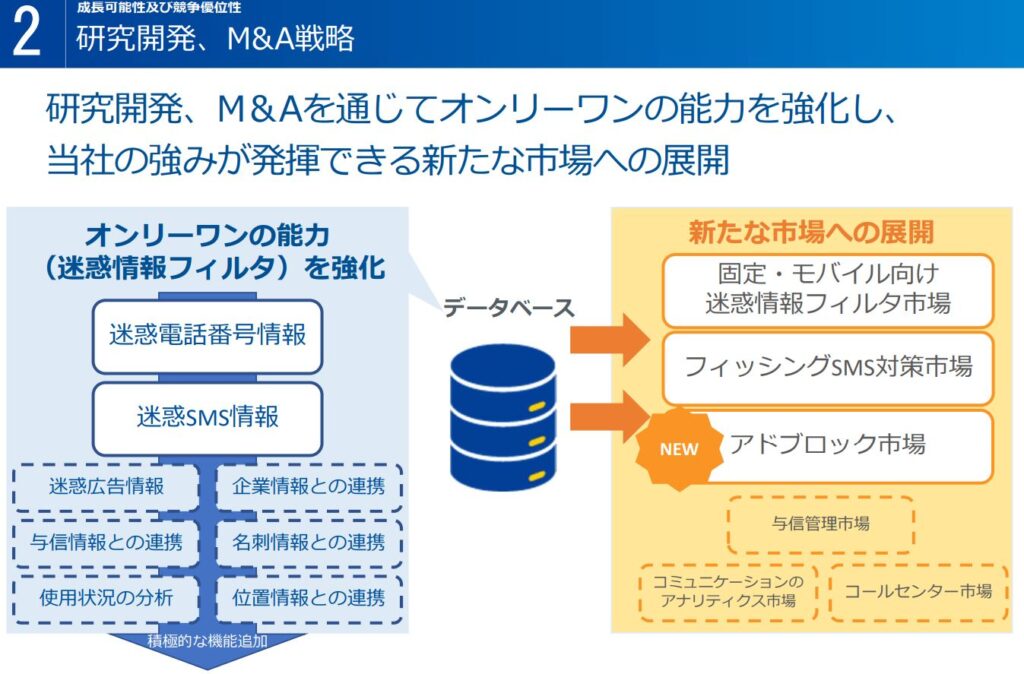

3.研究開発・M&A戦略

フィルタリングサービスという事業では、データが命となります。

そのデータベースを強化していくことで、さらに他社との差別化を図り参入障壁を強めていくことができます。

ということで、更なるアップデートを続けていき、電話番号・SMS情報だけでなく企業情報・名刺情報などを付加していくことを検討中のようです。

これは、うまくいけば強い企業・インパクトのある企業への急成長が見込まれますので期待したいところです。

成長性まとめ

| モバイル | 現在メインの売上となっている柱事業。 今後も安定・成長が期待できる。 |

| 固定電話 | 潜在市場規模が大きいため売上高成長を目指す。 |

| ビジネスフォン | 需要増により顧客拡大のチャンス。 |

| M&A戦略 | よりデータベースの強化を図る。 |

| 競争優位性 | 先行者利益で参入障壁があるため有利に事業を進めることができる。 |

| オーナー経営 | 筆頭株主が代表取締役社長である。 |

この計画が順調に進めば会社としての成長は十分期待できそうです。

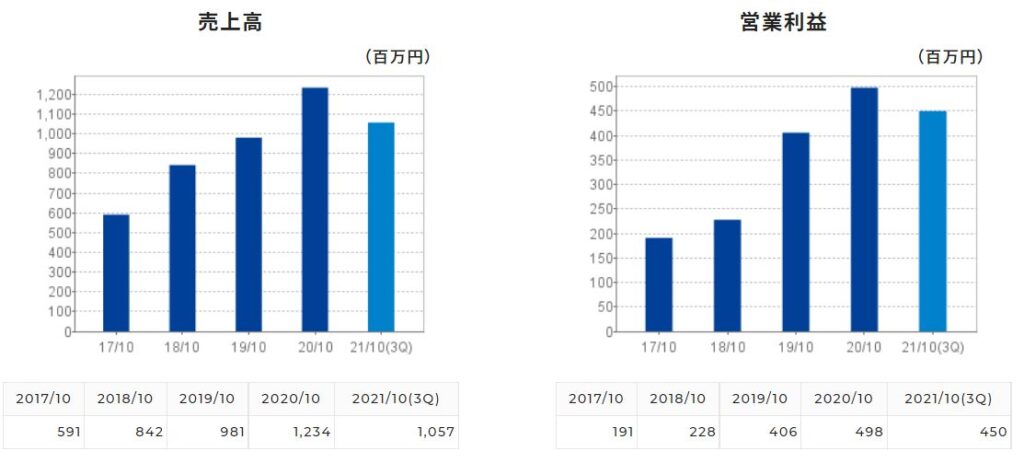

会社としては「売上高100億円を目指す」ことを一つの目標にしています。

現在は14億円ですが、3年間で売上高は2倍に成長していますので、中期的には100億円も実現できそうな数字だと思います。

また、先行者としてイチ早くフィルタリング事業を行っているため、既に参入障壁を作っているという点が最大の強みだと思います。

今後、後発企業が現れたときに負けないようなデータベースの強固・サービスの拡大を進めていけば、更に成長が期待できると思います。

数値でみる企業分析

これ以降は「バフェット・コード」(2021.9.17時点)のデータを使って分析していきます。

株価

2021.9.17時点の株価は1,329円です。

100株単位だと15万円以下で買うことができるので、比較的初心者でも手を出しやすい価格です。

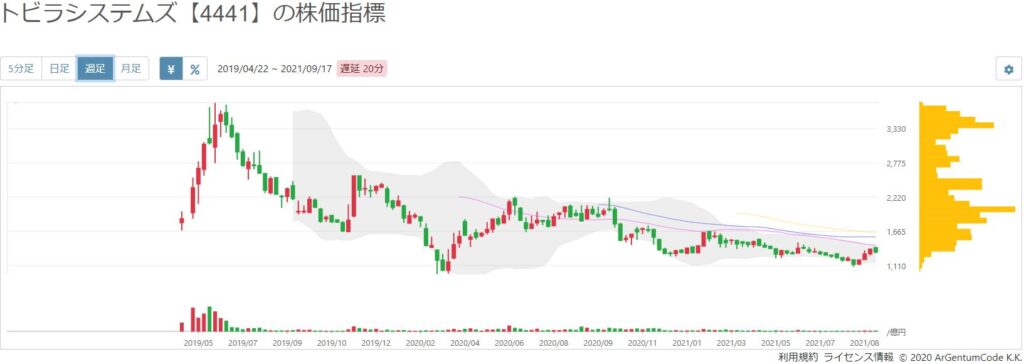

2019年からの株価チャートを見てみます。

トビラシステムズが上場したのは2019.4.25です。(上場~現在:2年半程度)

上場から約1か月後(2019.6.3)に最高値である3,746円をつけたあと、ズルズルと下降していって現在値に至っています。

上場最安値は971円ですが、直近1年間ではそこまでの下落はありません。

ただ、チャート的には典型的な下降トレンドですので、直近高値である「1,660円」の壁を越えられるかが一つのカギとなりそうです。

・直近最安値である1,115円あたりで買い(逆張り)

・直近最高値である1,560円を越えたら、押し目買い

・悪材料なく1,000円付近まで下がったら逆張りでの買い。

・上昇トレンドに転じそうな流れが来たら(1,660円の壁を越えたら)押し目買い。

時価総額

時価総額は138億円となっており、小規模に分類されます。

よく「成長株・テンバガー株を選ぶなら時価総額が小さい銘柄を選べ」といいます。

規模が小さい分、上昇余地があるから将来性が高い、という理論です。

私は成長性(株価の上昇)を期待して投資することが多いので、時価総額200億円以下の銘柄に投資するのを一つの目安としています。

PER・PBR

PERは39.2倍、PBRは10.7倍です。

割安値といわれるのはPER<15、PBR<1ですので、現在値=割高と判断できそうです。

ただ、成長性が期待できるグロース株の場合はPERだけでは計れないところがありますので、個人的には参考程度に見ています。

数字だけ見ると、気持ち的にはちょっと買いにくいですけど…。

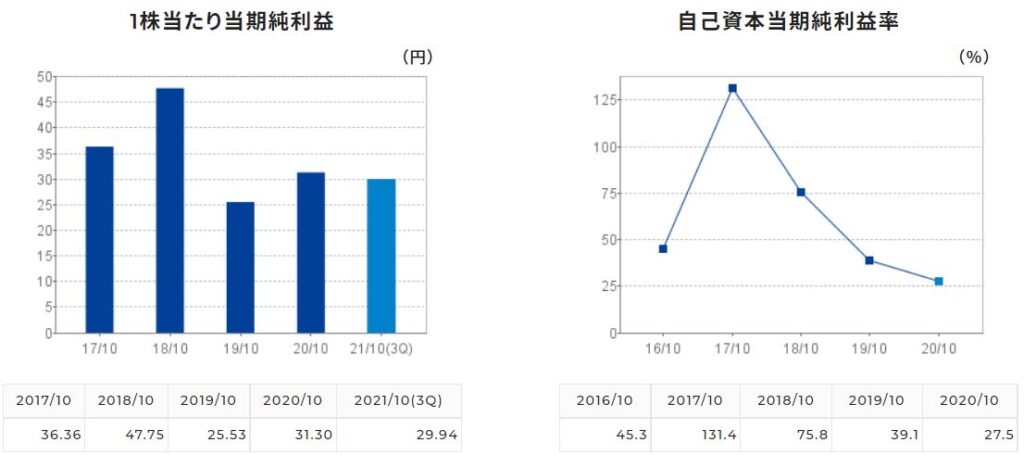

ROE・POA、自己資本比率

ROEは25.0%、ROAは20.6%です。

自己資本比率は82.4%です。

数値がヤバイぐらい高いです💦

合格ラインであるROE10%以上、ROA5%以上を軽々とクリアしちゃってます。

上場してずっと20%以上をキープしていますので、利益率の高さが如実に表れていますね。

利益率は重要な数値の一つですので、ポイント高いです!

また、自己資本比率も80%以上ありますので、健全な経営がなされていて、ひとまず倒産の危機はないように思えます。

ROE(あーるおーいー)とは?

自己資本利益率…会社の自己資本をつかってどれだけの利益を出すことができるかを示す。(ROE = EPS / BPS)

一般的には10%以上であれば合格ライン。

(100万円の元手で10万円稼げたらROE=10%となる。)

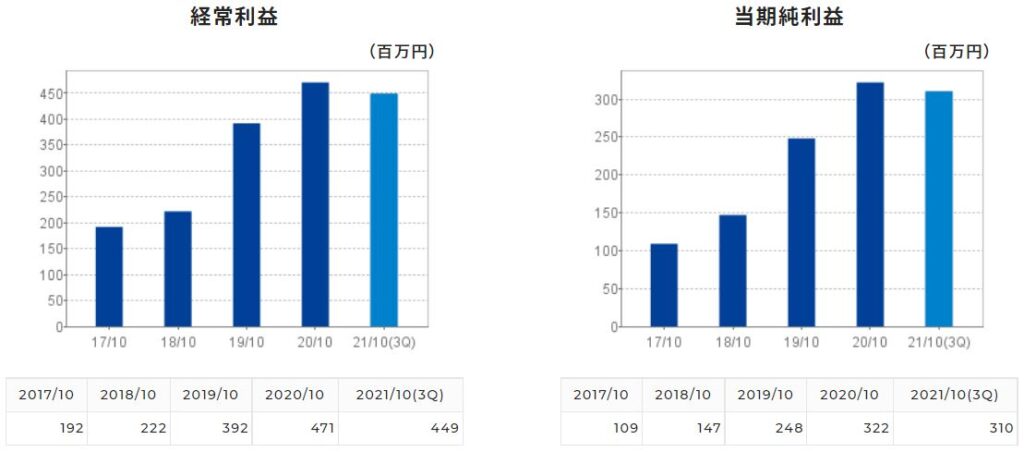

売上高・利益・EPSなどの推移

↑のグラフはトビラシステムズ公式サイトからの引用です。

売上高・営業利益・経常利益・当期純利益すべてが年々右肩上がりに伸びています。

毎年10%~30%の増収増益となっており今後の成長に期待できそうです。

1株当たり当期純利益とはEPSのことです。

また、自己資本当期純利益率とはROEのことです。

EPS・ROEの推移は少し物足りないところはありますが、売上・利益が年々増収増益であれば結果はついてくるかなぁと思います。

EPS(いーぴーえす)とは?

1株あたりの利益のこと。(EPS=当期純利益/発行済株式総数)

株主が保有している1株に対して、会社が稼いだ利益額を示す指標であり、数値が高いほど収益力があり株価上昇につながる。

数年間の推移をみて右肩上がりになっていれば投資先として魅力的。

BPS(びーぴーえす)とは?

1株あたりの資産のこと。(BPS=純資産/発行済株式総数)

株主が保有している1株に対して、企業が抱える純資産額を示す指標であり、数値が高いほど財務状況が安定していることになります。

配当

配当は1株当たり11.7円です。

配当利回りとしては0.9%程度。

成長企業ですので配当を求めるのはナンセンスかもしれません。

それよりもキャピタルゲイン(売買利益)を狙う銘柄ですので、しばらくはあまり配当に期待しなくてもよいでしょう。

分析結果(まとめ)

注目トピックス

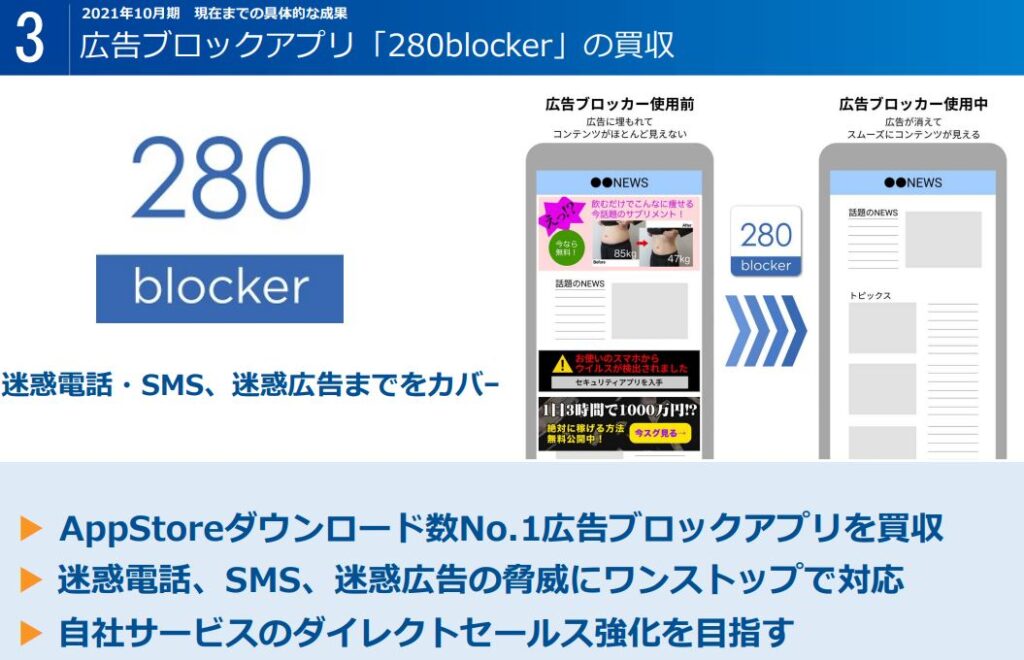

広告ブロックアプリ「280blocker」を買収しました。

「280blocker」とは、Webブラウザ「Safari」上の迷惑広告をブロックするiOSアプリです。

App Storeの全有料アプリの中で、2017年から3年連続で年間ランキングNo.1を獲得しており、現在最も利用されている有料広告ブロックアプリの1つです。

初M&A案件ですが、これにより会社の強みであるフィルタリング機能がより強化されることになります。

新規顧客の開拓にもつながりますので、Goodニュースになると思います。

【結論】

個人的には、「買い」一択の優良銘柄です。

あとは、いつ買うかだけの問題かと。

長期ホールドできる人は、今持ってて寝かしておいてもいいでしょう。この会社ならば安心して持っておける銘柄ですし、個人的に応援したいなぁと思える企業です。

楽天ポイントで投資できるので自己資金0円で投資が始められますよ。