税金下がるかも…住民税の税額通知書を見るポイント(特別徴収ver.)

新年度になると住民税の税額通知が届きます。

住民税の通知、といっても大きく3種類あります。

(給与からの特別徴収用、普通徴収用、年金からの特別徴収用)

今回は、会社員の人が受け取る「給与からの特別徴収用の通知書」について解説します。

給与からの特別徴収用の税額通知ってどんなやつ?

↓コレです。

会社員の皆様は見覚えがあるかと思います。

5~6月になると、新年度のコレ(住民税の税額通知)が勤務先経由で届きます。

ほとんどの人はコレを見ても訳わかんないまま「住民税って高ッ。でも(見てもよくわかんないし)しゃーねーなぁ。」だけで終わってるかと思います。

まぁそれでもいいです。

しかし、自分が納付する税金がどういう計算がされているかを知らない人と、内容をわかって納付する人では、自分の中での納得感や減税に対する対策など、ゼンゼン違ってきます。

今回はコレに何が書かれているのかを解説していきます。

見方がわかれば、本来あるはずのチェックや数値がないときに違和感を持つことができ、ソンしないですむことがあるかもしれません。

税額通知書の見方

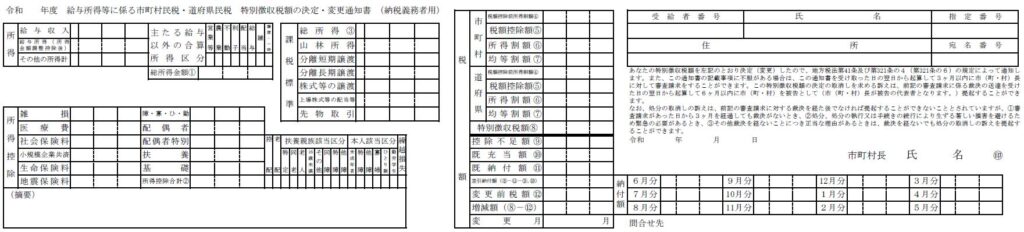

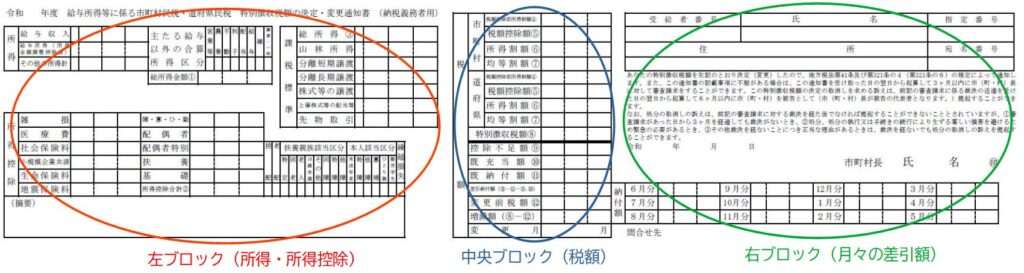

最初にザックリ説明すると、税額通知は3ブロックに分かれています。

左のブロックは「所得、所得控除」、中央のブロックは「税額」、右のブロックは「月々の給与からの差引額」を表しています。

1.所得、所得控除編(左ブロック)

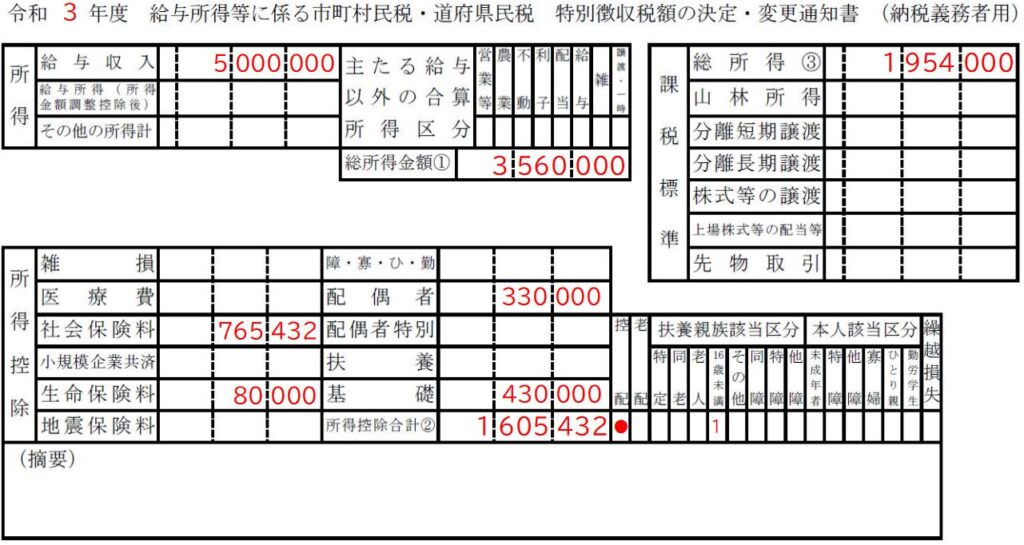

一例として、給与収入500万円の人が年末調整で「生命保険料」と「配偶者と子どもの扶養」を申告した場合の税額通知書です。

税額通知書は、基本的に会社からもらっている「源泉徴収票」と同じような内容が書かれています。

源泉徴収票は年末調整のときに書いた「扶養控除等申告書」を見ながら会社が作ったものです。

それと同じ内容の書類を役所にも提出していますので、役所はそれを見て住民税を計算することになります。

(厳密には、確定申告書、ふるさと納税の特例申請書、報酬・配当等の支払調書などを基に所得・控除の修正をしたり、各種控除が適正かどうかのチェックなどが行われています。)

税額通知書の左部分を切り離して解説していきます。

今回の例では…

1. 給与収入500万円、それ以外の所得はナシということで、総所得金額①は356万円になります。

2. 控除は、会社から差し引きされていた社会保険料に対する控除、年末調整で申告した生命保険料控除、配偶者控除、年少扶養、全員に適用される基礎控除(一部高所得者を除く)が適用されていて、所得控除合計②は1,605,432円となります。(15歳以下は年少扶養という扱いになり、控除額はナシです)

3. ①-②より総所得③は1,954,000円となります。(1,000円未満は切り捨てとなります。)

1. 年末調整のときに申告書を会社に提出。

↓

2. 会社は申告書を見て源泉徴収票を作って「従業員に渡す」&「役所に提出」

↓

3. 役所は会社から提出された書類をみて住民税を計算。(確定申告書などの資料も参照)

↓

4. 税額が決まったら役所から会社に税額通知書を送付。

↓

5. 会社は役所から受け取った税額通知書を従業員に渡す。

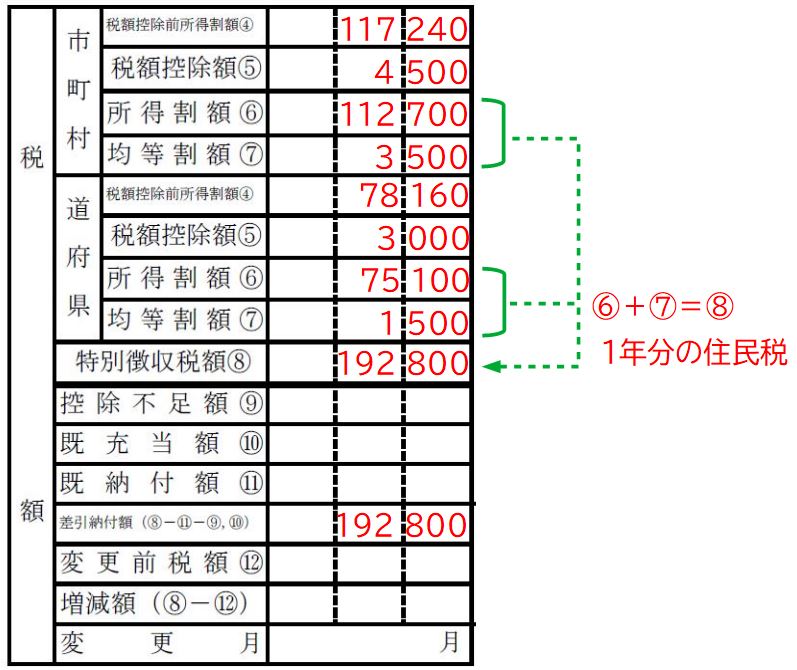

2.税額編(中央ブロック)

これは通知書の中央部分であり、税額が書かれています。

上側の「市町村」というのは「市区町村民税」、その下にある「道府県」は「都道府県民税」になります。

それぞれの税率で計算して所得割額⑥を計算します。(100円未満は切り捨てされます。)

税率のキホンは、市町村=6%、道府県=4%です。

また、均等割額⑦は所得や控除に関係なく定額になっていて、キホンは市町村=3,500円、道府県=1,500円です。

<注意点>

・所得割の税率は、一部市町村=8%、道府県=2%と決まっている地域があります。

・所得割額の税率や、均等割額は道府県や市町村で独自で決めることができますので、お住いの地域によって若干の違いがあります。

税額控除額⑤は大抵の人が1,000~5,000円ぐらいの数値が入っています。

これは調整控除というものでありますが、計算がややこしいので割愛します。

ただ、ふるさと納税や住宅ローン控除などがある人はココに追加されますので、正しく適用できているかどうかを確認してみてください。

適用が漏れている場合は、源泉徴収票を確認してみたり、ワンストップ特例申請書の適用条件などを確認してみて、わからなければ役所に聞いてみましょう。

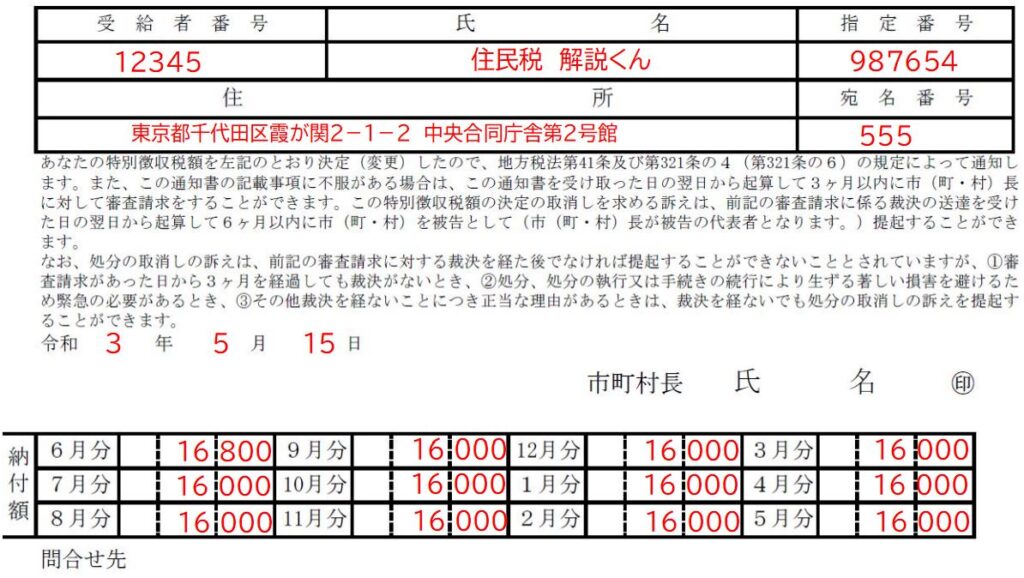

3.月々の差引額編(右ブロック)

通知書の右側に書かれているのは、給与から月々いくら引かれるのか、という差引額が書かれています。

2.の税額で計算したとおり、1年間の税額は192,800円となりました。

これを月々の給与から均等に差し引くことになりますので、192,800÷12=16,000+αとなります。

よって、7月~翌5月までは16,000円、端数は6月分に+αされるので16,800円となります。

上側の氏名、住所はともかく、〇〇番号などは特に気にする必要はありません。(単なる役所と会社の管理番号のようなものです。)

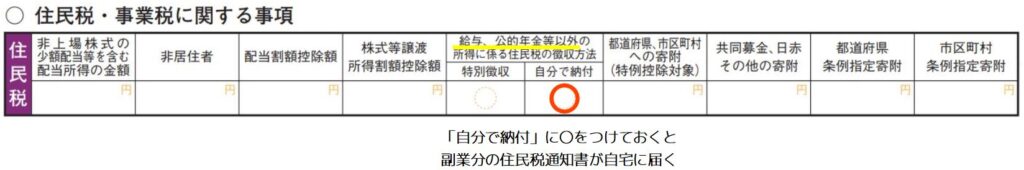

オマケ:副業がバレるのはコレのせいだ!

住民税の税額通知書…コレが会社を経由して自分に届くところがポイントです。

なぜかというと、最悪ココに記載されている内容を見られると、コレの見方を知っている人は「給与以外にどんな所得があるのか?」ということがある程度わかってしまうからです。

最近は個人情報保護の観点から、コレを圧着式にして見えなくしている役所が多いと思いますが、会社に勝手に開けられてしまうリスクもゼロではありません。

しかし、心配はいりません。

副業している人は当然確定申告することになります。

そこで、申告書の【住民税に関する事項】の「給与、公的年金以外の所得に係る住民税の徴収方法」を自分で納付にチェックを付けておけばいいだけです。

これだけで、給与以外の申告した所得にかかる住民税は別計算となり、その分の住民税は自宅に納税通知書が届くようになります。

ということで、会社経由でもらう通知書には記載されなくなりますのでバレる心配はゼロです。