<まとめ>所得税と住民税の決定的な違い5選

所得税と住民税…あなたは違いがわかりますか?

サラリーマンの方でしたら、どちらも給与から差引されているので特に何も気にしていないかもしれませんね。

ですが、細かいポイントを知っておくことで、住宅ローン減税、ふるさと納税などをしたときにしくみがスーッと入ってきて理解しやすくなります。

お金持ちになるにはまず節税から♪

今回も楽しみながら勉強していきましょう。

所得税をざっくり解説

所得税はその名のとおり、所得がある人にかかる国税です。

所得が少ない人は少ない税金でOKですが、所得が多い人はMAX所得の半分近くまで取られる恐ろしい税金です。

また、復興特別所得税というものがあり、所得税を納めるときに追加で所得税×2.1%分を納付する必要があります。

あと、所得税は申告納税方式となっていますので、自分で所得税を計算して自分で納付することが原則です。

ただ、意図的に脱税するとおもーいペナルティ(重加算税)が課せられますので注意が必要です。

ちなみに、意図的でなく間違えて申告しても多少のペナルティ(延滞税・無申告加算税など)がかかりますよ。

また、これはいうまでもありませんが、納税しない場合はその辺の消費者金融とは比べ物にならないぐらいの取り立てが待っています💦

- 所得税は所得が一定以上ある人が納める国税

- 所得税税=所得税+復興特別所得税

- 所得税=(所得-所得控除)×10%-税額控除

- 復興特別所得税=所得税×2.1%

- 正しく申告・納税していない場合のペナルティがヤバイ

住民税をざっくり解説

住民税は、自分の住んでいるまち(自治体)に納める地方税です。

基本的には最低限の所得がある人は基本料金的な意味合いの「均等割」、所得が増えれば増えるほど高くなる「所得割」があって、一般的には2つをまとめて住民税と呼ばれています。

均等割は全員一律で年間5,000円程度ですが、自治体によって若干変わります。

所得割は…「(所得-所得控除)×税率-税額控除」で計算します。

ちなみに、税率はほとんどの自治体で10%となっています。

これは所得が多い人でも少ない人でも同じ率です。

ちなみに、納税せずに滞納していると、給与や口座を差し押さえられたりするだけではなく、延滞金も支払わなければならなくなります。

あと、例外措置として、障害者や未成年、ひとり親などの方にはある程度の所得までなら住民税が非課税になるシステムがあります。

そして、ここが意外と重要なポイントですが、住民税をベースとして他の住民サービス(保険料、給付金など)を決めていることが多いです。

つまり、住民税が低ければ低いほど行政サービスが手厚くなるということです。

- 住民税は自分の住んでいる自治体に納めるもの

- 住民税=均等割+所得割

- 均等割=定額(5,000円程度)

- 所得割=(所得-所得控除)×10%-税額控除

- 滞納したら「差し押さえ+延滞金追加」の罰がある

- 一部の人には非課税措置がある

- 住民税をベースにほかの住民サービスが決まる

所得税と住民税のちがい

どちらも所得に応じて税金がかかる、という点では同じですが、細かいところがいろいろと違います。

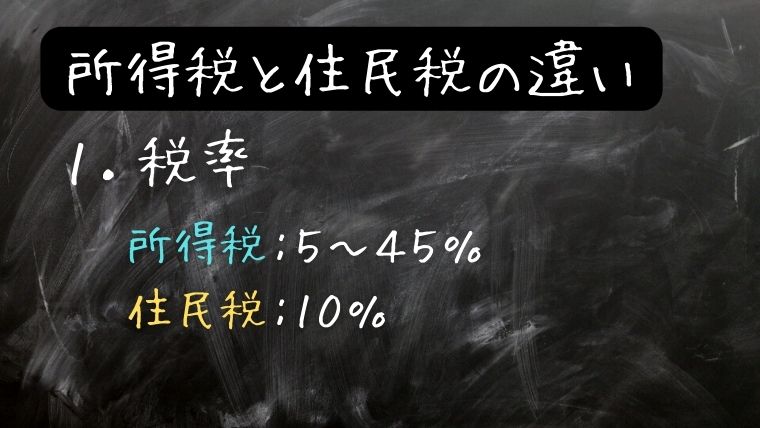

1.税率が違う

一番違うところはココ。

所得税は課税所得に応じて5%~45%と税率が変動しますが、住民税は一律10%です。

ですので、低所得者は住民税、高所得者は所得税が悩みの種となります。

所得税は、いっぱい稼いでいる人から多く税金を徴収して、生活が苦しい人を助けるという役割を果たしているので累進課税。

住民税は、住民サービスを行うために徴収しているので、公共サービスという観点から一律の税率にしているのかなぁと思います。(私見ですが…)

| 所得税の税率 | 住民税の税率 |

|---|---|

| 5%~45% (所得に応じて変動) | 10% (一律) |

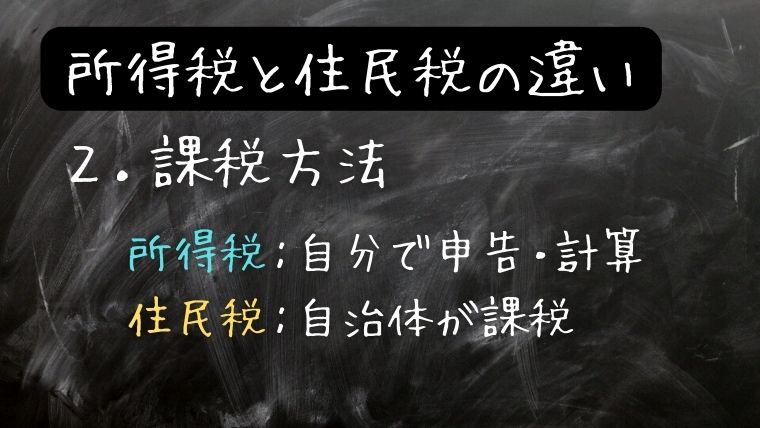

2.課税の考え方(申告・賦課)が違う

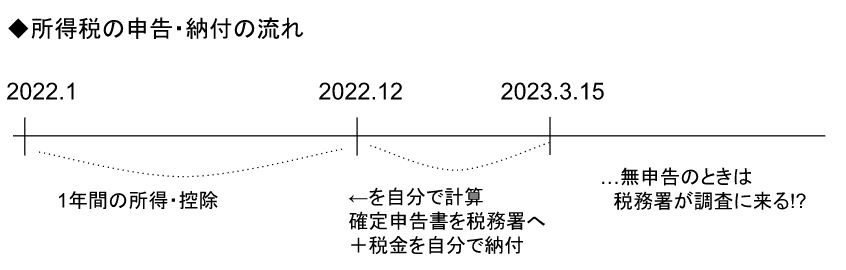

所得税は、その年の1月から12月までの所得等を基に自分で税額を計算して、翌年3月に納める、という流れになります。(これが確定申告)

ちなみに、給与所得者はあらかじめ給与からだいたいの所得税を差し引きされ、あとから年末調整で1年分の所得税を確定させる、という流れになります。(これが年末調整)

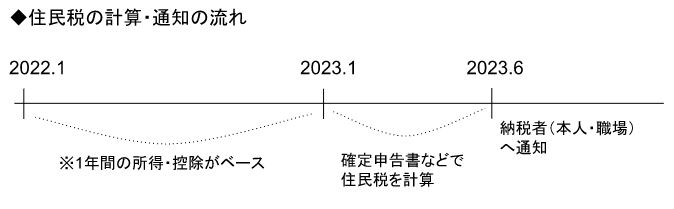

住民税は、その年の1月から12月までの所得や控除を基に市区町村が税額を計算して、翌年6月(給与の特別徴収は5月)に税額通知が届き、指定された額を納付する、という流れになります。

そのため、給与所得者から見ると、所得税は現在の収入からみた税額が引かれていますが、住民税は昨年中の所得等に対する税額が引かれている、ということになります。

| 計算・納付 | 所得税の課税 | 住民税の課税 |

|---|---|---|

| 誰が計算する | 自分で(会社が)計算 | 自治体が計算して通知が来る |

| 納付時期 | 3月15日までに (給与ある人は随時) | 6月~翌3月 (給与ある人は6月~翌5月) |

| いつの税金? | 昨年の1月~12月 (給与ある人はその月分) | 昨年の1月~12月 |

3.税の構成が違う

所得税は、「所得税」と「復興特別所得税」を合わせて納付します。

所得税とセットでついてくる復興特別所得税は、所得税額の2.1%分というシンプルな計算で求めることができます。

<所得税+復興特別所得税の計算方法>

所得税+復興特別所得税

={(収入-必要経費-所得控除)×税率-税額控除}×1.021

住民税は、「均等割」と「所得割」を合わせて納付します。

均等割は、一律にかかる税額(定額)となります。

所得割は、所得合計から控除合計を引いて、残った額に税率を掛けた額です。(所得税と同じ計算)

<住民税の計算方法>

住民税=「均等割」+「所得割」

=「一定額」+「(収入-必要経費-所得控除)×税率-税額控除」

ただ、一定額※の所得以下の人は均等割・所得割を納めなくてよいという制度があります。

※額はおすまいの自治体によって変わります。

| 所得税の構成 | 住民税の構成 |

|---|---|

| 所得税+復興特別所得税 | 均等割+所得割 |

| 所得税 (所得・控除によって変わる) | 均等割 (一定額) |

| 復興特別所得税 (所得税×2.1%) | 所得割 (所得・控除によって変わる) |

4.それぞれの特徴(特例)がある

所得税は住宅関係の減額制度が豊富

所得税は国が徴収する税金であるため、国の方針や政治・経済的な観点から税の制度が決められたり、変更されたりすることが多いです。

例えば、代表的なものに住宅ローン控除(住宅借入金等特別控除)があります。

これは、住宅ローンがある人で条件を満たした人は所得税の減額を受けられるというものです。

もちろん、住民税も減額できますが、あくまでも所得税のサポートという位置づけで、所得税で引ききれなかった部分のみ、というものです。

また、住宅関係の控除は住宅ローン控除だけではありません。

特定増改築といわれるバリアフリー改修工事や省エネ改修工事、多世帯同居改修控除をした場合は、住宅ローンを組んでいなくても所得税の減額対象になります。(この制度は住民税には適用されません。)

ちなみに、私も実家をバリアフリー改修したのですが、そのとき住宅控除について調べたときの記事がありますので参考にしてみてください。

他にも様々な特別控除が用意されていますが、一般的に使うことが多いのは寄附をしたときの減額制度です。

- 政党や政治資金団体に対する寄附金・・・政党等寄附金特別控除

- 認定NPOなどに対する寄附金・・・認定NPO法人等寄附金特別控除

- 公益社団法人などに対する寄附金・・・公益社団法人等寄附金特別控除

これらの一部については住民税でも対象になる場合がありますが、住民税ではその地域の条例で「ココは寄附金控除の対象になりますよ」と明記されていないと対象になりません。

そのため、所得税の方がかなり広い範囲で寄附金控除を認めていることになりますね。

住民税は非課税制度やふるさと納税

住民税は自分が住んでいる地域に納める税金なので、国の政治・経済の問題にあまり影響を受けません。

といっても、住宅ローン控除は国策なので多少の影響はありますが…。

逆に、地域住民のための税金なので、所得税より細かいところに手が届く税制になっています。

住民税の一番の特徴は、ある程度所得があっても非課税になる特例があることです。

これは低所得者を救済する目的で作られているのかなぁと思います。

住民税は、住民サービスをあまり利用していない方は影響が少ないのですが、住民サービスのお世話になればなるほど住民税が大きく影響してきます。

例えば、住民税が非課税になることで、国民健康保険料や介護保険料の減額、老人福祉施設等の利用料の減額、医療費負担限度額の減額、福祉サービスの受給資格が増える、市営の保育料や住宅の家賃の減額などがあります。(おすまいの行政サービスの内容によって違います。)

よって、「非課税」という重みが所得税とは違うため、住民税のみ非課税枠があるのかと思います。(ちなみに、所得税が非課税になっても、他の住民サービスにメリットはほぼありません。)

住民税非課税について詳しく知りたい方は↓の記事をご覧ください。

(おかげさまで人気記事となっております)

また、みんな大好き「ふるさと納税」の対象になるのも住民税です。

(正確には確定申告すれば所得税でもすこーし減額されますが、所得税で減額された金額分は住民税の減額分から差し引かれます。)

大抵の方は確定申告せずにふるさと納税の減額制度(ワンストップ特例)を使うと思います。

その場合は、翌年度の住民税が減額になります。

ちなみに、住民税がかかっていない人やあまり税金がかかっていない人がふるさと納税しても税制的にはほとんどメリットがありませんのでやめた方がいいです😢

| 所得税の特徴 | 住民税の特徴 |

|---|---|

| 住宅関係の減額制度が充実 | 非課税制度がある(重要!) |

| 寄附したときの減額制度が充実 | ふるさと納税の減額 |

5.控除額が違う

所得税と住民税では所得控除(所得から差し引くことができるもの)と税額控除(税額からさしひくことができるもの)の額が一部違っています。

基本的には所得税より住民税の方が控除額が少ないです。

例えば、ほとんどの人が対象になる基礎控除ですが、所得税の控除額は48万円ですが、住民税は43万円となっています。

ただし、この差は住民税だけにある「調整控除」という制度で減額してもらえます。

そのため、あまり神経質になるような違いではありませんが、「なんで住民税の方が控除が少ないんだ…間違っているのか?」とモヤモヤしないために知っておいて損はありません。

控除額が違うものを↓にまとめておきます。

ザックリまとめていますので、詳しく知りたい人はそれぞれの控除名をタップしてご確認ください

| 控除の名称 | 所得税控除額 | 住民税控除額 |

|---|---|---|

| 生命保険料控除 | 12万円が上限 | 7万円が上限 |

| 地震保険料控除 | 5万円が上限 | 2.5万円が上限 |

| 寄附金控除 | 総所得金額の40%が上限 | 総所得金額の30%が上限 ※ふるさと納税は追加控除あり |

| 障害者控除 | 障害者:27万円 特別障害者:40万円 同居特別障害者:75万円 | 障害者:26万円 特別障害者:30万円 同居特別障害者:53万円 |

| ひとり親控除 | 35万円 | 30万円 |

| 寡婦控除 | 27万円 | 26万円 |

| 勤労学生控除 | 27万円 | 26万円 |

| 配偶者控除 | 38万円(老人48万円) | 33万円(老人38万円) |

| 配偶者特別控除 | 1万円~38万円 | 1万円~33万円 |

| 扶養控除 | 一般:38万円 特定:63万円 老人:48万円 同居老親等:58万円 | 一般:33万円 特定:45万円 老人:38万円 同居老親等:45万円 |

| 基礎控除 | 0円~48万円 | 0円~43万円 |

| 配当控除 | 2.5%~10% | 0.7%~2.8% |

| 外国税額控除 | その年分の所得税額×(その年分の調整国外所得金額/その年分の所得総額) | 所得税から引ききれないとき |

| 住宅借入金等特別控除 | 住宅ローン残高×1% ※諸条件あり | 所得税から引ききれないとき |

<参考>

No.1100 所得控除のあらまし(国税庁サイト)

No.1200 税額控除(国税庁サイト)

まとめ:住民税/所得税 比較表

所得税と住民税の主な違いをまとめました。

| 比較項目 | 所得税 | 住民税 |

|---|---|---|

| 課税主体 | 国 | 賦課期日(1月1日)現在の住所地の市区町村・都道府県 (市区町村が都道府県民税も合わせて徴収) |

| 納税義務者 | 日本国内に住所又は居所がある個人等 | 1. 市区町村・都道府県内に居住している個人 …均等割・所得割 2. 市区町村・都道府県内に事務所、事業所、家屋敷がある個人 …均等割 |

| 課税方式 | 申告納税方式 (納税者又は源泉徴収義務者の申告、年末調整により税額を確定) | 賦課課税方式 (市区町村が税額を計算し、確定) |

| 課税標準 | 前年中の課税所得 (源泉徴収は現年所得) | 前年中の課税所得 |

| 税構成 | 所得税、復興特別所得税 | 均等割、所得割、利子割、配当割、株式等譲渡所得割 |

| 税率 | <総合課税> 課税総所得金額等により税率が変動 195万円以下…5% 330万円以下…10% 695万円以下…20% 900万円以下…23% 1,800万円以下…33% 4,000万円以下…40% 4,000万円超…45% <分離課税> 15%~ | <総合課税> 10%:(都道府県4%、市区町村6%) ※指定都市は4%→2%、6%→8%) <分離課税> 5%(都道府県2%、市区町村3%) ※例外あり |

| 所得 | 省略(所得の種類によって変わる) | 所得税と同じ計算 |

| 所得控除 | 省略(控除の種類によって変わる) | 所得税より控除額が少ない(一部を除く) |

| 税額控除 | 配当控除、外国税額控除、住宅借入金等特別控除、政党等寄附金等特別控除、その他特別控除 | 配当控除、外国税額控除、配当割額控除、株式等譲渡所得割額控除、調整控除、住宅借入金等特別控除、寄附金税額控除 |

| 非課税特例 | なし | 1. 生活保護法の規定による生活扶助者 2. 未成年、ひとり親、寡婦、障害者で前年の合計所得が135万円以下 ※上記以外にも非課税になる条件あり |

所得税と住民税の勉強をしたい人はこの書籍↓がホントにオススメ。

所得税の解説本はいっぱいありますが、住民税の解説本は少ないです。

この書籍は所得税と住民税の違いをまとめてくれていますし、プロも愛用していて高評価の一冊です。